米金融緩和見直し加速の影響

パウエルFRB(米連邦準備制度理事会)議長は11月30日、最近にかけての物価上昇、インフレは一時的といった見解を撤回し、その上で金融緩和転換の加速の可能性を示した。これにより、量的緩和(QE)終了を受けた政策金利の上昇、つまり現行のゼロ金利解除のタイミングについても、予想を前倒しする動きが広がった。

具体的には、2022年前半にQEを終了し、年央にゼロ金利解除、そして年末までに再利上げを織り込む動きが「基本」となったようだ。ではそういった米金利上昇の見通しは、為替相場、とくに米ドル/円にはどのような影響を与えることとなるか。

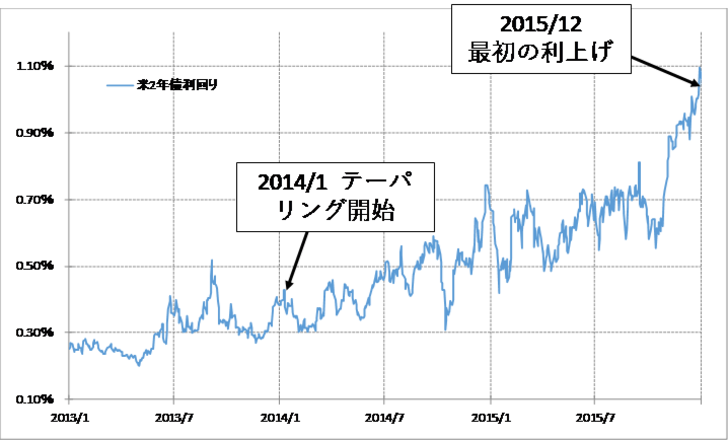

ちなみに、現在のようにゼロ金利+QEといった超金融緩和政策を採用したのは、「100年に一度の危機」と呼ばれた2008年の「リーマン・ショック」後の局面だった。そんな「リーマン後」の緩和政策転換局面では、QE縮小開始が2014年1月、「最初の利上げ」は2015年12月といった具合で縮小開始からほぼ2年後だったが、それまでに金融政策を反映する米2年債利回りは1%程度まで上昇していた(図表1参照)。

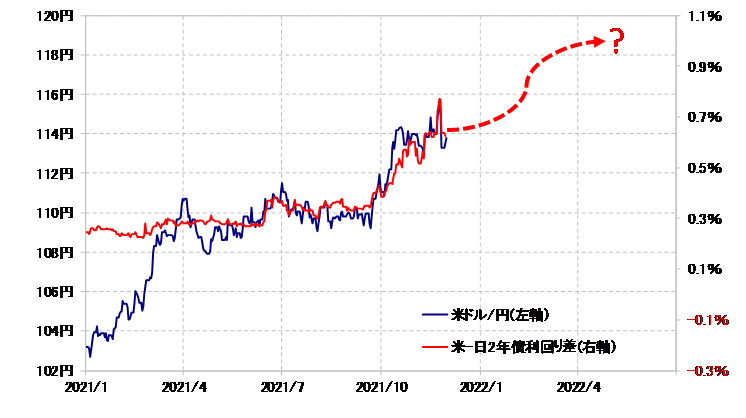

以上から、米2年債利回りが2022年央の「最初の利上げ」を織り込む形で、今回も1%程度へ一段の上昇となった場合、これまでの米ドル/円との相関関係に合わせると、米ドル高・円安は118円を目指すといった見通しになる(図表2参照)。

米ドル/円の118円といった水準は、2016年末にかけて、米大統領選挙でトランプ共和党候補の予想外の勝利を受けたいわゆる「トランプ・ラリー」と呼ばれた局面で記録した米ドル高値。この間の金利差との関係からすると、上述のような米国の「最初の利上げ」のタイミングで、そんな記録的な水準に到達するといった目安になりそうだ。

このシナリオが崩れることがあるとしたら、それは急ピッチでの上昇が続いてきた米国株式相場が、米金利上昇に耐えられず大きく下落に向かうということが起こる場合などだろう。