11月3日、米連邦準備制度理事会(FRB)は米連邦公開市場委員会(FOMC)で量的緩和の縮小(テーパリング)を決定した。パウエルFRB議長の記者会見での発言などを踏まえ、利上げ時期は2022年秋以降になるという市場予測よりも慎重な見方が市場で強まったため、MSCI新興国通貨指数は米ドルに対して上昇する局面が見られた。

一方で、トルコリラについてはテーパリング決定後も史上最安値に近い水準で推移しており、今後の動向に注目が集まっている。本コラムでは、トルコ経済の現状と今後のリスクについて考察する。

トルコ経済の現状

トルコ国内の新型コロナウイルスの新規感染者数は、過去最多を記録した2021年4月16日の6万人超/日から大きく減少し、足元では約2~3万人/日で推移している(※1)。新規感染者数や死者数の減少などを受け、政府が実施していた活動制限も緩和されている。

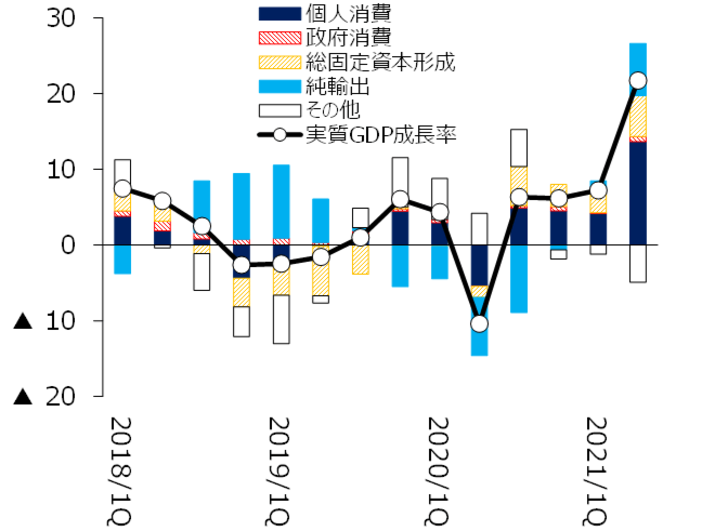

これらに加え、新型コロナウイルスにより大きく落ち込んだ前年同期からの反動もあり、個人消費や純輸出、総固定資本形成(主に設備投資)などが大きくプラスに寄与し、4~6月期の実質GDP成長率は前年同期比+21.7%(前期同+7.2%)と4四半期連続で前年を上回り、2019年4~6月期をも9.1%上回った(【図表1】)。

生産面では、建設業や農業で弱めの伸びにとどまっているものの、製造業やサービス業が好調を維持している。4~6月期実質GDP成長率が市場予想を上回ったこともあり、主要な外資系金融機関や世界銀行はトルコ経済の2021年の経済成長率見通しを上方修正した。

トルコ中央銀行の金融政策とインフレに対するリスク要因

前述のとおりトルコの実体経済が回復基調にある一方で、エルドアン大統領の意向が反映されていると見られているトルコ中央銀行の金融政策がトルコ経済の不透明感を強めそうだ。

トルコ中央銀行は10月21日の金融政策委員会(MPC)で主要政策金利である1週間物レポレートを18%から16%へ引き下げることを決めた。利下げは9月に続いて2度目で、ここに至る間、利下げを強く望むエルドアン大統領の方針に反対するMPCメンバーが相次いて解任され、トルコ中央銀行の独立性に対する疑義からトルコリラは下落圧力を受けていた。

インフレ率が20%に接近する上昇を見せる中、今回の利下げも通常の金融政策では考え難い措置であり、しかもその幅が想定を超えていたことからトルコリラ安が一段と加速した。金融環境などを中心に先行きに対する不透明感が高まっていることなどを受け、消費者信頼感指数は2009年2月以来の水準に低下している(※2)。

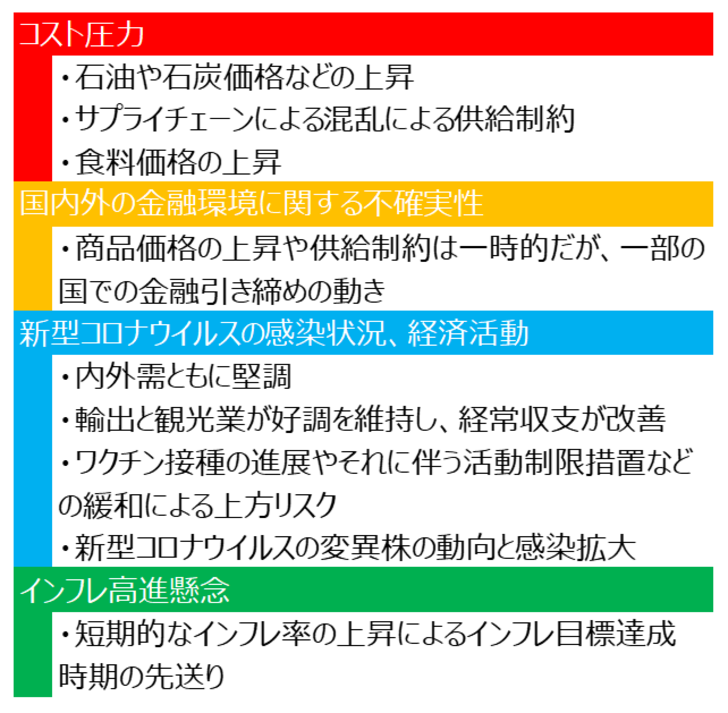

10月28日にトルコ中央銀行はインフレーションレポートを発表し、2021年末のインフレ見通しを14.1%から18.4%に引き上げ、インフレ見通しに対する複数のリスク要因を取り上げた(【図表2】)。

トルコの実体経済についても、好調を維持している輸出や観光業はトルコリラ安による一定の押し上げが期待されるものの、トルコリラ安によるインフレの加速が堅調に推移する内需を押し下げる可能性がある。

また、トルコはドル建ての短期での対外債務を多く抱えており、リファイナンス(借り換え)リスクが高まる可能性がある点には注意が必要である。

トルコリラに関する今後の留意点

これらトルコを取り巻くリスクは、先進国の金融正常化に左右される部分も大きい。パウエルFRB議長が示した利上げ実施に関する複数の条件を米国経済が満たしたならば、想定より利上げが早期に実施される可能性がある(※3)。

トルコ経済を取り巻く環境が厳しいと認識した上で、米国の利上げ実施に伴うトルコリラ安の進行によりトルコ経済が混乱しうることに留意しなければならない状況が当面続きそうだ。

(※1)トルコ保健省によると、トルコ全土での接種率(2回目)は79.38%、(現地時間2021年11月8日19時時点)。

(※2)10月のトルコの消費者信頼感指数は76.8(前月79.7)に低下した。なお、2009年2月は76.2。

(※3)パウエルFRB議長は、雇用の最大化の達成、インフレの長期平均が2%近傍にあることを利上げの条件として示している。これらの条件が達成された場合、利上げが実施される可能性が高まる。

コラム執筆:佐藤 洋介/丸紅株式会社 丸紅経済研究所