ESG投資が急拡大

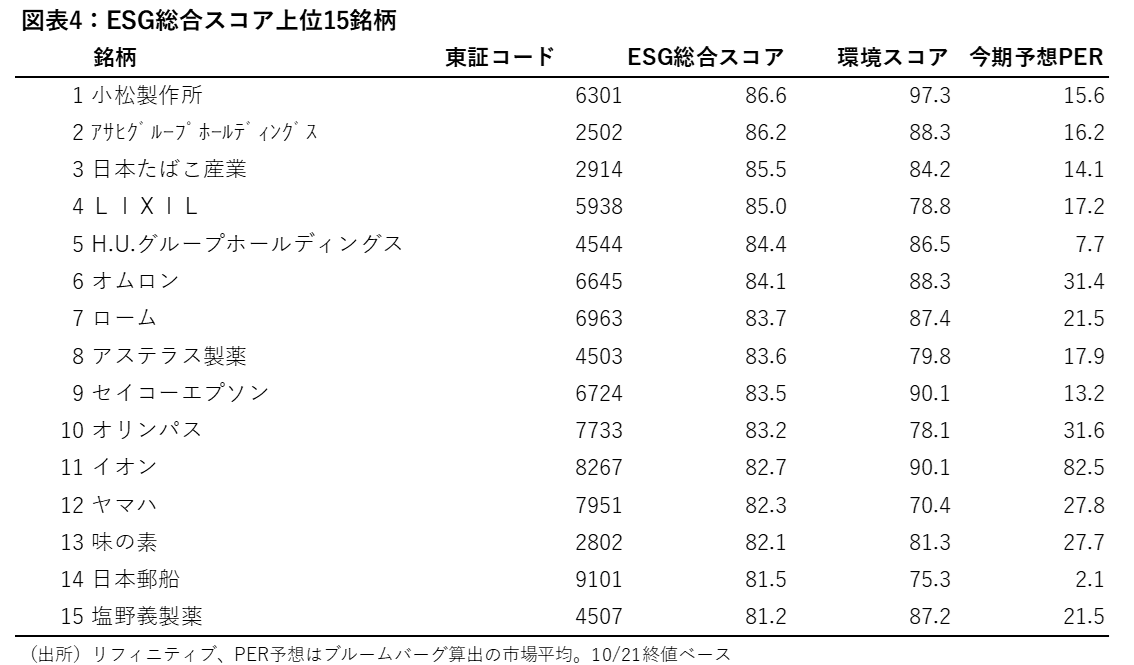

我々は、昨年の夏に「ESG投資(*)でマーケットに勝てるのか?」というレポートを出状した。当時から話題になりつつあったこのテーマだが、その後一層注目度は高まり、これに伴い、ESG関連インデックスの総合指数に対する相対パフォーマンスは世界的に向上している(図表1)。

(*)(ESG=環境Environment、社会Society、企業統治Governanceへの取り組みが優れている企業への投資)

特に日本では、足元で環境関連インデックスのTOPIXに対する上昇が加速している。一方で、こうした環境に関するテーマは、一時的なブームに過ぎないという冷めた見方もある。ここからのESG投資はどう考えるべきか?

最近の動き

この1年、ESG、なかでも環境問題への取り組みは、政府、企業、投資家の三位一体で急激に進んだ。菅政権が2050年のカーボンニュートラルを宣言した一方、日銀もこれを後押しする政策として、12月から気候変動オペレーション(グリーンオペ、民間銀行の気候変動対応融資への資金供給)を行う予定だ。

また、来春創設される東証のプライム市場を目指す企業には、新たな開示ルールが課される。TCFD(気候関連財務情報開示タスクフォース)の取り決めに基づき、環境関連対策の詳細な開示が必要になる。

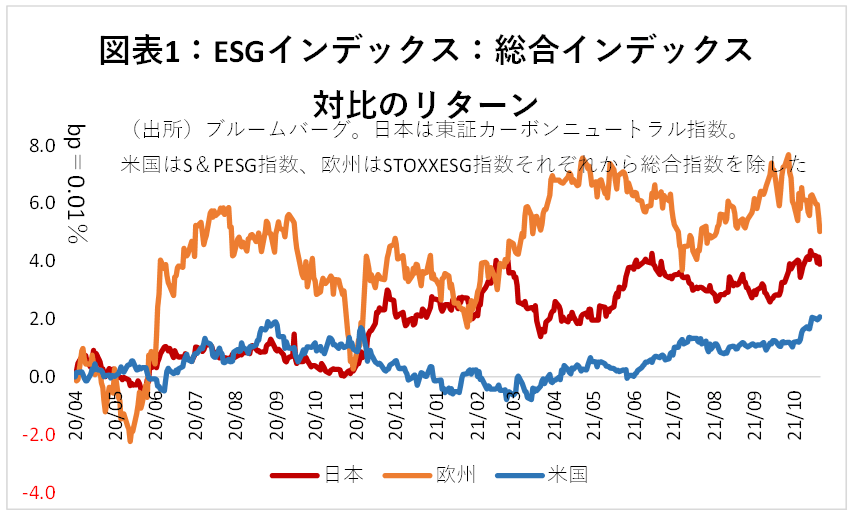

機関投資家も、投資先に環境対策に関する株主提案を行う例が増えるなど取り組みの強化が目立っている。個人についても、環境関連のETFが人気化するなど意識が高まっている印象だ。例えば、今年発表されたブラックロックのCO2削減に取り組む企業への投資ETFの初日の売買高は、これまでのETFの中で最大となった(図表2)。それ以外にも軒並みESG関連のファンドが人気を博していることがわかる。

ESG評価と企業収益の関係はまだエビデンス不足だが…

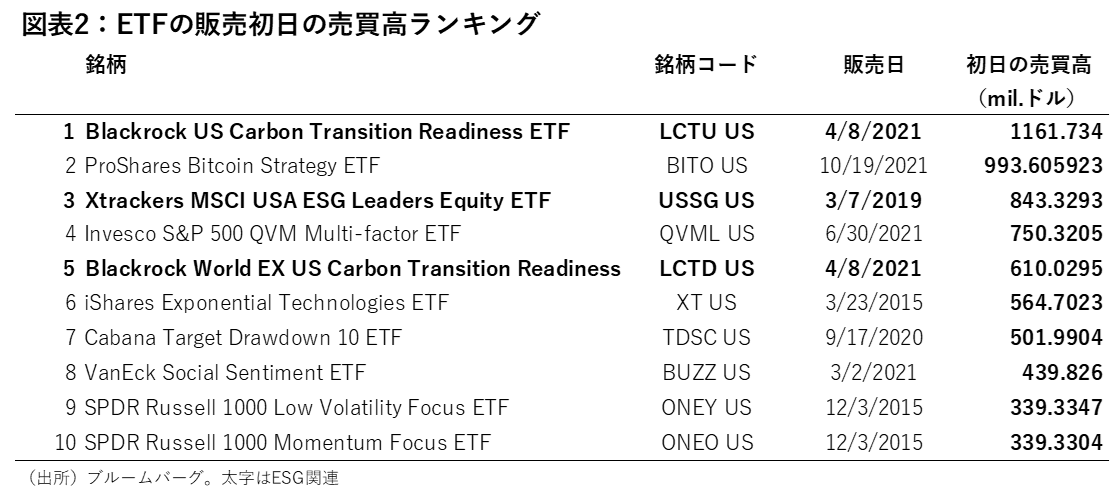

ESGに注力する企業とそれ以外の企業で収益力に違いが出ているのだろうか。ESGスコアで上位の15社と下位15社のEPS(一株当りの当期利益)の過去3年間の平均成長率をみると、新型コロナの影響もあり、いずれもマイナスになっているものの、高スコア企業の方がマイナス幅は小さい。また、過去の伸び率と今年度の予想EPSを比べると、上位15社の方が高い。

もっとも、この数字自体は、ESGスコアの高い企業の成長性が高いのではなく、逆に、足元の成長性が高い企業に高スコアが付与されている可能性もあり、今後も伸びが続くとは限らない。

今後の見通し

今後、金融機関の投融資先に対する監視の目は一層厳しくなる予定だ。金融機関はこれまでも、スコープ1、スコープ2の算出(*)は行ってきたが、今後は、スコープ3、つまり、取引先や投融資先の環境対策も計測し開示することが求められるようになる。これに伴い、大手機関投資家は相次いで投資先に排出量削減努力を求めている。中には、不十分な場合は売却も検討するというファンドもある 。このような動きは将来的には一層厳しくなるだろう。

(*)スコープ1=その事業者自身が燃料を購入して出す温室効果ガスの排出量,スコープ2=その事業者が他社から電気、熱・蒸気を購入して使用する温室効果ガスの排出量。スコープ3=事業者の活動に関連する他者の温室効果ガスの排出量

となると、たとえESGの取り組みが収益に直結しなくても、やはり高ESG企業に投融資資金が集り易くなるし、何らかのショック時にも売却されにくくなる可能性がある。

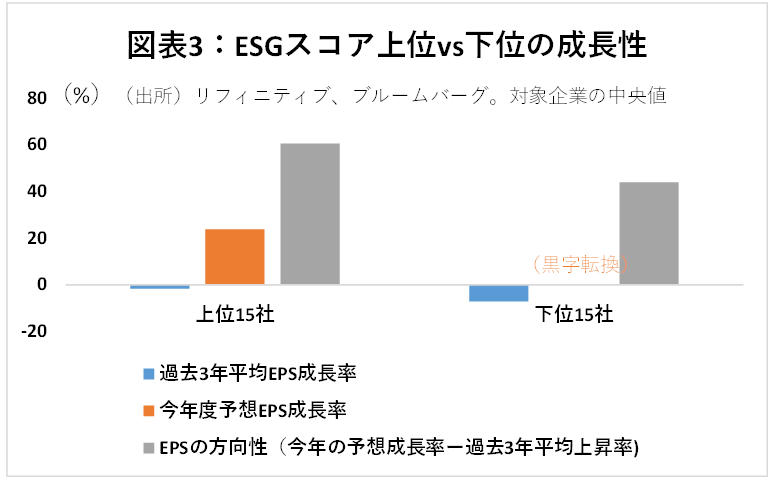

足元で米金利が上昇し、株式市場のボラティリティ上昇が懸念されている。しかし仮に金融ショックが勃発しても、環境課題の解決という人類のミッションは不変である。ESGという観点が浸透してからまだ金融ショックは経験したことがなく、展開は読みにくいが、高ESG銘柄は売られにくいと考えるのが自然だ。金融ショックへの備えとして、高ESG銘柄(図表4)に注目しておくことは今後一層重要になるだろう。