ESG投資が急拡大

最近、機関投資家によるESG投資(=環境Environment、社会Society、企業統治Governanceへの取り組みが優れている企業への投資)が一層注目されている。世界の自然災害の増加や新型コロナの影響が背景にある。

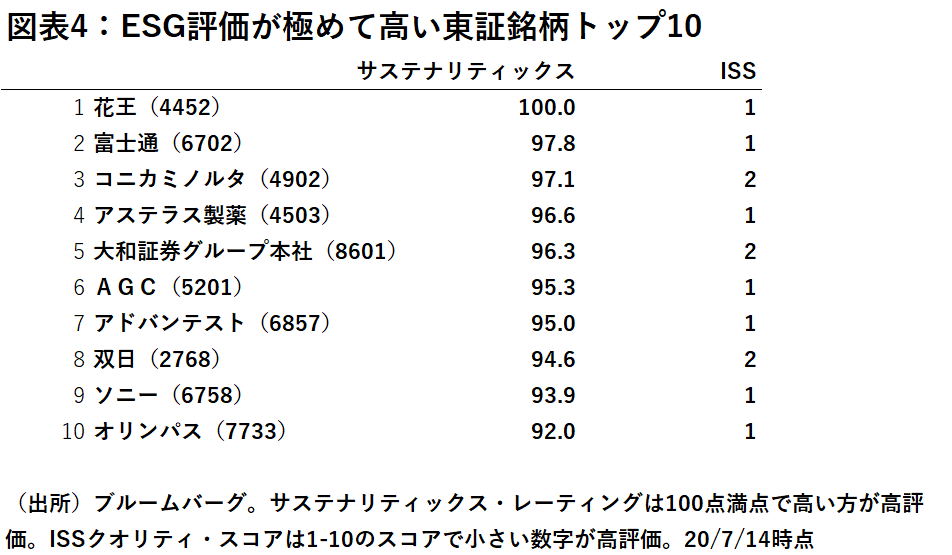

図表1の通り、ESGを重視した運用を求める「国連責任投資原則(PRI)」に賛同している運用会社の数と総資産額は近年急激に増加している。20年3月時点で運用資産は103兆ドルと、1京円を超えた。特に過去1年間の伸びは大きく、666の運用会社がサインし運用資産も17兆ドル増加した。

日本の運用会社については、GPIF(年金積立金管理運用独立行政法人)が賛同していることから、金額では世界の20%と大きなシェアを占めている。しかし、機関数ではまだ32機関と、全世界の6%を占めるにすぎない。これは最終投資家(個人や企業等)の投資意欲が低かったためや、パフォーマンスが振るわなかったためだと思われる。しかし、以下に示す通り、こうした状況は徐々に改善しそうだ。

株価のパフォーマンスも足元で大きく改善

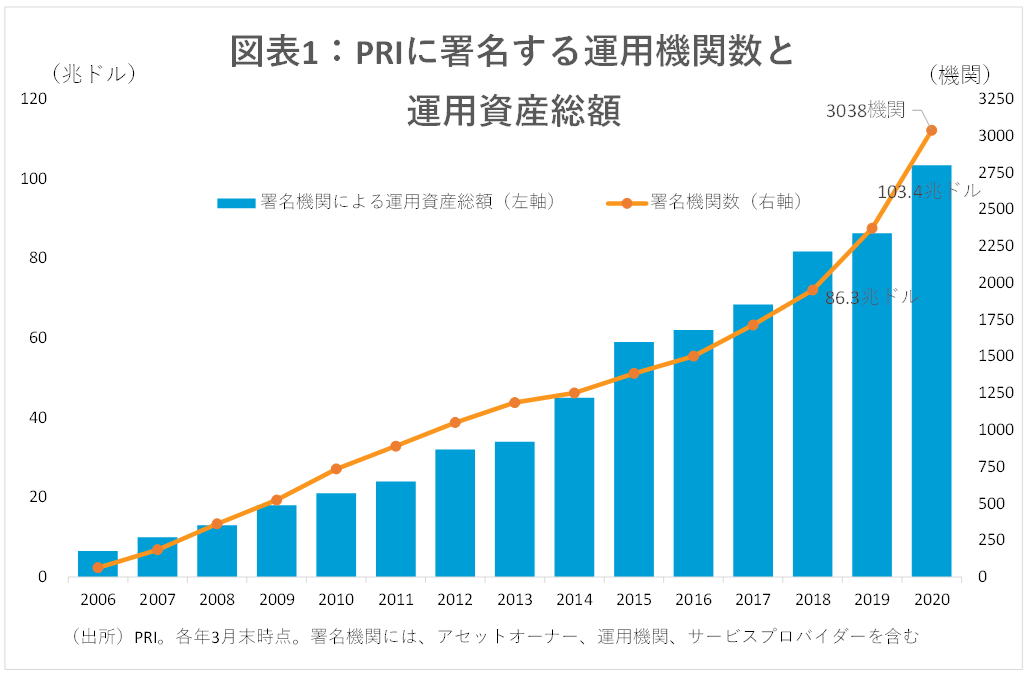

ESG投資への批判として、総合株価指数に対しパフォーマンスが良くないことがあった。特に米国では、総合指数の上昇が激しかったこともあり、ESG指数の「負け」が目立っていた。ところが近年は投資家層の増加や注目度の高まりで、パフォーマンスが急激に改善している(図表2)。日本のESG指数のパフォーマンスも、この2,3年は総合指数を上回っている。

ここからのESG投資は有望か?

では、日本のESG投資に更なるパフォーマンス向上は望めるのか。

株価の上昇が一時的な人気だけで終わらないためには、収益力がついてくることが重要である。ESGの評価が高い銘柄と低い銘柄で収益力に差があれば、今後パフォーマンスの違いが広がる可能性が高いだろう。

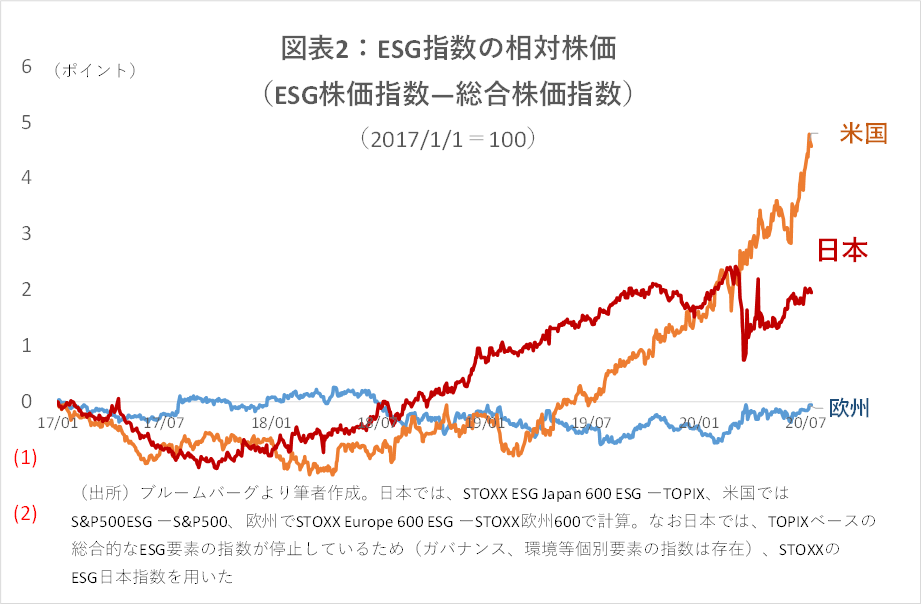

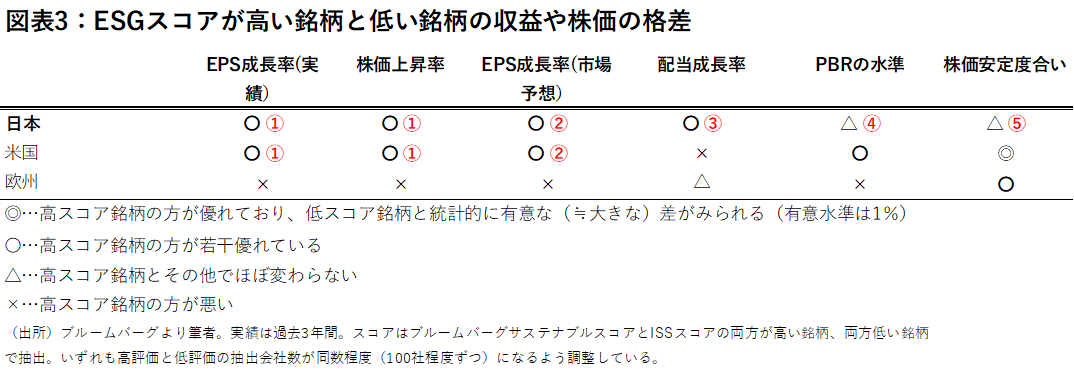

そこで、個別銘柄について、ESG評価が高い銘柄と低い銘柄に分けて、EPS(一株当たり純利益)成長率に違いがあるかどうかを見てみたのが図表3である。世界的に広い範囲の企業を評価しているサステナリティックス・レーティングと、ガバナンスの代表格であるISSクオリティスコアの両方が良い企業をESG高スコア銘柄とし、両方とも悪い企業をESG低スコア銘柄として抽出した。

これによれば、日本と米国については、ESG評価が高い企業の方が、低い企業よりも、EPSの成長率は高く、株価が大きく上昇したことと整合的である(図表3の①)。また、今期のEPS成長率予想についても、日米ともに高評価銘柄の方が高くなっている(同②。但し、全体としてはコロナ禍でマイナス成長の企業が多い)。

日本のESG高スコア銘柄は、EPS成長だけでなく、配当成長率も相対的に高いのが特徴である(同③)。日本ではESGの項目のなかでも“G”=ガバナンス項目が注目されてきたためと考えられる。

一方、米国ほど、現時点の株価水準(PBR=株価純資産倍率)は高くない(同④)。このため、今後、利益成長とともに株価が上昇していく余地は十分あると考えられる。日本の高スコア銘柄は株価の安定度合いが他国ほど高くはない点は気になるが(同⑤)、これには最近の株価上昇も影響しているかもしれない。

図表4は、現在サステナリティックス・レーティングもISSクオリティ・スコアも高い銘柄のリストである。ESG投信を通じた投資も便利ではある。但しこれらは、まだ比較的歴史も浅く、銘柄選びは固まっていない印象である。あるいは、これらのESGスコアを加味して個別に投資先を選択するという投資手法でも、個人投資家がTOPIXを上回るリターンを得られる可能性は十分あるだろう。