東京株式市場は、9月末以降、連日下落する局面もありましたが、足元では反発が続いています。それではいつものように、前回のコラムで指摘したことを振り返りながら今後の展開について考えてみたいと思います。

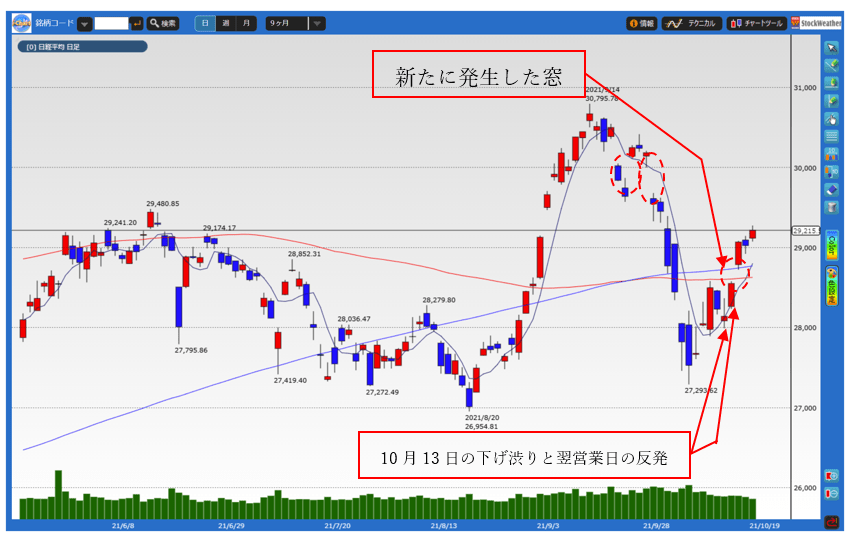

※赤い丸=埋まっていない窓

前回の振り返り、5日移動平均線がサポート

前回のコラムでは、「短期的には、上向きに変化した5日移動平均線がサポートになるかが引き続き注目されます」と解説しました。実際には、その5日移動平均線がサポートになり、前述のとおり株価の反発が続く結果となりました。

特に注目されるのは10月13日の下げ渋りです。ローソク足を見ますと、下落2日目となる中、上ヒゲと下ヒゲを形成して上下に変動し、上向きの5日移動平均線を下回る場面もありました。しかし、終値ではわずかにその5日移動平均線を上回って終えているのが分かります。

またその翌営業日の14日も上向きの5日移動平均線が取引開始時にサポートになると、株価を押し上げる結果となっています。

新たな窓の発生

そのような中、先週末の10月15日も上昇が続きましたが、この時75日移動平均線と200日移動平均線の両方を一気に上回る窓が発生しているのが分かります。さて、この窓はどの窓になるのでしょうか。

みなさん既にお分かりのように、過去の値幅の範囲内で発生していることからコモンギャップ(=普通の窓)と思われますが、コモンギャップだとした場合、直ぐに埋まってしまうことも考えられます。

仮に直ぐに埋まってしまうとした場合、一気に上回った75日移動平均線や200日移動平均線を下回ることになると同時に、下落基調に変化してしまうことも視野に入るのではないでしょうか。

新たに発生した窓と、9月28日と29日にあけた窓のどちらを埋めるのか?

では、今後の展開について詳しく考えてみたいと思います。今回発生した窓を埋めるのか、埋めることなく反発が続くのか、を判断する材料として注目されるのが、また5日移動平均線になります。

仮に今回発生した窓を直ぐに埋めてしまう場合、75日移動平均線と200日移動平均線を下回ることになりますが、その際5日移動平均線を下回ることになると同時に5日移動平均線も下向きに変化することが考えられ、下落基調に変化することが視野に入ります。

一方で、5日移動平均線上を維持するようですと、今回発生した窓はあいたままになりますが、反発は継続することになるため、9月28日と29日にあけた窓を埋めることが考えられます。

またそうなりますと、9月14日の高値に接近したり、高値を上回ったりすることも視野に入るのではないでしょうか。

このように、終値(10月19日現在)の上下に窓があいたままになっている場合、5日移動平均線上を維持できるか、あるいは下回ってしまうかでトレンドが変化すると同時に、窓のあいている水準まで株価が変動することも考えられます。

そのため、動いた方向と逆のポジションを持っている投資家は、損失の発生や拡大に注意しておく必要があるでしょう。

今後どちらの窓を埋めるのかによって、年末の株価動向にも影響を与えることにもなる可能性があると思われますので、引き続き注目しておく必要がありそうです。