東京株式市場は、先週10月6日に安値をつけてから反発を試す展開となっています。それではいつものように前回のコラムを振り返りながら、今後の動向について考えてみたいと思います。

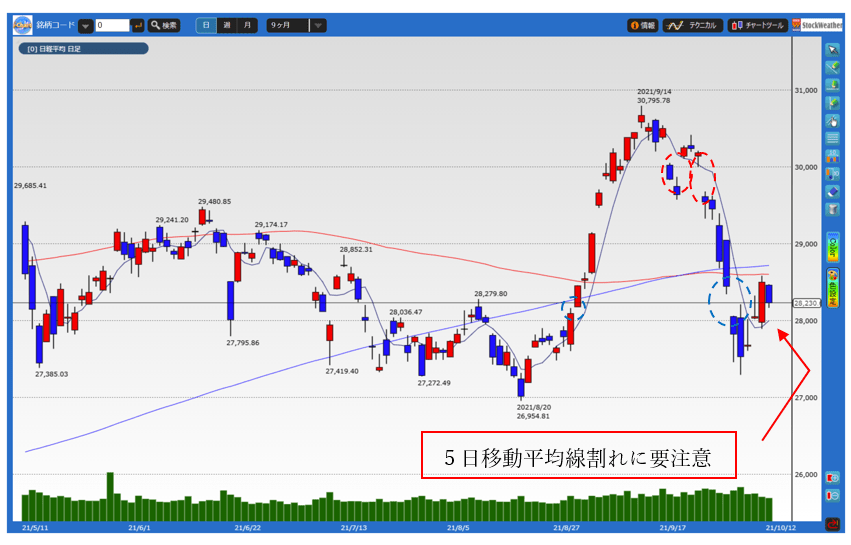

※赤い丸=埋まっていない窓、青い丸=埋まった窓

前回の振り返り、窓埋めと5日移動平均線

前回のコラムでは、新たに発生した窓もコモンギャップと考えられるため、「これらの窓が遅かれ早かれ埋まることが考えられます」と解説しましたが、指摘したように「10月4日と5日の間にあけた窓」に加え、「8月31日と9月1日の間にあいた窓」も埋まる結果となりました。

ここでこの窓を埋めるために重要な役割を果たしたのが5日移動平均線です。

前回のコラムでは、「5日移動平均線に押し返される状態が続くようですと、8月20日の安値を下回ってしまうことが考えられる」とも解説しました。

こちらは、買いポジションを持っている投資家にとっては幸いなことに10月6日に安値をつけた後、8日に5日移動平均線を上回る展開となりました。すると、今週11日に入ってから5日移動平均線をサポートに大幅高となり、前述の2つの窓を埋めております。また、翌営業日の12日は75日移動平均線と5日移動平均線に挟まれた状態で取引を終えているのが分かります。

このように、株価が5日移動平均線を上回ると同時に上向きに変化したことが反発のきっかけになっており、株価の短期的な方向を探る判断材料になっているのです。

5日移動平均線とブレイクアウェイギャップの発生に要注意

そのような中、日経平均株価は今後どのような値動きになっていくのでしょうか。短期的には、上向きに変化した5日移動平均線がサポートになるかが引き続き注目されます。

仮に5日移動平均線がサポートになって株価が5日移動平均線上を維持するようですと、75日移動平均線と200日移動平均線の両方を上回ることが考えられます。そうなりますと、まだ埋まっていない2つの窓(9月22日と24日、同28日と29日)を埋めることが視野に入るのではないかと思われます。

一方で、5日移動平均線上を維持できずに下回ってしまった場合はどうなるのでしょうか。その場合に注意が必要なのが、前回のコラムでも指摘した「もち合いを下放れる窓(ブレイクアウェイギャップ)」の発生です。

仮に5日移動平均線を割り込むと同時に、10月6日の安値に接近したところで下放れる窓が発生するようですと、8月20日の安値に接近したり、下回ったりすることが考えられます。そのため、5日移動平均線上を維持できるかどうかについて日々しっかり確認し、反発が続くかどうかの判断材料にしたいところです。