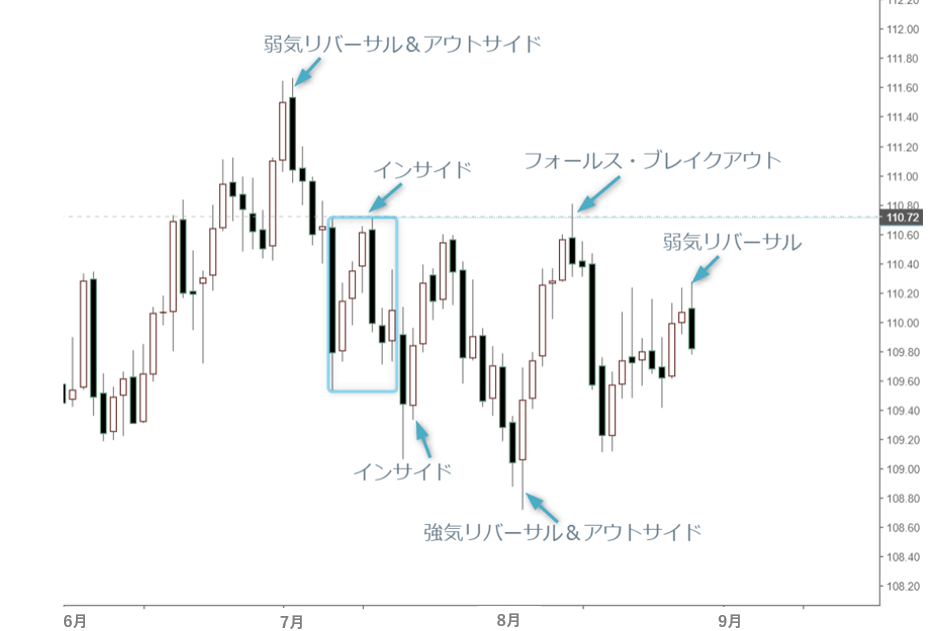

米ドル/円 日足

週間予想レンジ:108.80~110.20

メインストラテジー:戻り売り&レンジ取引

・FRBはハト派スタンスを継続

・調整波の構造を深める

・米ドル指数高一服で連動

アナリシス:

米ドル/円相場は先週保ち合いで、109.41~110.28円といったレンジに留まっており、これは先々週と同様、スピード調整の一環と見ている。そもそも米ドル/円と米ドル指数の値動きが乖離していたが、先週末ジャクソンホールにおける米連邦準備制度理事会(FRB)のパウエル議長のハト派発言を受け、米ドル売り先行で目先とリンクした値動きとなったため、しばらく米ドル全面高の軟調が想定される。

そもそも8月第2週の反落は、早期に底打ちの可能性を否定したところが大きかった。8月最初の週の大幅な切り返しがあったため、調整波の早期終焉があってもおかしくなかったが、翌週の高値トライ、またその後の反転をもって上放れ自体が「ダマシ」であったことを証拠付けており、目先は受動的とはいえ、しばらく円高傾向が続く見通しだ。この意味合いでは先週の値動きは先々週と同様で、あくまで8月第2週の値動きを踏襲する形の保ち合いとなり、過大評価すべきではない。

日足では、8月11日の高値トライは、一旦7月8日以来の高値を更新しており、このまま上放れのサインと化した場合は、米ドル/円の一段上昇をもたらすはずだった。しかし、当日に反落、また8月16日までの大幅な続落があったため、結局「フォールス・ブレイクアウト」のサインとして定着し、しばらく効いてくるだろうから、8月19日高値の110.23円までの切り返しは、結局「スパイクハイ」のサインを点灯し、また陰線で大引けしたため、頭が重いことを示唆していた。

同じ見方として、先週の値動きによって再度証明されたところも見逃せない。中段保ち合いを経て8月27日に再度高値トライしたものの、110.23円に対する一時的な高値更新に留まり、その後反落してきたところ、日足では「弱気リバーサル」のサインを点灯し、また8月19日高値に対する高値更新自体が「ダマシ」であったことを示唆していた。

従って、早期切り返しを果たせない場合、このまま8月4日安値108.72円の打診を有力視している。さらに、割り込みがあれば、一旦108円関門前後のトライも視野に入れている。言ってみれば、「フォールス・ブレイクアウト」のサインが点灯し、また効いているため、先週の保ち合いがあっても、なお調整波の継続が有力視される。

この場合は、やはり大型調整波の進行が推測され、大型ジグザグ構造の進行で測るなら、年初来高値の111.67円~8月4日安値の108.72円までの下落を最初の推進子波とみなし、8月11日高値の110.81円から同様の下落幅があれば、一旦108円関門を割り込み、107円台後半の打診もあり得る。この意味合いにおいても、しばらく米ドルの続落を覚悟しておきたい。

ただし、仮に108円関門の割り込みがあっても、下値余地限定の見方自体は、継承されるだろう。メイン構造としての米ドル高/円安の傾向が安易に否定されず、また調整波の先行や深化があっても強気変動自体を修正できず、むしろ調整波の先行でこれからの上昇モメンタムに繋がる公算が高いと思う。もっとも調整波の先行自体、トレンドの健全化という視点において、むしろ歓迎されるべきかと思う。

ジャクソンホール会議にてパウエル議長はテーパリングの年内開始を示唆したものの、利上げは遠く、またインフレの上昇が一時的と強調していた。いわゆるリスクオフの米ドル買いといった要素は目先としては後退していると見ている。ただし、市場センチメント自体も流動的で、またFRB内部でも異議が多いと言われる中、米ドル全体の値動きはあくまで調整と位置付けられ、米ドル指数の強気構造自体を維持できるだろう。米ドル指数は年初来の高値更新を果たしたばかりであり、スピード調整があったからこそ、より健全な上昇波を形成するだろう。

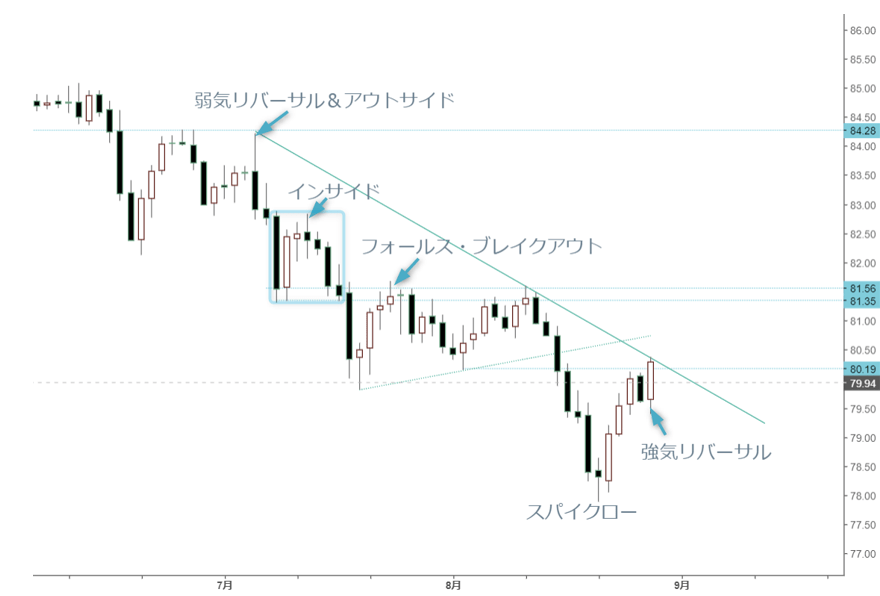

豪ドル/円 日足

週間予想レンジ:78.00~81.00

メインストラテジー:戻り売り&レンジ取引

・豪ドル/米ドルの切り返しと連動

・商品相場の戻りで豪ドル買い戻し

・スピード調整の位置付けは不変

アナリシス:

豪ドル/円相場は先週大幅切り返し、先々週の下落幅を取り戻せないものの、大分帳消しを果たし、週足では「インサイド」のサインを点灯した。5月高値からの下落幅や先々週の下落加速に鑑み、先週の切り返しが急に行われたとしてもスピード調整の段階に留まるため、大袈裟な評価は避けたい。

もっとも、先々週の大幅続落は、一旦78円関門を割り込み、我々のターゲットをとりあえず達成したと言える。米ドル全面高(米ドル/円を除く)の流れの中、商品相場の総崩れで豪ドルが売られやすかった側面も大きかった。一方、先週ジャクソンホール待ちの間、商品相場の回復と連動した形で豪ドル/米ドルの切り返しが見られ、パウエル議長講演後の続伸もあって、連動した豪ドル/円の切り返しが見られた。しかし、先ほど述べたように、下落幅から見れば、まだまだ弱い反発に留まっており、スピード調整の位置付けは不変だ。

構造上の視点として、5月の高値更新自体が大きな「ダマシ」のサインであったことは繰り返し指摘してきた通りであり、7月6日の「弱気リバーサル&アウトサイド」のサインが点灯したところも大きかった。ベアトレンドの推進がその後一環して行われ、7月20日の80円関門割れがあっても途中と見なしたわけである。

7月20日の「スパイクロー」のサインの点灯で一旦保ち合いの状況に入ったものの、結局81円前半に2回の頭打ちが確認され、安値圏での保ち合い自体がベアトレンドの証拠の一環とみなされ、先々週の下落加速や一気にした78円関門割れにつながった。以前述べたように、8月12日~20日まで連続した陰線を形成し、また8月19日の長大線の形成で若干「売られ過ぎ」の兆しがあったため、スピード調整の先行があってもおかしくなかった。目先までの切り返しの拡大があっても同位置付けは不変だ。

80円心理大台の再打診で目先は一段と切り返しの余地が示唆される。その反面、80円後半~81円半ばまで切り返しの余地があっても当面はメイン抵抗ゾーンとしての役割を果たし、安易な上放れはないだろう。構造上のポイントとして、8月11日高値の81.61円を上回らない限り、ブル基調への転換はないと思われ、目先としては80円前半における頭打ちの可能性を鑑み、ハードルは高いと言える。

先週末(8月27日)の陽線自体、「強気リバーサル」のサインを点灯していたため、今週どれぐらい続伸できるかが見所ではある。同サインの点灯があっても大した続伸の余地を拡大できない場合は、メイントレンドとしてのベア変動がなお有力視され、時間がかかっても再度78円関門割れに繋がるだろう。この意味合いでは、8月27日安値の79.40円割れがあれば、メイントレンドへ復帰するサインと見なせる。割り込む前では中段保ち合いの継続を有力視するが、上値限定という見方は不変である。

豪ドルの切り返し、FRBのスタンスに好感したところもあったものの、基本的にはベアトレンドにおけるスピード調整の先行と位置付ける。ベアトレンドの進行が大分早く、またほぼ一本調子に進められてきたため、調整の先行自体がむしろ歓迎されている。中期スパンにおけるベアトレンドがより健在化される、という視点において、戻りの余地を探ればまた戻り売りの好機と捉える。