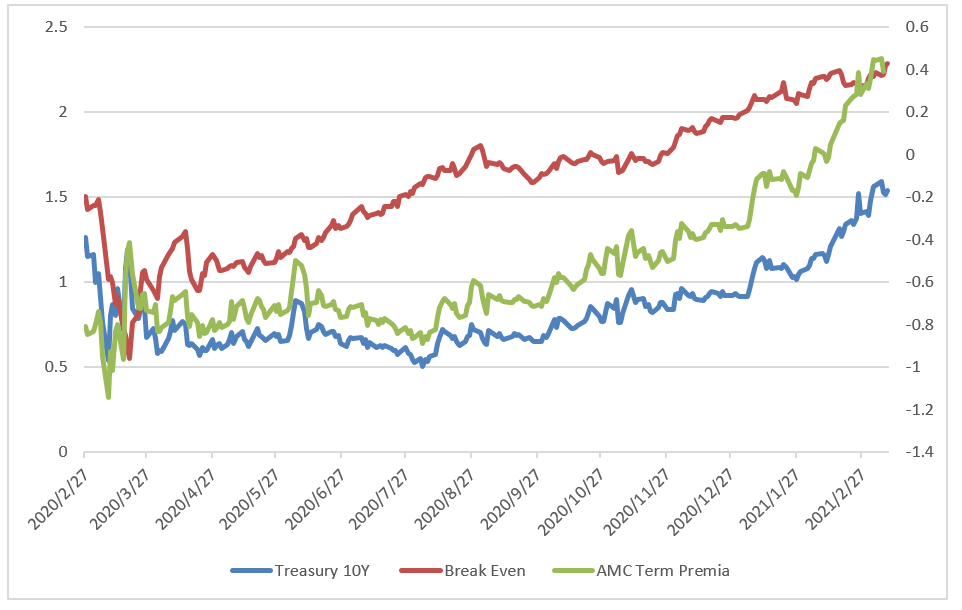

2週間前に「米国の長期金利の上昇もここまで」とレポートに書いた。長期金利上昇の主因はタームプレミアムの上昇で、そのタームプレミアムはマイナス圏を脱して40pbsに達した。過去10年の平均が40bpsである。さすがにこれ以上、タームプレミアムが上昇する理由はない。

グラフ1:米国10年債利回り(青)ブレークイーブン(赤)タームプレミアム(緑)

出所:NY FED、Bloombergデータより筆者作成

追加経済対策が成立して、当面、財政の材料は出尽くしだ。期待インフレ率はもとより2%を越えたところで頭打ちになっている。今週発表されたCPIで実際の物価上昇も気配すらないことが確認された。これ以上、国債利回りが上がる材料がない。

今週実施された3年債、10年債、30年債の入札は無難な結果に終わった。これだけのカネ余りである。米国10年債が1.5%の利回りを提供してくれるなら、喜んで買う投資家は多いだろう。

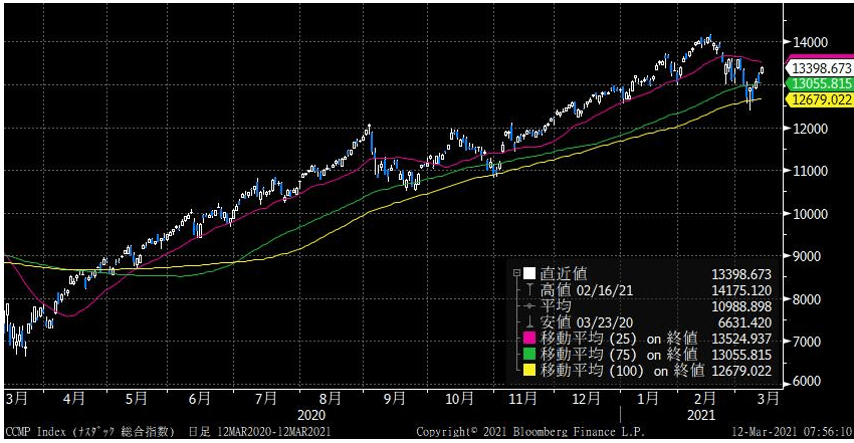

グラフ2:米国10年債利回り

出所:Bloomberg

1.6%台をつけた2/25以降の米国10年債利回りの推移である。1.5%台が定着しつつある。

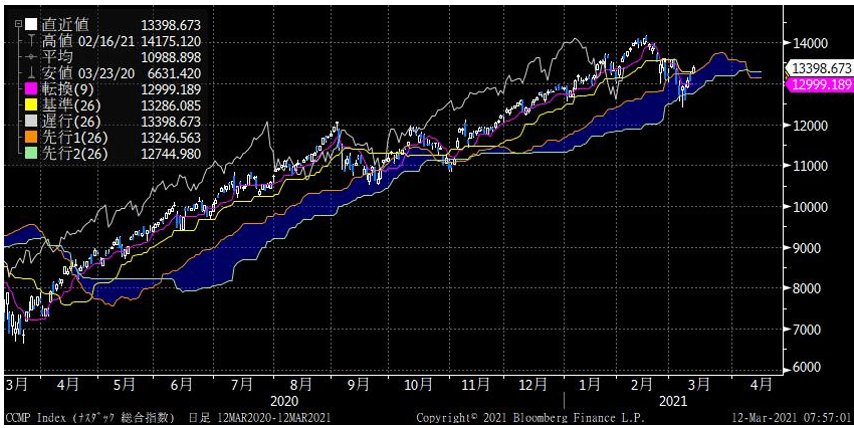

金利の落ち着きを受けてナスダック総合も100日移動平均できれいに切り返した。一目均衡表の雲の下限まで売られたが、そこから反転して雲の上に抜けた。調整完了とみていいだろう。

グラフ3:ナスダック総合指数 100日移動平均線(黄)

出所:Bloomberg

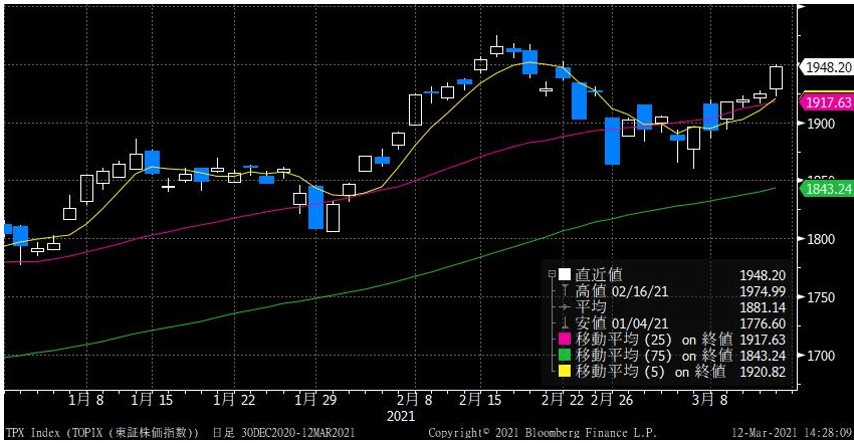

グラフ4:ナスダック総合指数 一目均衡表

出所:Bloomberg

3月は年度末要因で需給が悪化していた。法人の持ち合い解消の動き、金融機関のポジション調整、そして年金のリバランスだ。GIPFのような巨大年金が一発でリバランスできるわけがない。時間分散を図って売ってくる。それが相場の重石となり続けてきたが、メジャーSQを過ぎ、需給面もこれから改善に向かうだろう。

TOPIXは25日線に支えられながら、5日線が25日線を下から上に抜けるゴールデン・クロス。ダウ平均の追撃態勢は整ったと思う。

グラフ5:ダウ平均 5日移動平均線(黄)25日移動平均線(ピンク)

出所:Bloomberg