米ドル/円

週間予想レンジ:107.50~110.00

メインストラテジー:押し目買い&高値追い

・米長期金利上昇との連動

・リスクオフの米ドル買い

・2020年6月高値を更新

アナリシス:

米ドル/円相場は先週、大幅続伸した。一時108.64円をトライし、2020年6月高値以来の高値を更新した。先々週と同様、米長期金利の急伸により株価の反落など不安定な値動きが見られたが、いわゆる「株安の円高」が見られず、むしろ「米ドル買い・円売り」の一段の加速が見られた。「リスクオフの米ドル買い」、または米長期金利と連動した米ドル高を再確認でき、当然のように、米ドル全体(ドル指数)の続伸とも連動していた。

度々指摘してきたように、そもそも円は諸外貨のうち一番弱い存在となっており、米ドル全体の切り返しをリードし、円が受け皿として一番売られてきた。先週の値動きをもって、それが再度証明された。円はリスク回避先としての役割を失っており、受動的な立場がますます強まっていることも再確認された。米ドルのみではなく、しばらく諸外貨にも「振り回される」であろう。

先々週の大幅続伸に続くかたちで、先週の値幅が更に拡大し、また上昇モメンタムの加速を自然な成り行きとみなす。米長期金利の急伸は、米ドル買いの材料として米ドル全体の反発を支え、一番弱い円に対して米ドルの上値余地の拡大や上昇スピードの加速もその一環として理解されやすい。更に、主要クロス円における外貨のパフォーマンスに影響されても、メイントレンドとして円安傾向が健在し、受動的な円の立場が一段と強化されたとみる。

そもそも108円台半ばのトライは我々の想定の通りであった。記述のように、2020年の6月高値を起点とした全下落幅の半分戻りの水準(約106.23円)以上に大引けした先々週の終値に鑑み、米ドル/円の一段切り返しの余地が推測され、2020年3月高値を起点とした全下落幅の半分戻りの107.17円前後の打診が有力視される。更に108円台前半の打診も射程圏に収めたため、先週のターゲット達成によってこれからの上値余地が拡大される。

つまる所、2020年3月高値から形成してきた大型「下落ウェッジ」に対する上放れが「ホンモノ」であり、これから継続される公算である。更に、先週の大幅続伸によって途中の調整が先行される疑いも否定され、上昇波の強さが一段と証左された。

記述のように、年初来安値を起点とした切り返し自体も「上昇ウェッジ」といったフォーメーションを形成していた疑いもあっただけに、先週の大幅続伸で一直線な上昇となり、トレンドの強さが証明された。一方、やや「スピード違反」の可能性も暗示されたとみる。

とは言え、2020年6月高値109.86円まで大した抵抗が見つからず、強いモメンタムが維持されるだけに、一直線のトライがあってもおかしくない。「スピード違反」や「買われ過ぎ」の疑いがあったからこそ、更なる上昇の加速につながる可能性が大きいため、当面順張りしか対応できない。この意味では、過熱感が目先に見られているからこそ、「押し目待ちの押し目なし」といったリスクの方がなお大きく、場合によっては高値追いも一手となるであろう。押し目があっても107円台がすでに支持ゾーンとなり、ブル構造の維持を有力視する。

豪ドル/円 日足

週間予想レンジ:81.00~84.50

メインストラテジー:レンジ取引

・円の最弱状態継続

・豪ドルの反落と相殺

・レンジ拡大も高値圏

アナリシス:

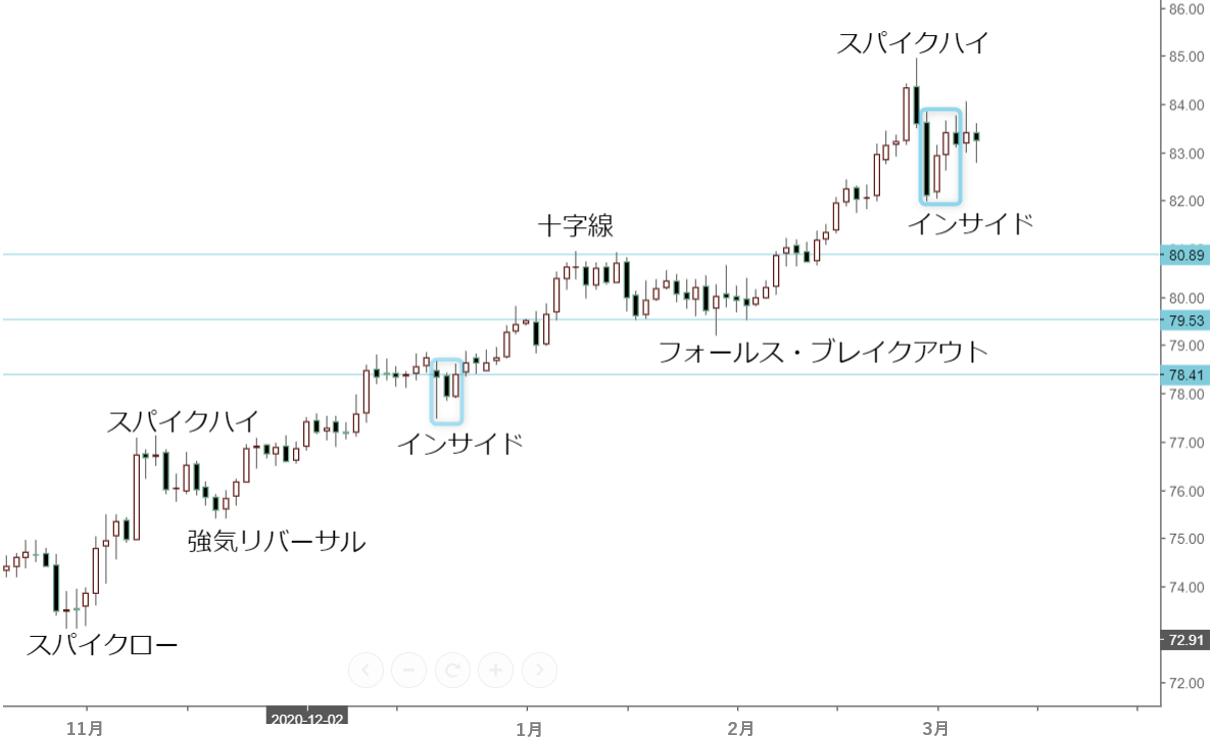

豪ドル/円相場は先週、高値にて保ち合い、週足では再度陽線を形成し、メイン基調の維持を示唆した。もっとも、先々週高値を更新してから反落し、「スパイクハイ」風の陰線で大引けし、一旦頭打ちを示唆した。それだけに、先週の値幅が限定されたことは、想定範囲内の値動きだったと言える。前回コラムで述べた通り、85円大台の手間までのトライは、目標達成感が強かったため、高値圏での一服は自然な成り行きとみる。

その半面、米ドル全体の切り返しが加速されていたことに鑑み、豪ドル対米ドルの反落の値幅はこれから一段と拡大される可能性も大きい。豪ドル/円の豪ドル次第の性質に鑑み、今週引き続き頭の重い展開となるであろう。ただし、諸外貨のうち、円が一番弱い存在であることを考慮すると、豪ドルの反落があっても円売りに勝ることはなく、メイントレンドとしてブル構造が維持され、高値圏でのレンジ変動が最も有力視される。

先々週陰線で大引けとなり、目先は一旦調整の先行を示唆していた。しかし、2018年12月高値を一旦ブレイクしただけに、理論上更なる上値余地を拡大した公算である。すなわち、調整波の先行があれば、これからの上昇波をより健全化させる側面が大きいため、押し目買いのスタンスは不変である。

2020年8月高値をブレイクした後の上昇が一段と加速され、また同高値のブレイクによって日足における「三尊底」というフォーメーションの成立を確定しただけに、同フォーメーションの維持がなお大きな影響を果たすだろう。

2020年3月のコロナショック時の安値を「ヘッド」と見なした場合、2018年12月安値を含め、複合型「ヘッド・アンド・ショルダーズ・ボトム」の成立がより鮮明化される。先々週の高値トライはあくまで途中とみなし、調整波を経て更なる上値余地を拡大する公算である。同フォーメーションの支持なら、2017年高値90.42円への戻りも想定される。

調整波の先行を有力視しているが、円の最弱な立場に鑑み、調整波自体が高値圏での保ち合いという形で完成されやすいであろう。80円後半~81円関門前後がメイン支持ゾーンであり、一旦打診があるとみるが、当面それ以下の深押しを回避できるとみる。何らかの材料で深押しがある場合は、78円台のトライも想定されるが、あくまでサプライズシナリオとして念頭におき、目先そこまでの下値余地は想定しにくい。

とは言え、上昇波の進行があってもモメンタムの低下も確かである。ここから早期高値を更新しない限り、切り返しの先行があっても再度頭打ちされやすく、レンジ形成に動くであろう。84円台半ば~85円台前半がメイン抵抗ゾーンとなり、早期に上放れできない限り、高値追いには躊躇したいところだ。直近のサインとして、日足における「インサイド」の形成や上放れが一旦確認されたものの、継続的な上値トライが見られなかったことを頭の重いサインとみなす。