テーパータントラムの再来がない理由

バイデン新政権の船出を株式市場はトライフェスタの祝砲で迎えた。ダウ、S&P500、ナスダック総合の主要3指数はそろって史上最高値を更新した。日経平均も2万9000円台目前、世界的な株高となっているが、この背景には中央銀行による未曽有の金融緩和によって創り出された過剰流動性があるのは衆目の一致するところである。よって目下のところ絶好調と言える株式相場に変調が訪れるとすれば、それは現在の金融緩和が終わる時であろう。いや、実際の金融緩和の終了の前に、市場がその予兆を察知するか、もしくはFEDと市場のミスコミュニケーションがあれば大きな波乱となるリスクがある。2013年に起きた「バーナンキショック」あるいは「テーパータントラム」の再来を危惧する声が多い。

しかし、僕はその可能性は高くないと考える。理由は以下の通り。

1. 市場関係者は100人中100人が、それをリスクと指摘している。細部に違いはあれ、大方は「コロナピークアウトの兆し⇒景気回復期待の高まり⇒市場が金融緩和の終了を意識⇒長期金利上昇」というようなシナリオをリスクシナリオとして描いている。しかし、100人が100人ともリスクと指摘するようなことは起こらないのが常である。すでに広く認識されているリスクは織り込み済みと考えられる。

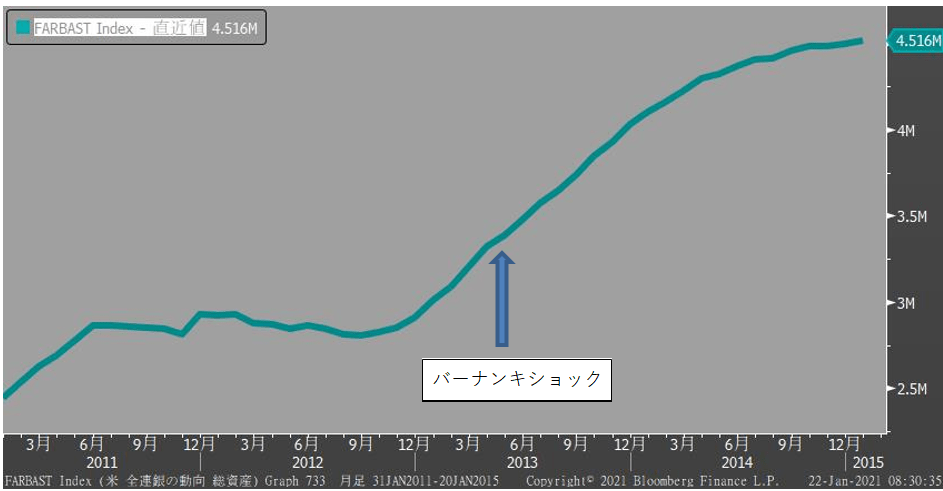

2. テーパータントラムが起きた2013年の状況とは異なるからというのが理由の2番目である。バーナンキがテーパリングの可能性に言及した2013年5月は、前年9月に開始されたQE 3の最中であった。QE3は2013年12月に縮小が決定、2014年10 月末に終了したが、バーナンキショックの時点ではFEDは月850億ドル規模の買い入れを着々と進め、市場もそれにどっぷり頼り切っていた。

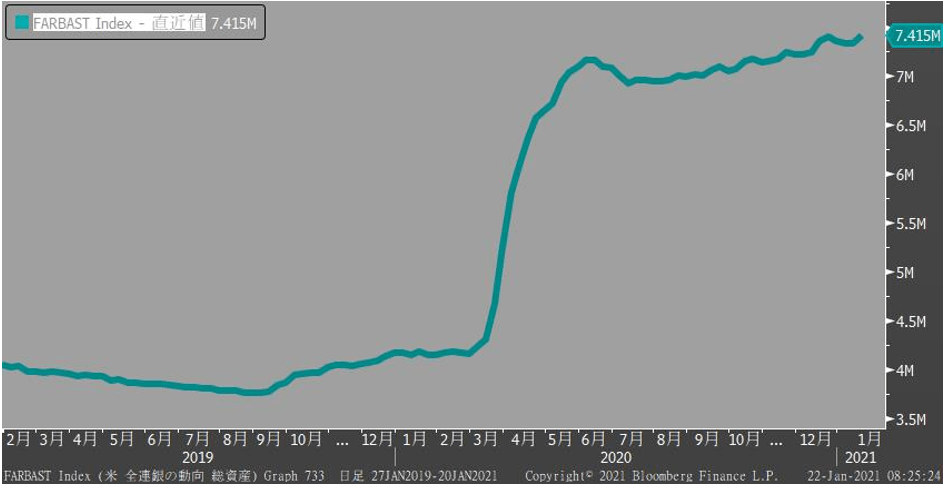

ところが今はFEDの資産購入のペースはすでに落ちている。FEDのバランスシートはコロナ対応で昨年の春から夏にかけてわずか3カ月で4.3兆ドルから7.1兆ドルに急拡大したが、その後はいったん減少に転じるなどして、いまは微増であり、少なくとも拡大ペースは完全に鈍化した状態だ。

もちろんいまだに空前絶後の規模を保っているわけだが、市場はそれで満足している。テーパリングというのは買い入れ額の縮小であって、バランスシートの規模自体を縮小するわけではない。2013年当時はバランスシート拡大ペースを鈍化させること=テーパリングに市場はタントラム(癇癪)を起こしたのだが、その意味では今はじゅうぶんテーパーしているのに、市場はまったく平気である。バランスシートの規模自体を縮小するというのであれば話は別だが、それはまだ先のことだろう。

株式市場が見ている「実体経済」

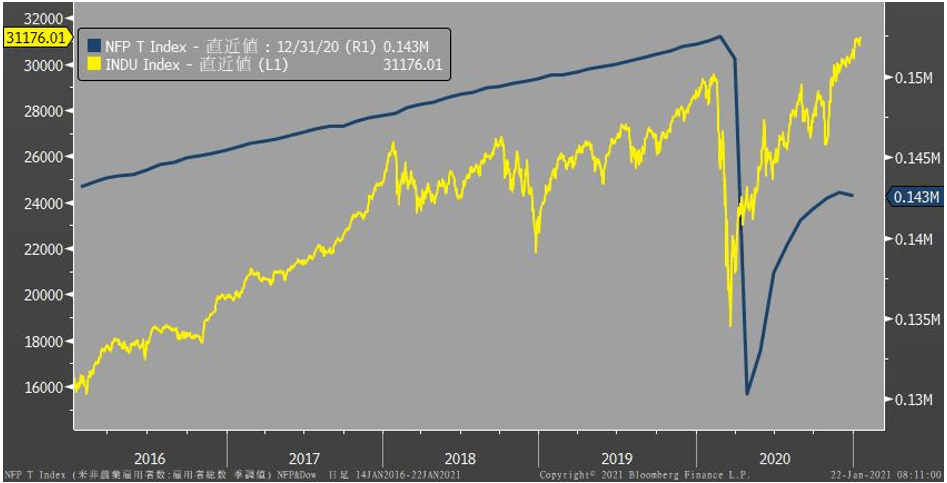

史上最高値更新が続く株式相場だが、労働市場の回復は道半ばだ。記録的な落ち込みから急回復したが、失われた雇用の半分しか戻せていない。それにもかかわらず株価が最高値というのは実体経済から乖離しているという声がある。

だが、それは株式市場が労働市場を「実体経済」と見做していないとすれば説明はつく。つまり「労働」は経済や企業の成長にとってもはや重要な生産要素ではないということなのではないか。

マシンが人間の仕事を奪う

英フィナンシャル・タイムズ紙のグローバル・ビジネス・コメンテーターであるラナ・フォルーハー氏は、無形資産の拡大が「雇用なき景気回復」をもたらすと指摘する。企業などの雇用主は過去20年間、経済が有形資産から無形資産重視へと転じるに従い、少ない労働者で多くの仕事をこなせるようになったからだと述べている(2020年10月9日「無形資産で新たな危機」)。しかし、これは今に始まったことではない。技術革新によって人間の仕事が奪われる現象は、19世紀初頭の産業革命の頃から繰り返されてきた。技術的失業(Technological Unemployment)に対する脅威は、シモンド・ド・シスモンディ、トマス・ロバート・マルサス、デビッド・リカードなど19世紀の著名な経済学者が議論し、20世紀になってジョン・メイナード・ケインズも取り上げたテーマである。近年ではエリック・ブリニョルフソンとアンドリュー・マカフィーの『機械との競争』『ザ・セカンド・マシン・エイジ』がそれを描いている。彼らのいう「マシン(機械)」はベルトコンベアーのような人間の動力を代替する機械ではなく、頭脳を代替するAIである。AIだけでなくデータベース、ソフトウエア、知識などまさに無形資産である。

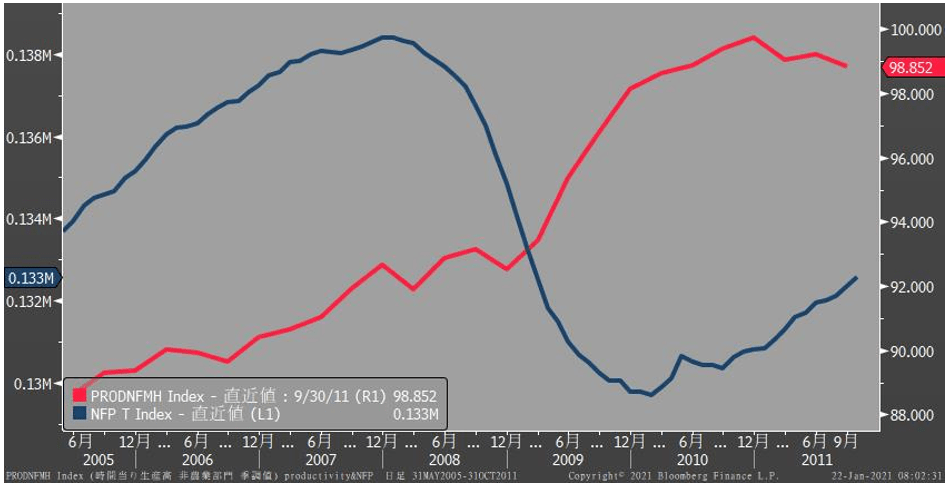

ラナ・フォルーハー氏が指摘する「雇用なき景気回復」は今回のコロナ禍でさらに加速するだろう。なぜなら無形資産の拡大で少ない労働者で多くの仕事をこなせるようになったことがより鮮明に統計に表れているからだ。タイラー・コーエンは著書『大格差』の中で、リーマンショック直後の2009年、大量の失業が発生したのに生産性はむしろ記録的な上昇を示したことを指摘した。

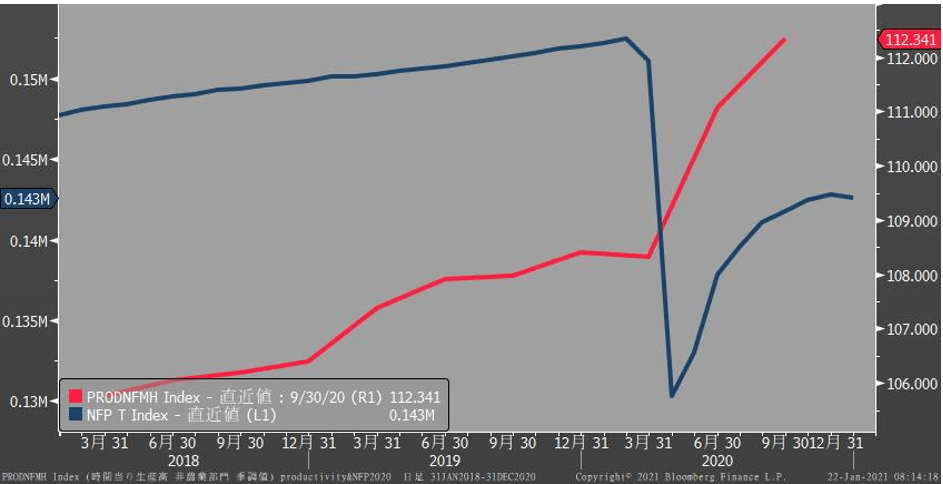

雇用者数は非農業部門雇用者数、季節調整済み (出所:Bloomberg)出所:Bloomberg

これは何を意味するか。労働者が減少してもアウトプットは落ちなかったということである。無論、「マシン」が人間の労働力をカバーしたからである。そして2010年になって雇用が底打ちから上昇に転じると、生産性の伸びも頭打ちとなって停滞してしまう。生産性の低い労働者の雇用が増えると(当然のように)労働生産性の伸びが鈍る。労働者はマシン(AI)との競争に敗れていると言えるだろう。今回のコロナ禍での雇用喪失はリーマンショック時の比ではない。しかし、当時とまったく同じことが起きている。

雇用者数は非農業部門雇用者数、季節調整済み

雇用が過去最大の減少を記録してもアウトプットはそれほど落ちないために生産性が鋭角的に上昇している。デジタル化が進んだ経済では無形資産が人間の労働力を代替するからだろう。まさに無形資産が人間の仕事を奪う時代が来ているのかもしれない。

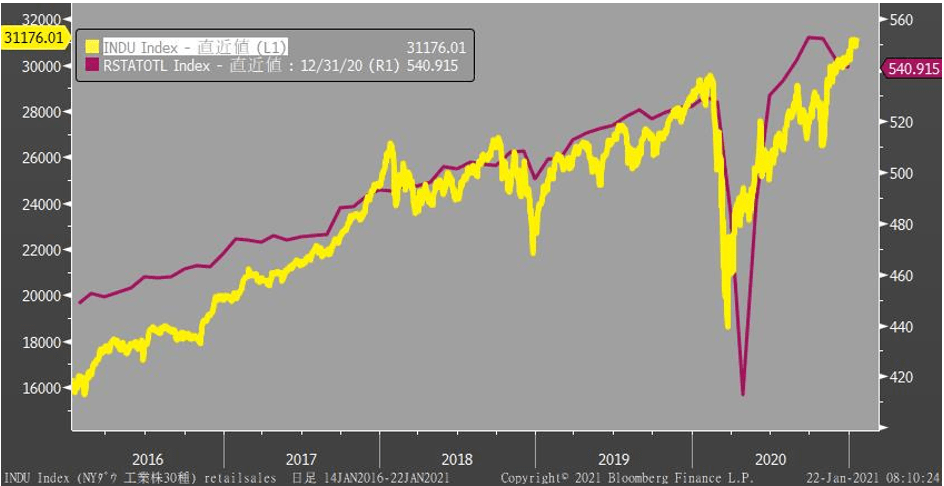

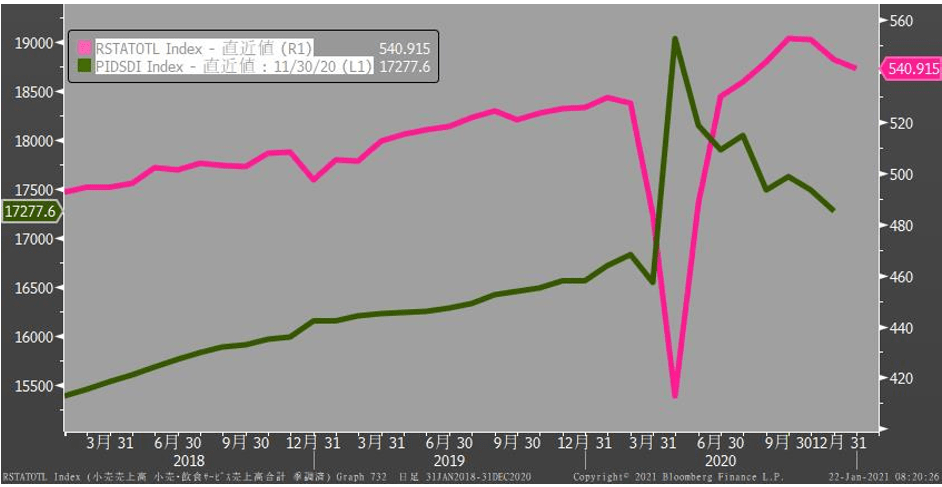

仕事がなくても消費できる理由

というわけで、米国経済と企業はコロナ禍で図らずも生産性向上の恩恵に浴しているのだ。これが労働市場が戻らなくても株価が最高値を謳歌する理由のひとつだ。そして何よりも、労働市場よりももっと「実体経済」に近い個人消費が活況である点が挙げられる。米国のGDP の7割は個人消費である。個人消費を表す小売売上高もコロナで大幅に落ち込んだ。ところがこちらはV字回復となり、コロナ以前の水準はもとより、それまでのトレンドから大幅に上方乖離している。株式市場はこちらに連動しているのである。

従来は、職があるから収入が得られ、それが消費を支えた。今は職がなくても人々が消費におカネを回せるのはなぜか。職⇒所得⇒消費の構図で、職は失われたままである。その欠けたピースを埋めたのは何か?政府の給付金である。職はなくとも政府がカネを支給してくれる。昨年の春、コロナが直撃して雇用が瞬間蒸発し消費も落ち込んだタイミングで家計の可処分所得が急増している。失業手当の支給に加え、1人1200ドルの給付金が国民に配られたからだ。

これが雇用が完全には戻らなくても消費がコロナ前の水準を越えて拡大している理由である。給付金の支給が一巡すると可処分所得も鈍化し小売売上高の伸びも減速している。しかし、この統計には昨年12月に決まった追加対策の効果が入っていない。年末年始に追加で600ドルが配られ、失業給付を積み増す特例措置も9月まで延長された。そしてさらにバイデン大統領は1兆9000ドル規模の追加景気刺激策を発表した。国民1人あたり1400ドルの直接給付を含む1兆ドルの家計支援策が盛り込まれている。これが通れば再び家計の可処分所得は増加し消費にも投資もカネが回るだろう。

疑似ベーシックインカムが終わる時

職を失って働くことができなくても政府がカネを配ってくれるから生活も守られ消費もできる。これはまるで疑似ベーシックインカムだ。ただし、あくまで「疑似」であって恒久的なものではない。米国経済がこのモルヒネのような疑似ベーシックインカムに依存した消費に支えられているならば、これが途切れる時こそ危ない。米国政府もいつまでもカネを配れるわけではないからだ。そうなれば、従来通りの「職⇒所得⇒消費」の構図で欠けたピースである職を取り戻さなければ、消費は回らない。しかしコロナが終息しても前述のように雇用は元に戻らないだろう。無形資産の台頭で人間の労働力は以前のような需要がないからだ。いまはコロナで、こうした「不都合な真実」は覆い隠されている状態だが、コロナに収束の兆しが見えた時、市場が察知するのは金融緩和の終焉ばかりではないだろう。労働市場の構造的問題とそれが生み出す米国経済の脆弱性に目を向ければ、解決不能な様々な矛盾があぶり出される。金融緩和がたとえずっと先まで続くとしても、そのリスクを直視したときマーケットはどれだけ耐久性を発揮できるか。心許ない限りである。