米ドル:トレンドは円高なのか、それとも円安なのか?

・「コロナ・パニック」で米ドル/円も近年なかったほどのボラティリティー急上昇

・トレンドは理屈より経験則を手掛かりにすると、足元108.8円程度の52週MAを大きく超えなければ円高トレンド。大きく超えたら米ドルすでに底打ちの可能性

米ドル/円は、先週一時101円割れ寸前まで急落しました。これは、「コロナ・パニック」で世界的な株価暴落、リスクオフが広がる動きに連れた結果でした。

ところが、週末にかけては、株価が安値圏で乱高下を続ける中でも、108円まで急反発となりました。これは、米金利が、長期金利、10年債利回りが0.3%台から一気に1%まで急反発した動きに連れた結果と考えられました。

米ドル/円は、101円まで暴落するところまでは米国株など株価と高い相関関係が続きましたが、上述のように先週は米金利に連動するといった具合で、相関対象も安定しません。これは、株、金利ともにボラティリティー(変動率)が異常なまでに高まったことで、米ドル/円などの為替も、影響を受ける対象が1つにとどまらなくなっているということではないでしょうか。

そういった点だけとりあげても、米ドル/円の先行き予想は、これまでより複雑化し、難しくなっているかもしれません。先行き円高に向かうのか、それとも円安に向かうのか。その見極めが難しい場合は、過去の値動きの経験を参考に考えてみてはどうでしょうか。

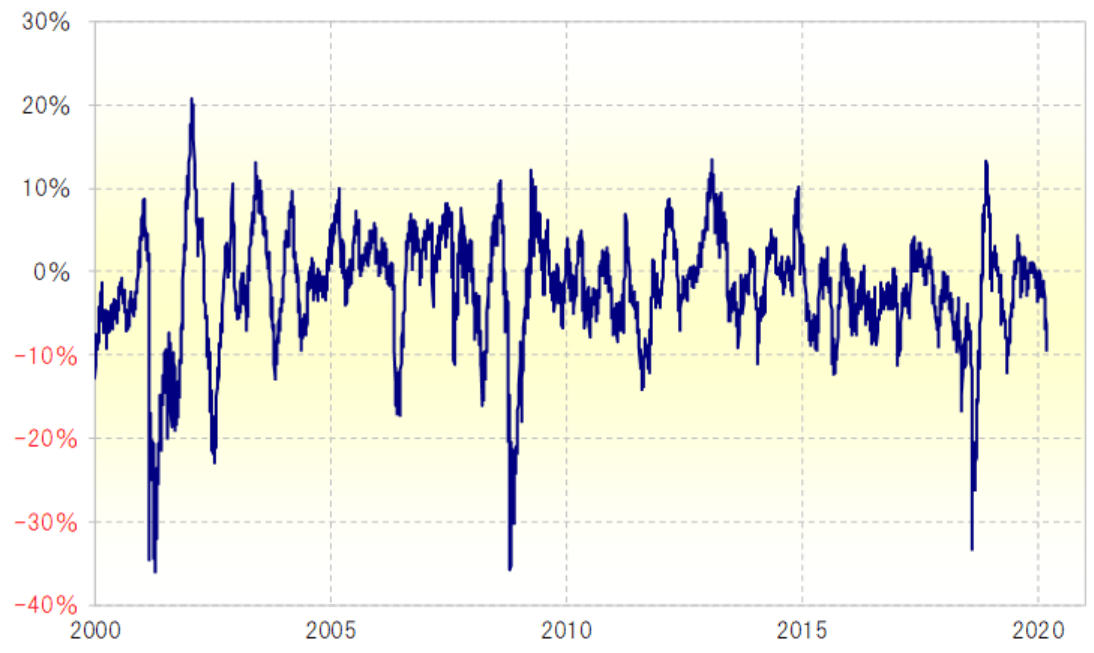

たとえば、経験的に米ドル/円下落(円高)トレンドなら、それと逆行する一時的な反発は52週MA(移動平均線)までがせいぜい。足元の52週MAは108.8円程度なので、米ドル/円の反発がそれを大きく超えられない程度なら、トレンドは下落(円高)の可能性が高いでしょう(図表1参照)。

逆にいえば、52週MAを大きく、長く、過去の経験からすると5%以上、1ヶ月以上も米ドル/円が上回るようなら、世界中を震撼させた「コロナ・パニック」ではあったものの、米ドル/円は100円割れずに底打ち、上昇トレンドが展開している可能性が浮上するでしょう。

「コロナ・パニック」は、パンデミック(世界的な感染症の流行)が宣言され、世界的に経済活動が自粛されるといった近年になかった事態となっています。その中で、近年では突出したボラティリティー(変動率)の上昇は、「リーマン・ショック以来」と説明されることが多くなっています。

そのような値動きを理屈で理解するのは甚だ難しそうです。「近年になかった事態」は、近年の経験則を超えた動きになる可能性もあるでしょうが、せめて経験則を判断の目安にすることを試してみてはいかがでしょうか。

欧州通貨:ユーロ/円、英ポンド/円の見通し

・世界的な政策対応でも株安、リスクオンがトレンドならクロス円は下落トレンド

・ユーロ/円、英ポンド/円とも反発は52週MA前後まで、52週MAを1割下回る見通し

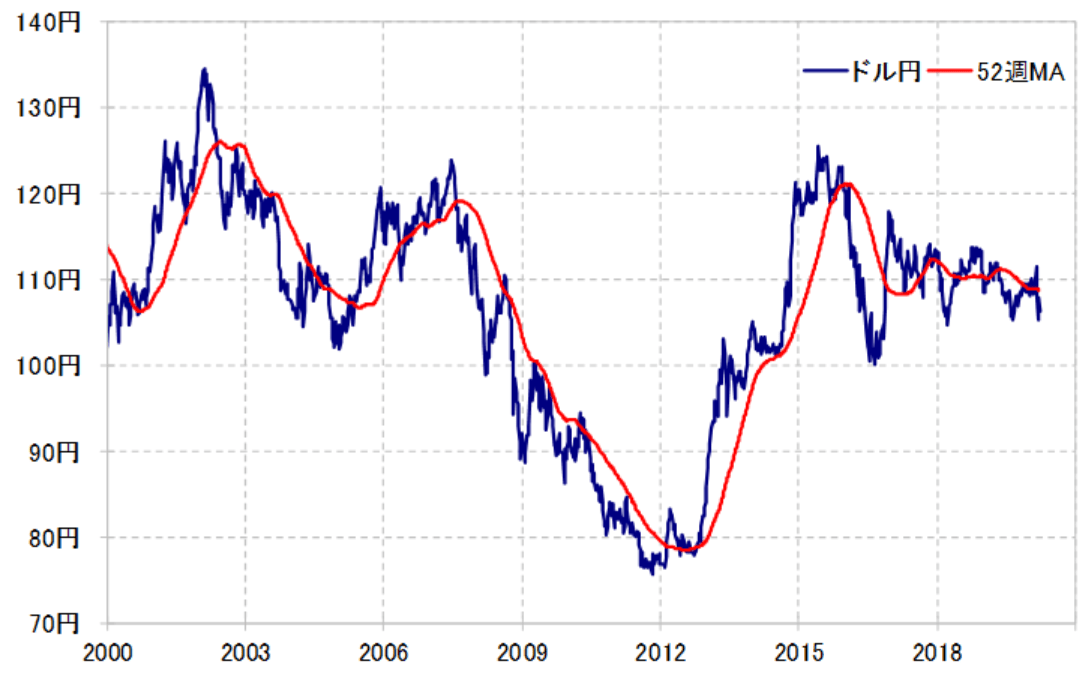

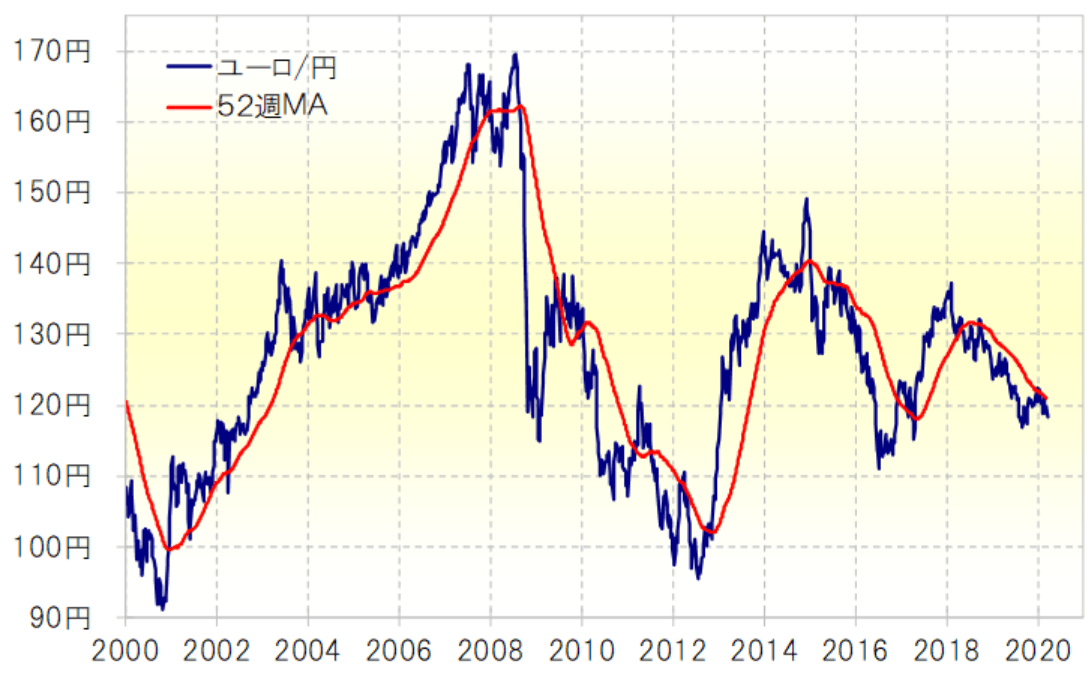

「コロナ・パニック」で世界的に株大暴落となる中で、代表的な欧州通貨、ユーロと英ポンドも、対円で下落し、52週MA(移動平均線)を大きく割り込んできました(図表2・3参照)。とくに、英ポンドは、3月16日までの段階で、52週MAを6%以上と大きく下回りました。経験的にそのような動きは、一時的ではなく、継続的な、つまり英ポンド/円は下落トレンドが展開している可能性を示すものといえます。

ちなみに、下落トレンドが展開しているなら、経験的には一時的な反発も52週MA前後まで、そして少なくとも52週MAを1割程度下回る可能性が高いといえます。

足元の52週MAを参考にすると、ユーロ/円は戻っても121円程度がせいぜいで110円割れへ、英ポンド/円も138円程度までの戻りがせいぜいで125円、つまり昨年のBrexit(英国のEU離脱)を材料とした安値を更新に向かう見通しになります。

それにしても、クロス円の下落とは、裏返すと円高ということであり、基本的には株安、リスクオフ局面で起こる可能性の高い動きといえます。米国の緊急利下げなど相次ぐ世界的な経済政策発動でも株高、リスクオンへの戻しは一時的で、「コロナ・パニック」を受けた株安、リスクオフが継続的に展開する見通しになるなら、上述のようなユーロ/円、英ポンド/円の見通しはいよいよ参考になるでしょう。

オセアニア通貨:52週MAで考える豪ドル/円の見通し

・豪ドル/円は、株安、リスクオフ局面で、下落トレンドが展開している中では、60~75円といったレンジでの見通し

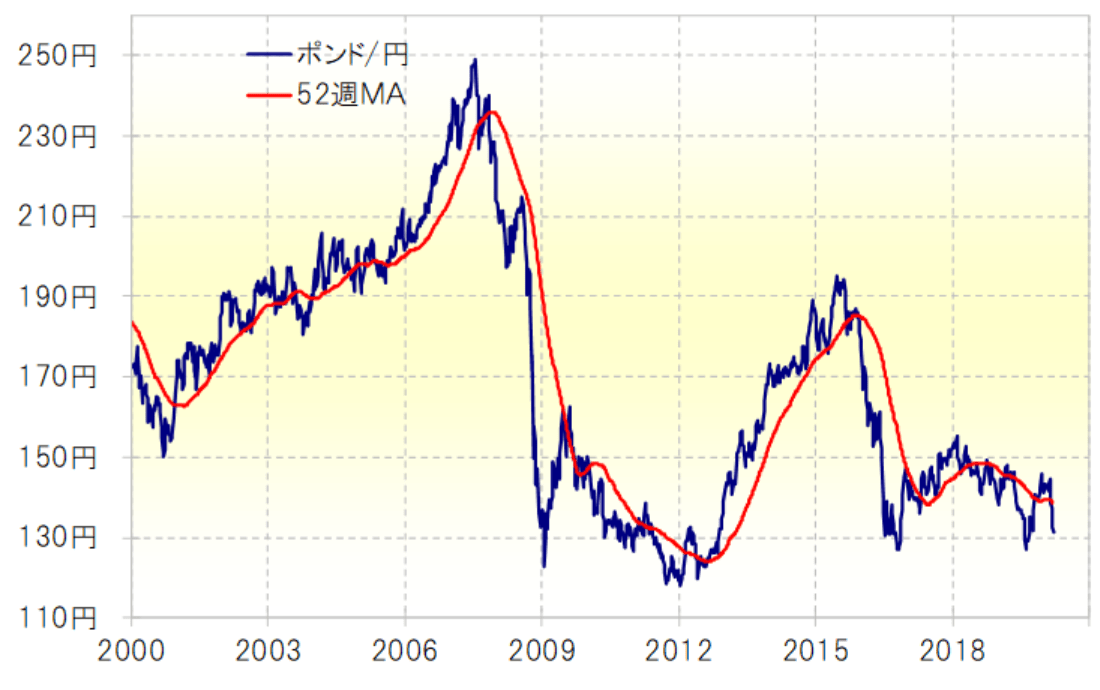

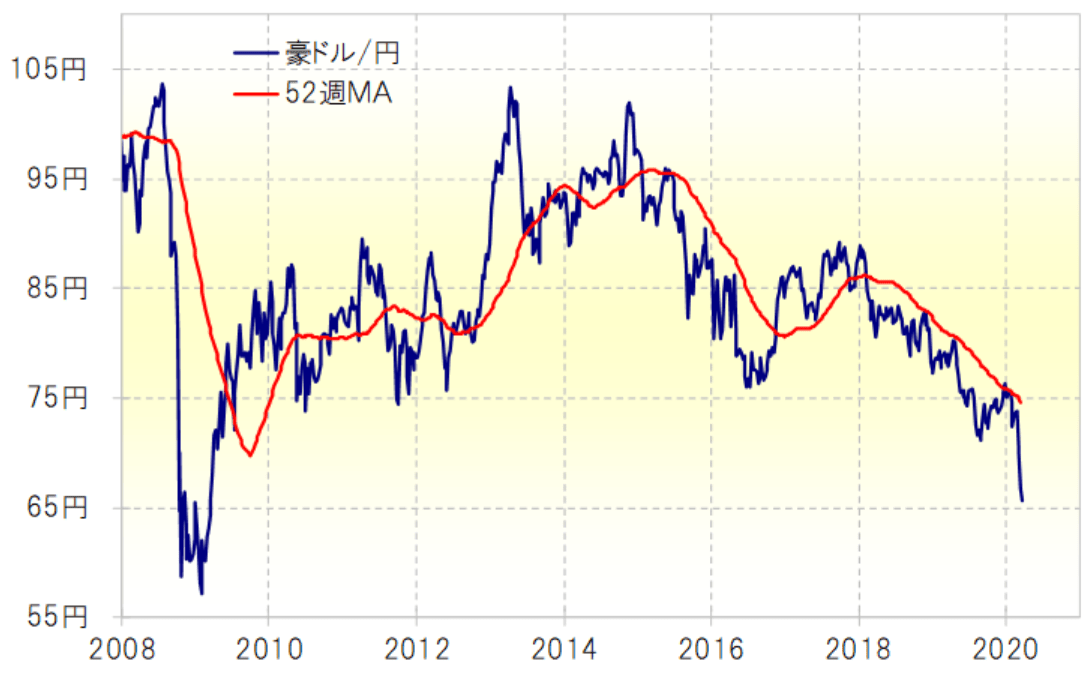

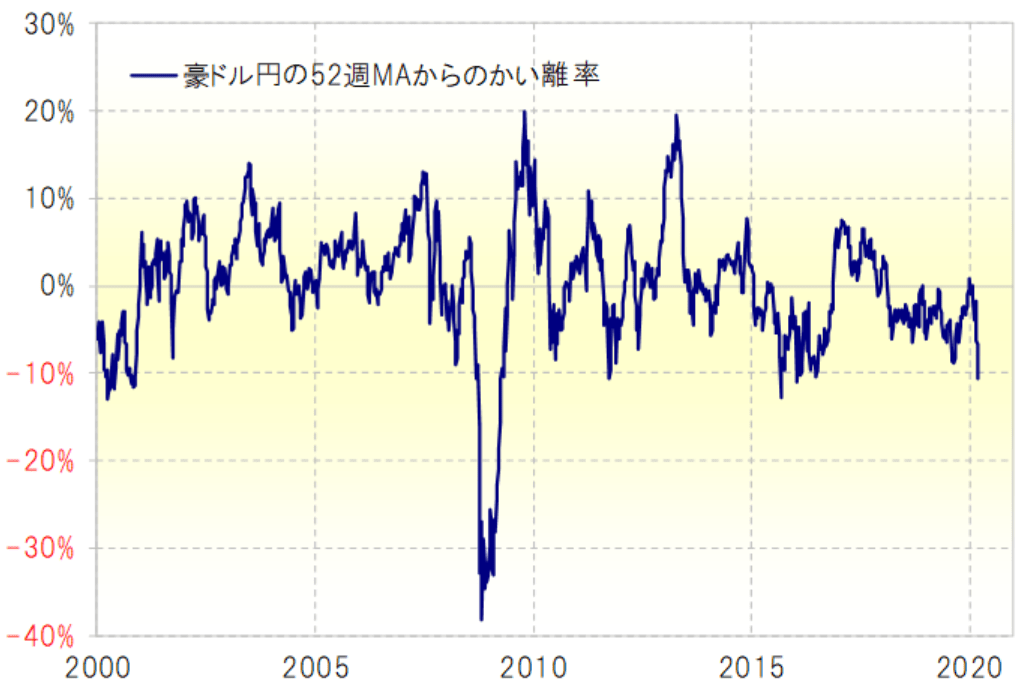

豪ドル/円は足元で74.6円程度の52週MA(移動平均線)を、すでに10%以上といった具合に大きく下回りました(図表4・5参照)。経験的には、これは一時的な下落ではなく、継続的な下落、つまり豪ドル/円は下落トレンドが展開している可能性が高いことを示しています。

ただしその一方で、2000年以降でみる限り、豪ドル/円の52週MAからのかい離率がマイナス10%以上に大きく拡大したのは、2008年リーマン・ショック局面だけで、それ以外ではマイナスかい離率拡大は、10%以上で一巡するのが基本でした。

これを参考にすると、よほどのことでなければ同かい離率がマイナス20%程度まで拡大する可能性は低いのではないでしょうか。それを今回に当てはめると、すでに65円割れとなった豪ドル/円ですが、さらに60円も割れる可能性は、計算的には低いといった見通しになります。

一方で、下落トレンドが展開しているなら、経験的には豪ドル/円は一時的な反発でも52週MA前後までがせいぜいといった見通しになります。以上をまとめると、豪ドル/円は、株安、リスクオフ局面で、下落トレンドが展開している中では、60~75円といったレンジでの見通しになります。

新興国通貨:メキシコペソとトルコリラ

・リスクオフ局面が展開する中では、新興国通貨は基本的に下落トレンドが展開する可能性が高い

・それでも、メキシコペソ/円が4円割れの可能性は低いか

・リスクオフ局面に入る前から売られ続け、中長期的に「下がり過ぎ」なトルコリラ/円は意外に下落率が限られる可能性も注目

「コロナ・ショック」で、世界的な株暴落、リスクオフが広がりました。為替において、リスク資産と位置付けられるのは基本的に高金利、新興国通貨です。その意味では、リスクオフ局面が展開する中では、新興国通貨は基本的に下落トレンドが展開する可能性が高いといえるでしょう。

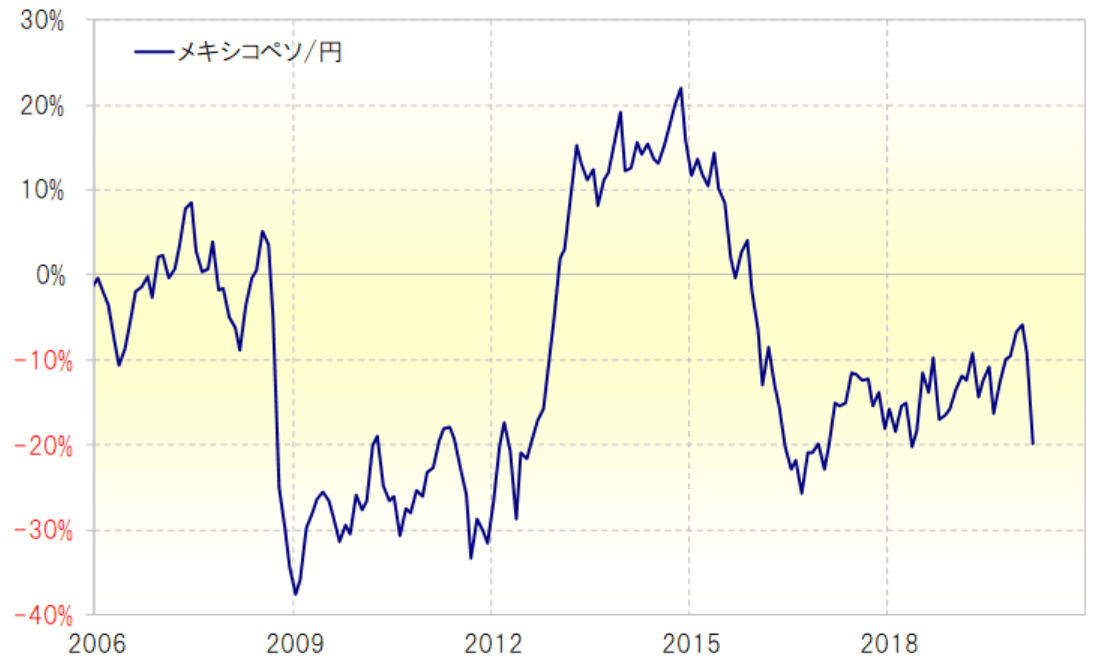

そんな高金利通貨で、このところ最も人気を集めたのがメキシコペソだったでしょう。そんなメキシコペソは、対円で6円から4.5円程度まで、約25%もの暴落となりました。では、メキシコペソ/円は、リスクオフが続くとしてさらにどれだけ続落するリスクがあるのか。

メキシコペソ/円の5年MA(移動平均線)は、足元で6円程度。経験的には、下落トレンドが展開する中ではこの5年MAを2~3割下回るのが基本でした(図表6参照)。じつは、4.8円までの下落で、すでに5年MAを2割下回った計算になります。その意味では、すでにメキコシペソ/円はかなり下がったといえそうです。

ちなみに、5年MAを3割下回るなら4.2円という計算になります。経験的には5年MAを3割以上も下回った時間は短かったので、それを参考にすると4円以下にメキシコペソ/円が下落する可能性は低いのではないでしょうか。

ところで、そんなメキシコペソ/円に比べて、トルコリラ/円はこの間の下落が1割程度と比較的抑制された形となりました。なぜ、トルコリラはメキシコペソより最近の下落が限定的にとどまったのか。

トルコリラ/円は、5年MAをすでに4割以上といった具合に大きく下回っています(図表7参照)。メシキコペソと違い、トルコリラは2014年から下落トレンドが続き、その意味では中朝的にかなり割安になっていたということでしょう。「コロナ・ショック」以前から割安、「下がり過ぎ」となっていたトルコリラだけに、最近の下落も限定的にとどまったということではないでしょうか。

それでも、そんなトルコリラ/円も、足元で90日MAを1割程度下回ってきました(図表8参照)。トルコリラ/円は2018年に90日MAを3割以上も下回る「大暴落」となりましたが、経験的にそんな「大暴落」の後は、短期的な「下がり過ぎ」も限定的な状況が数年にわたって続きました。

最初にも述べたように、リスクオフ局面では為替のリスク資産である新興国通貨は基本的に売られやすいのですが、リスクオフ局面に入る前から売られ続け、中長期的に「下がり過ぎ」なトルコリラ/円は意外に下落率が限られる可能性も注目してみたいと思います。