米ドル/円 日足

週間予想レンジ:109.00~111.00

メインストラテジー:押し目買い

・年末年始の商い、波乱の可能性を否定できないものの、総じて底固い

・昨年年末や今年年初と違って、目下はリスクオンの環境、クラッシュを回避できる公算

・10月末からの保ち合いが長く続いてきた分、商い薄だからこそ上放れしやすいか

アナリシス:

年末年始の時期に入り、今年年初のようなフラッシュ・クラッシュが危惧されるが、今回は杞憂に終わるだろう。

なにしろ、昨年年末や今年年初のリスクオフ(米株をはじめ、株式市場の調整が鮮明であった)と違い、目先米株は歴史的な高値圏にいる。個人消費の堅調も確認され、低金利下におけるリスクオンの環境は明らかだ。

従って、商い薄で変動率の拡大が想定されるものの、クラッシュを回避できる公算が大きい。今週も値幅は限定的であり、先週と同様、先々週のサイン(切り返し)を継承した形で上放れする前の足踏みを示唆する。

今月にて108円半ばのサポートを再確認したことも我々の見方の一貫性を証左し、またブル基調の蓋然性を一段と強めたことは既述の通り。上昇モメンタムの加速はこれからだろう。

週足におけるサインで整合性を持って判断すべきことは、繰り返し指摘してきたように、11月第1週の大陽線がもっとも重要だったということだ。

11月第2、第3週の値幅は共に低下していたので、第1週の罫線と「インサイド」を形成し、11月末の高値トライをもって上放れを示唆した。8月高値109.33円のブレイクをもって新たな段階入りが示唆された以上、12月第1週の再反落を一種の「振り落とし」と見なしたのも正解とみる。

テクニカル上の証拠は変わっていない。8月1日の大陰線、典型的な「弱気リバーサル」&「アウトサイド」のサインを点灯したからこそ8月の安値につながった。そのため同日高値は「分水嶺」の役割を果たし、ブレイクがあれば、最早「切り返し」ではなく、本格的な上昇波と化す。

中期スパンでは、4月高値112.41円までの上昇を見込む。途中の抵抗があっても総じてスピード調整にすぎない。10月末から形成されてきた保ち合いが長く続いてきた分、円安の加速は最早問題ではない。今年年初と違って、今回年末年始における上放れの可能性に注目したい。

日足における大型「三尊底」の構造、同指示ターゲットは112円台を超えており、整合性をもつシナリオだとみる。

最近の日足、12月19日の陰線は一旦「弱気リバーサル」、また「アウトサイド」のサインを点灯したものの、12月13日の値幅に鑑み、むしろ大きな「インサイド」の一環とみる。

要するに、商い薄の中、小さいサインの点灯があっても「コップの中の嵐」で過大解釈は不要。だから、12月25日の一時高値打診(109.79円)を上放れの前兆と見なせるが、前記のように、年末年始の商いなので、性急な判断も避けたい。

さらなるサインの点灯を待ちたいところだが、円高の蓋然性が大分後退した以上、引き続き円安方向へ展開に注目する。

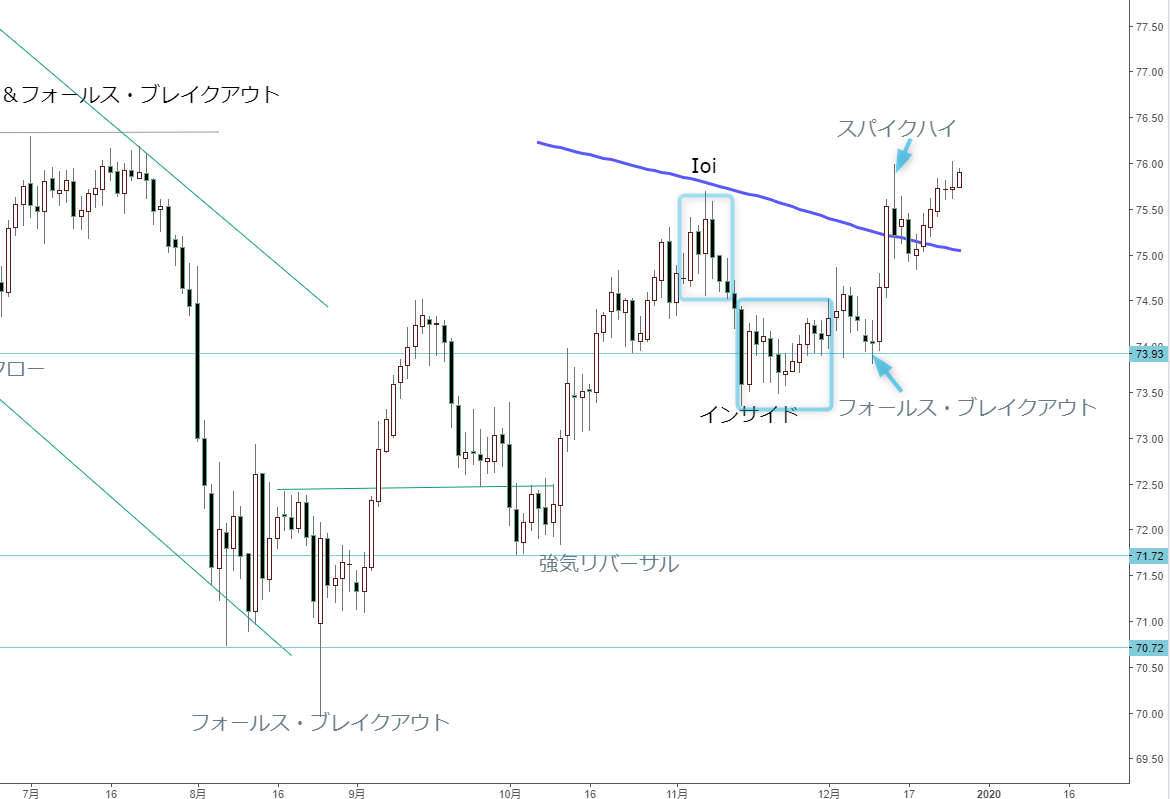

豪ドル/円 日足

週間予想レンジ:75.00~77.50

メインストラテジー:押し目買い

・高値圏をキープ、また高値再トライをもって一段とブル基調を強める

・7月高値76円台前半の打診はもはや通過点に過ぎず、大幅な上昇余地を拓ける

・すでに新たな上昇段階に入り、年末年始の波乱があってもトレンドの修正なし

アナリシス:

今週は堅調、また一時高値を再打診した。先週と同様、値幅は限定的であるものの、高値圏でも保ち合いを維持し、また上放れ前の段階におることは明らかだ。

年末の商い薄もあって、基本的には過大な解釈は不要だが、基調の維持という意味合いでは一貫性を保ち、トレンド継続の公算が大きい。

米ドル/円と同様、今回は年初のようなクラッシュの再来になりにくいから、一時の変動幅の拡大があっても杞憂は要らないかと思う。

もっとも、先々週は大幅続伸、11月高値の更新をもってブルトレンドを一段と証左した以上、見通しは全く変わらず、既述のように、先々週の大陽線は「強気リバーサル」のサインを点灯、これからの上昇加速を示唆したから、12月25日の一時高値更新をもたらした。

繰り返し指摘してきた通り、11月第2週から12月第1週まで、大きな「インサイド」のサインを形成していた。故に、高値更新自体が上放れを決定させ、また上放れが確認された以上、これから加速する公算となる。

年末年始の商い薄、クラッシュではなく、むしろ豪ドルが上昇しやすい環境作りにつながる可能性も大きいから、見逃すべきではない。

既述のように、9月高値へのブレイクをもって8月安値を起点とした上昇波の継続を確認でき、これから息の長い上昇を果たせる。従って、高値更新は自然の成り行きで、スピード調整がすでに行われたからこそ、より健全な上昇波の形成につながる。目下はまだまだ途中とみる。

8月26日のサインが果たした「リバーサル・デー」の役割が大きく、9月高値のブレイクをもって最終認定が図られたことが繰り返し指摘した通りだ。

ゆえに、ブルトレンドは76円台に留まることがなく、76円台半ばや後半の打診があっても通過点に過ぎない。年末年始でも77円台後半~78円関門前後の上値打診があり得る、といった見通しを維持しておきたい。

最近のサインとして、12月25日の一時的な高値更新があって、12月13日の陰線が示した「スパイクハイ」のサインを否定し、これからの上昇余地を暗示する。もちろん、商い薄なので、過大な評価を避けたいところだが、これから波乱があっても上昇志向を維持できるだろう。変動率の拡大があった場合、200日移動平均線の75円関門前後におけるサポートの役割に注目したい。