・邦銀大手行の中間決算は60%の達成率と平年並み。利鞘縮小や為替要因で資金利益は全行でマイナスで、手数料も振るわなかったが、債券等売却益と費用抑制で持ちこたえ。

・決算は大きな材料とはならなかったが、このところの株価は堅調。主因は、景気回復期待等による日米金利上昇とみられる。中長期ゾーンの金利が上昇しても実は収益へのプラス影響は軽微であるが、材料難で、金利や為替に銀行株が一層敏感になっている。

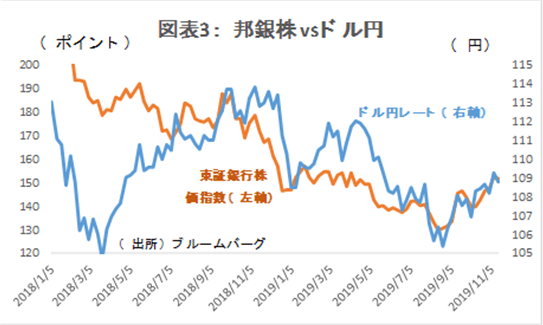

・近年、下期には大手行にネガティブニュースが少ない傾向がある。大手行の配当利回りはほぼ4%台と高く、中期的には還元強化もありうる。このため大手行株は、主体性なく金利に連れ高し、極めて希少な投資機会となる可能性がある。

大手行の中間決算は材料薄の無難な内容

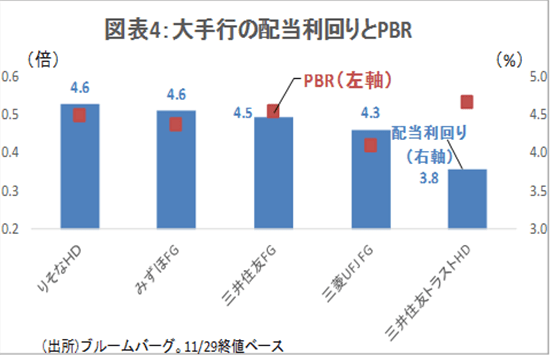

大手行5グループの中間決算とこれに関わる説明会が一巡した。会社計画に対する当期利益の達成率は約60%と、概ね平年並みのレベルだった(図表1-1,1-2)。

(大手行5グループは、三菱UFG FG、三井住友FG、みずほFG、三井住友トラストHD, りそなHD)

決算の内容としては、利鞘は引き続き縮小し、加えてこの上期でみると円高となったことから、海外の金利収益が目減りし、資金利益は全行で前年同期比でマイナスとなった。更に、手数料も、不動産仲介等成長した項目もあるものの、みずほの横ばい以外全行で減少した。国内の店舗改革等地道な経費カットに注力し、海外やIT投資の増加をカバーし横ばいに抑えた。

外債を中心とする債券等売却益の増加で何とか持ちこたえ、地銀と異なり与信費用の増加も見られなかったことから、前述の通り、会社計画に対して60%の達成という無風で材料に乏しい決算となった。

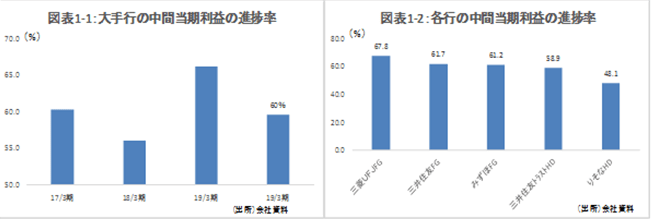

邦銀株はますます金利依存度を高める

そんな中、株価は、決算発表後にするすると上昇している(図表2-1)。主因は、全体の株高、特に、景気回復期待による金利上昇とみられる。マイナス金利発表の2016年1月以降の不遇の時代にも、銀行株は、2016年後半、17年後半、そして今回と、3回のラリーを経験している。これらはいずれも、日米の金利上昇、特に米国の金利上昇に大きく影響を受けている(図表2-2)。

実は、中長期ゾーンの金利が上昇しても、銀行収益へのプラス影響は軽微である。貸出の大半は、短期金利に連動しているためである。しかし、銀行セクターに材料が乏しい中、金利上昇はますます銀行株上昇の“必要条件”となっている。

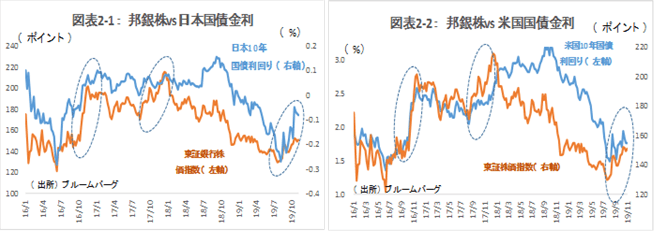

逆に、金利が上昇しても銀行株があまり反応しない場合もある。例えば、2018年の半ばは、金利は上昇したが、邦銀株はその前の下落分を取り戻した程度で、すぐに腰折れた。これは、当時は、海外の地政学リスクで円高に振れ、これに連れて日銀の追加緩和懸念が発生したこと等が主因とみられる。為替が円高に振れると、日銀の金融緩和懸念が高まり、銀行株が売られやすくなる。このため、近年は、銀行株の為替に対する(特に下方の)感応度が増している(図表3)。

業績上のリスクは、下期の減損、与信費用増、円高だが…

当面の大手行株のリスク要因は何か。下期の業績については、子会社株式の減損リスク(三菱UFJの米ユニオンバンク、同インドネシア・ダナモン銀行)や、与信費用の増加などが懸念材料である。しかし、前者については、既に市場では織り込まれており、後者については、利益に対するインパクトとしては軽微にとどまりそうだ。

むしろ、株価的には、再び日銀の追加緩和が囁かれ始めることの方が大きなリスクだろう。物価上昇率が弱いことは周知なので、むしろ、為替が大きく円高に振れた場合がこれに当たる。このため、地政学リスク、特に香港情勢および米中問題には注意すべきだろう。

主体性を失った銀行株。金利上昇に伴う希少な上昇相場となる可能性

近年、下期には大手行関連のネガティブ・ニュースがやや少ない傾向がある。現在の配当利回りは、3%台後半~4%台後半と極めて高い(図表4)。銀行セクターでは、赤字決算にでもならない限り減配はまずありえないと考えてよい。昨年度、83%の大幅減益でも期初予想配当を維持したみずほの例からも、銀行の配当維持の意思の強さは明らかだ。

しかも、海外の銀行等の大きな買収も一服しており、中期的には更なる株主還元強化も期待できる。

株価水準も、PBR(株価純資産倍率)=0.5倍~0.6倍と、多少上昇してもなお安い。前述の通り、下方リスクがないとは言えないが、材料難の中、主体性なく金利に連れ高を続け、マイナス金利導入後3度目という極めて希少は上昇相場となる可能性もあるだろう。大手5グループの中でも、特に、株主還元強化が期待できる三井住友FG(8316)や、手数料が拡大しており高齢者ビジネスにも強い三井住友トラストHD(8309)に注目したい。