自社株買いによって引き続きEPSが押し上げられている

米国企業の第3四半期決算が出そろいつつある。世界的な景気減速に対する懸念や米中貿易戦争の影響もあり、今回の四半期業績は厳しいものになるのではと多くの投資家が事前に身構えていたが、ここまでのところ「それほど悪くはなかった」という安堵感のようなものが広がっている。

Market Watchの記事「How the frugality of U.S. corporations saved third-quarter results from the abyss(米国企業の節約がどのように第3四半期の業績をどん底から引き上げたのか)」によると、自社株買いや増配、また積極的なコスト削減の組み合わせ等によって、EPSの縮小幅は予想よりも小さいものにとどまったという。

記事によると、決算を発表した356社のうち約75%の企業のEPSが市場予想を上回った。全体では2.2%の減益予想に対し、0.8%減益にとどまっている。自社株買いによって引き続きEPSが押し上げられている一方、企業によるコスト削減もプラスに働いたという。

決算の影響もあるのか、米国株式市場は再び最高値を更新する動きとなった。10月の雇用統計では労働市場の底固さが確認された他、米中間の貿易をめぐる緊張が緩和に向かうとの観測もあり、株価の上昇基調とともに、これまで市場を覆っていた懐疑的な見方は影を潜めつつある。

自社株買いの資金の動きに変化が…

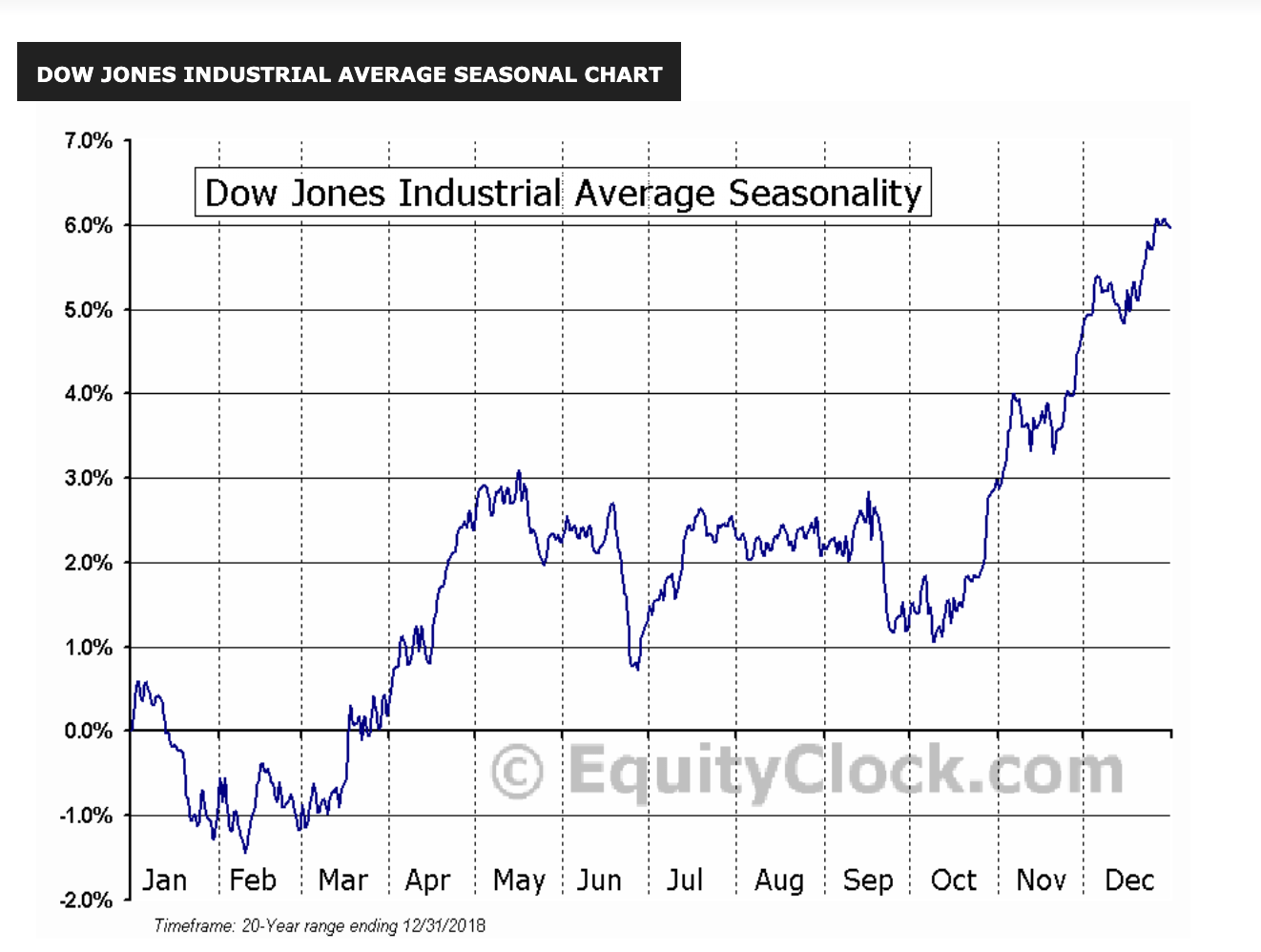

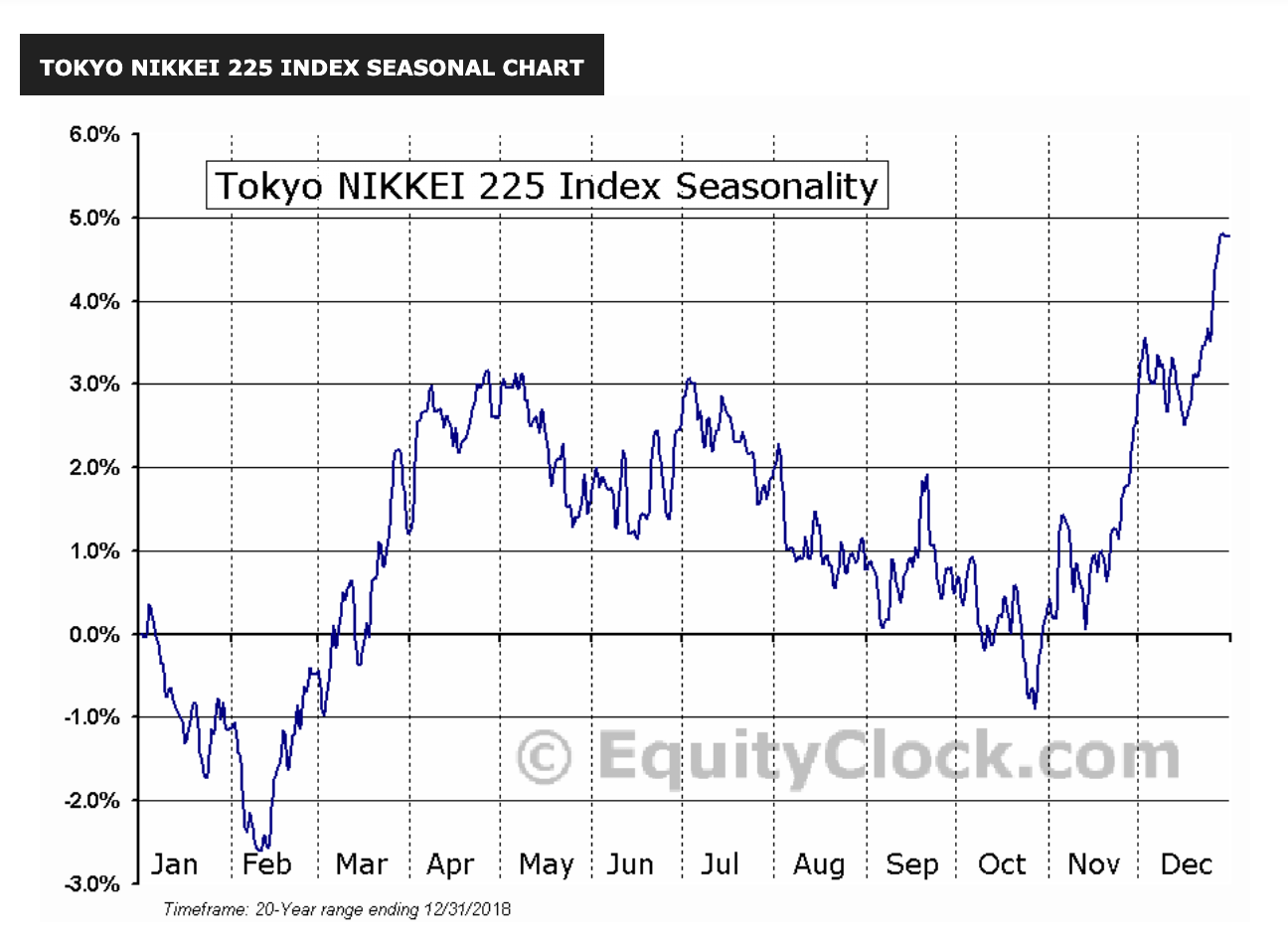

日米ともに株式市場は秋から年末にかけて高くなるアノマリーがあるが、果たして株高の持続性はどれほどのものなのだろうか。

もし、これまで株価の上昇をもたらしてきた主な要因が途切れてしまうとしたらどうなのだろうか。すでに指摘しているように、米国株式市場の無敵の強さの背景にあったのは、企業による自社株買いであった。その自社株買いの資金の動きに変化が見られている。

●NYダウのシーズナリーチャート(過去20年)

●日経平均のシーズナリーチャート(過去20年)

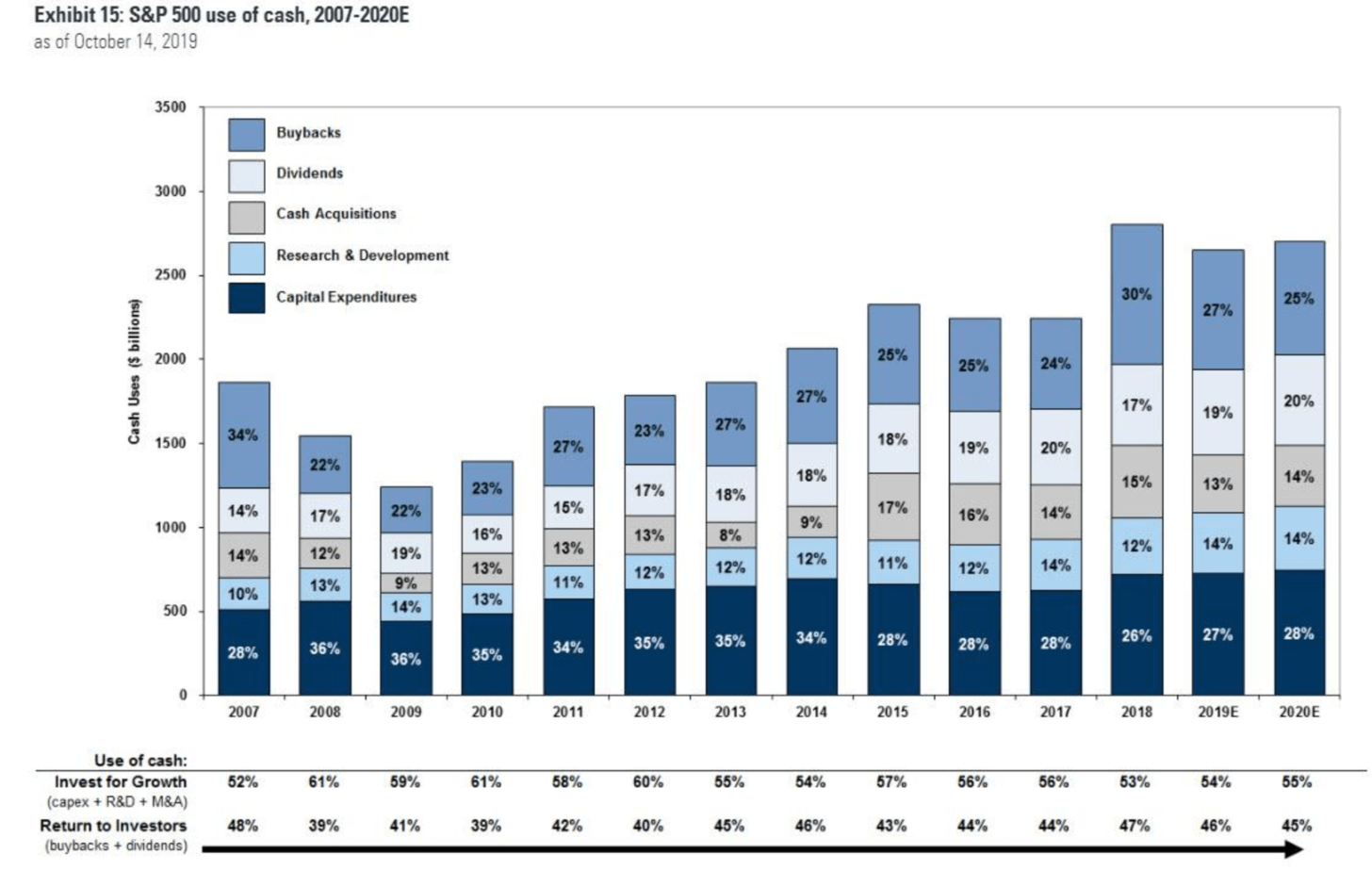

ゼロヘッジの記事「For The First Time Since The Crisis, Companies Spent More On Buybacks And Dividends Than They Earned(金融危機以降初めて、企業は稼いだ額よりも自社株買いや配当により多くを費やした)」に、ゴールドマン・サックスがまとめた自社株についてのレポートが掲載されていた。ゴールドマン・サックスによると、2018年にS&P 500企業は設備投資、研究開発、配当、自社株買いを含め、記録的な支出を行なっている。

内訳を見ると設備投資が26%、研究開発は12%、M&A15%、配当17%、そして自社株買いは30%と、2007年以来の3割超えとなった。総支出額は前年比25%増加の2.8兆ドルと、対前年比で見ると、この30年間で最も大きな伸びとなった。

●S&P 500企業の支出の内訳

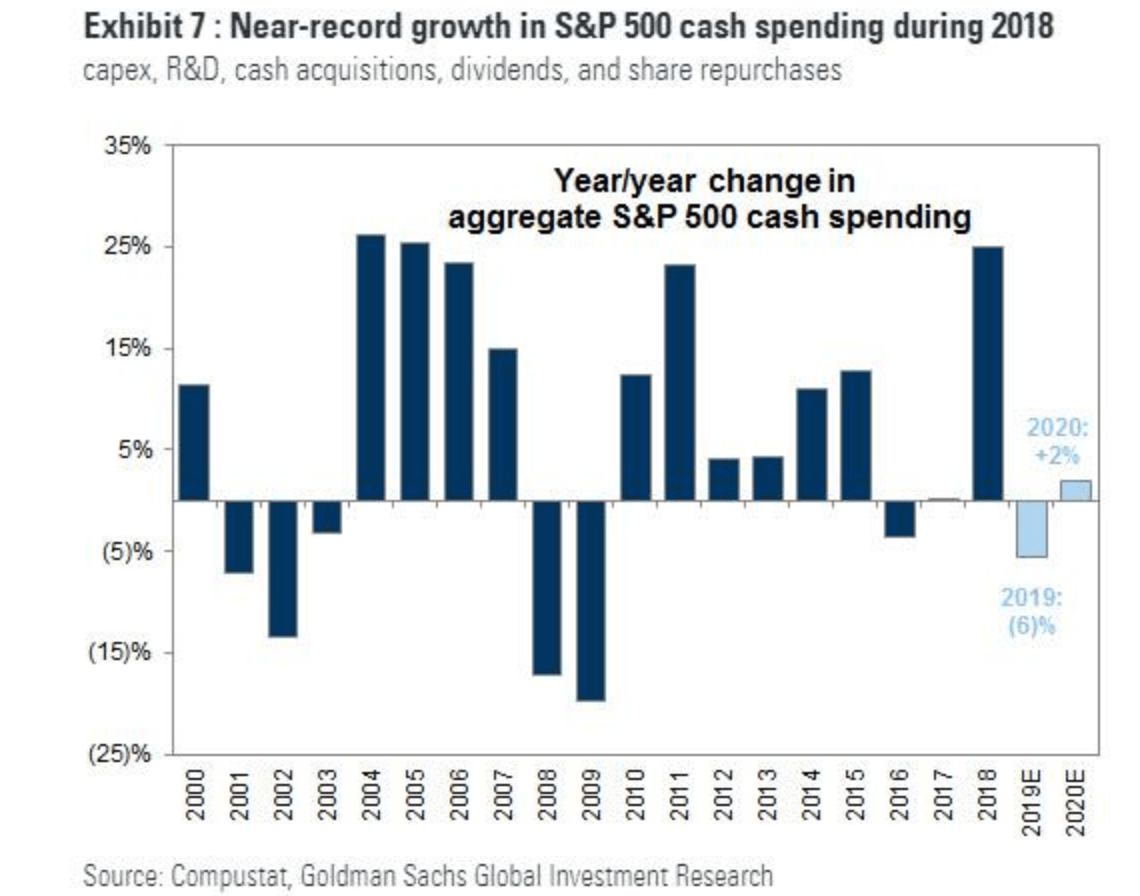

●S&P 500企業による総支出の前年比の変化

その企業の現金支出は、今年、上半期に前年比で4%減少し、通年では6%減と、年間の減少率としては2009年以来の急激なものになると予想されている。その一方で2019年の反動もあり、2020年は2%の伸びが見込まれている。

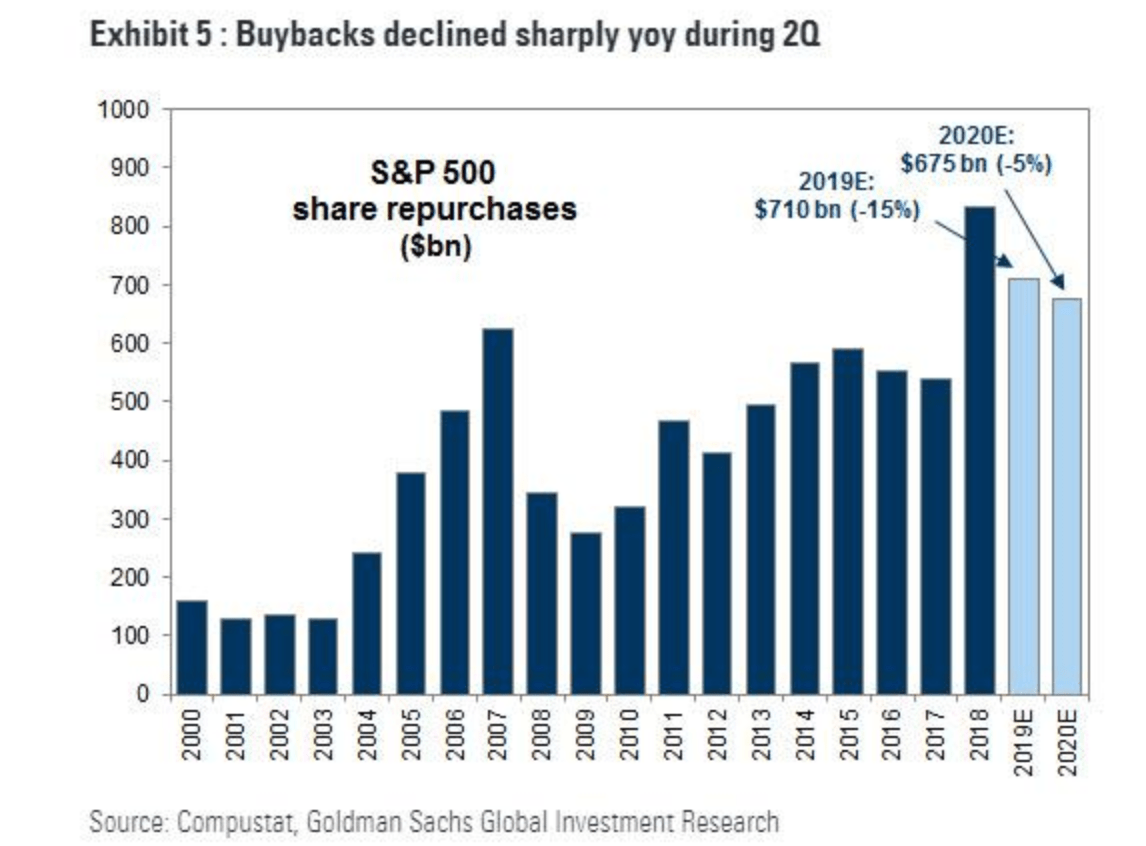

トランプ政権の減税によって、特に2018年後半は記録的なレベルの自社株買いが実施され、自社株買いは株式市場の最も強力な成長ドライバーの1つであった。しかし、2019年の自社株買い総額は15%減の7,100億ドルになると予測されている。さらに減少は来年も続き、2020年には5%減少して6,750億ドルになりそうだ。

●S&P 500企業による自社株買いの推移

67%のCEOは「米国が2020年末までに景気後退に入る」と予測

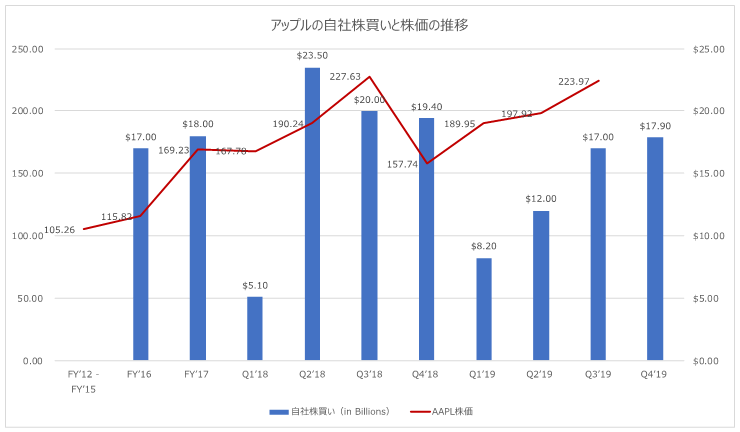

アップル(ティッカー:AAPL)を例にとってみよう。アップルは10兆円を超える巨額の手元資金を持っており、その資金がどのように使われるのか話題になることも多かった。株主還元策として自社株買いの強化を発表しており、2018年には年間で680億ドルの自社株買いを実施した。

以下のグラフはアップルの自社株買いと株価の推移をプロットしたものである。アップルの時価総額が1兆ドルを超えたのは去年8月だったが、ちょうどその頃、2018年第2四半期から第3四半期にかけて、巨額の自社株買いが行われていたのは偶然ではなそうだ。

●アップルの自社株買いと株価の推移

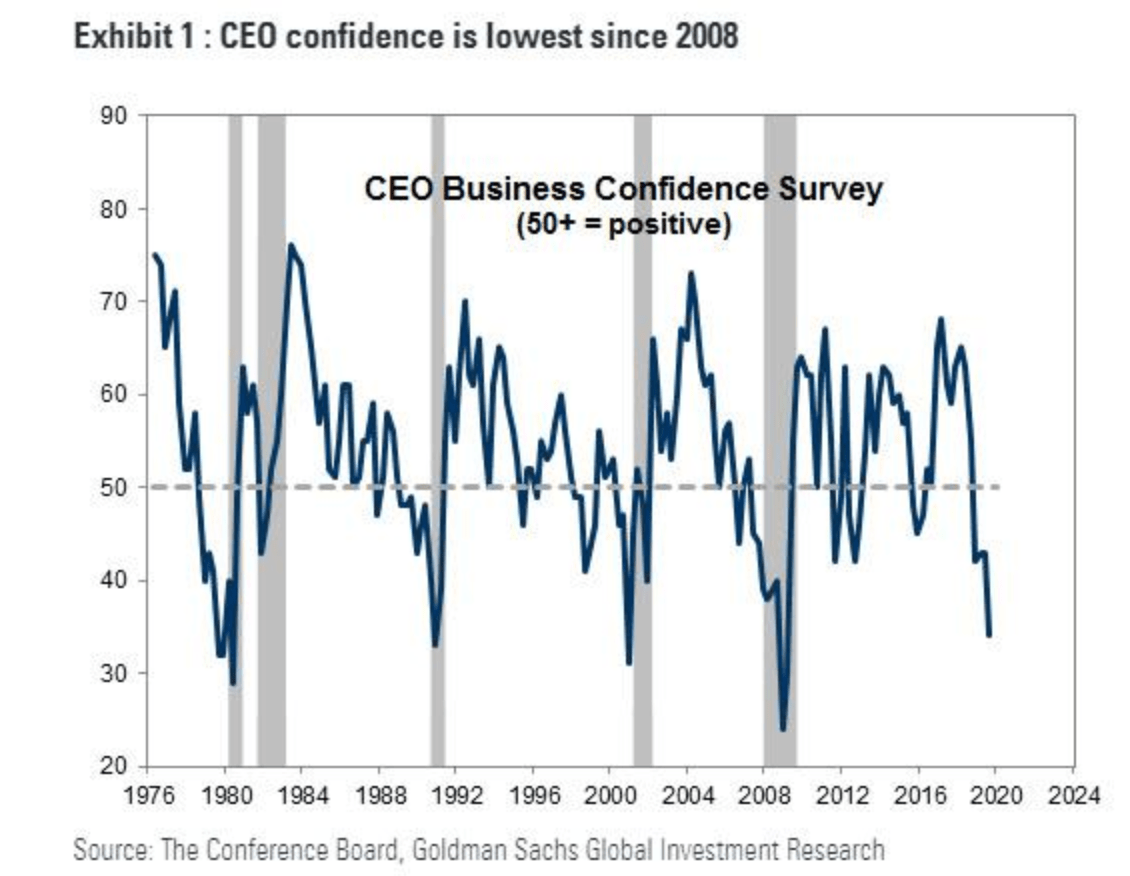

企業支出が減速している背景には、第3四半期に入り、企業が慎重姿勢を強めていることがあるようだ。ゴールドマンによると、米カンファレンスボードが発表する「CEO confidence(CEO景況感指数)」は、強弱の判断とされる50を割り込み、2008年の金融危機以来の最低レベルに落ち込んだ。

また、デューク大学が実施したCFOグローバルビジネス見通しによると、回答したCFOの53%は、米国が2020年の第3四半期までに不況になると考えており、67%は米国が2020年末までに景気後退に入ると考えているとの結果がもたらされたと言う。

●CEO景況感の変化

相対的に下値不安のないのは安定した利回りが期待できる配当株

政策の不確実性が高く、景気の先行きが不透明な場合、企業が現金の支出を抑え、守りの態勢をとる傾向にあるのは当然であろう。

さらに自社株買いは政治的逆風にもさらされている。エリザベス・ウォーレンやバーニー・サンダースと言った民主党所属の議員だけではなく、共和党のマルコ・ルビオ上院議員も自社株買いに反対しているのである。

自社株買いに対する支出が2020年まで減少すると予想されている一方で、S&P 500企業は2020年に向けて配当を5%押し上げると予想している。

自社株買いが鈍化することが想定される中で、相対的に下値不安のないのは安定した利回りが期待できる配当株であろう。ゴールドマンは割安に放置されている配当株を「考慮すべき」として、次の銘柄を記事に取り上げた。

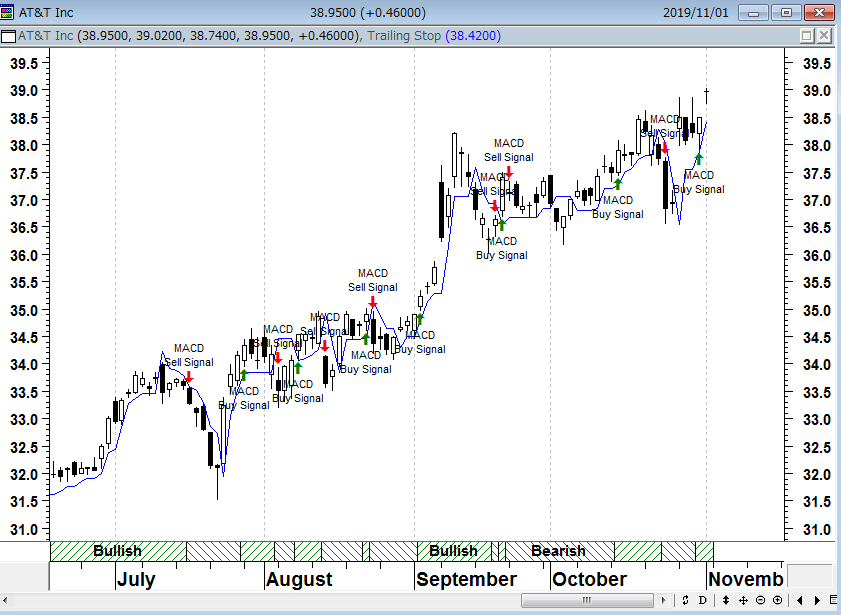

・AT&T(ティッカー:T)主に携帯電話事業を展開する通信事業会社

・アッヴィ(ティッカー:ABBV)研究開発型バイオ医薬品企業

・メーシーズ(ティッカー:M)人口密度の高い都市部を中心に百貨店を運営

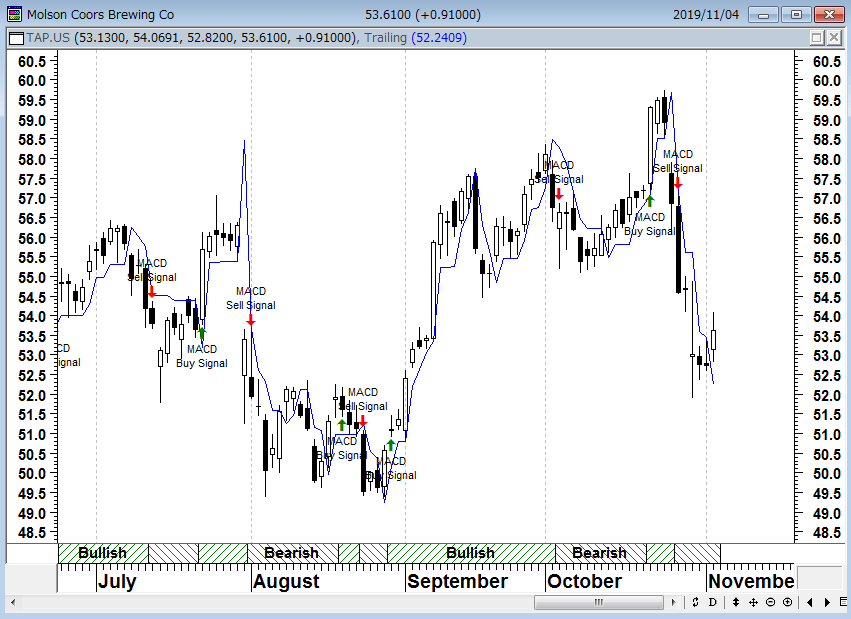

・モルソン・クアーズ・ブリューイング(ティッカー:TAP)クアーズやミラーライト等、ビールを製造販売

・バレロ・エナジー(ティッカー:VLO)米国、カナダ、英国、アイルランド等で製油所を運営する石油精製・販売会社

・シチズンズ・フィナンシャル(ティッカー:CFG)英ロイヤル・バンク・オブ・スコットランドの子会社で、個人、機関投資家や企業への小売・商業銀行商品及びサービスを提供

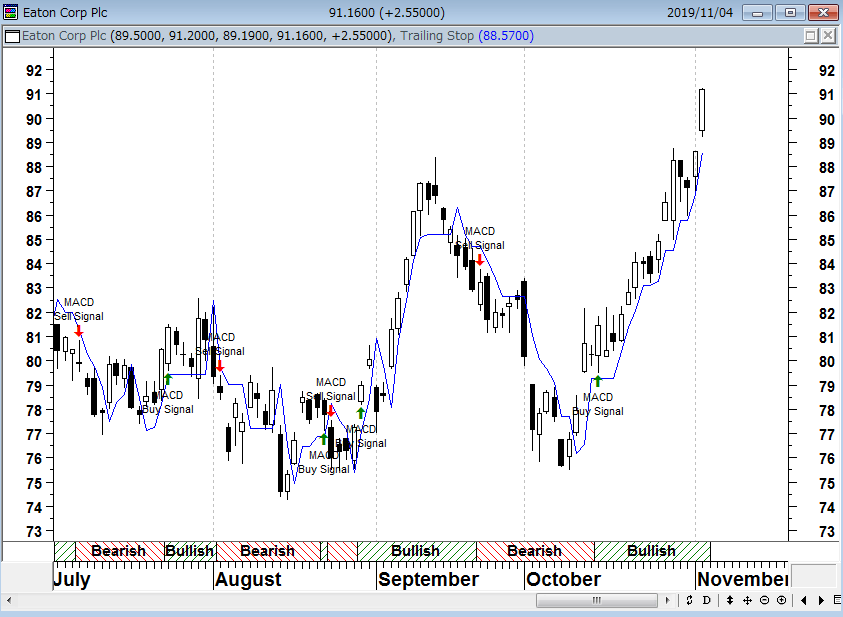

・イートン(ティッカー:ETN)ブレーカーや配電装置、ポンプ、モーター、バルブ等を製造する大手産業機器、メーカー

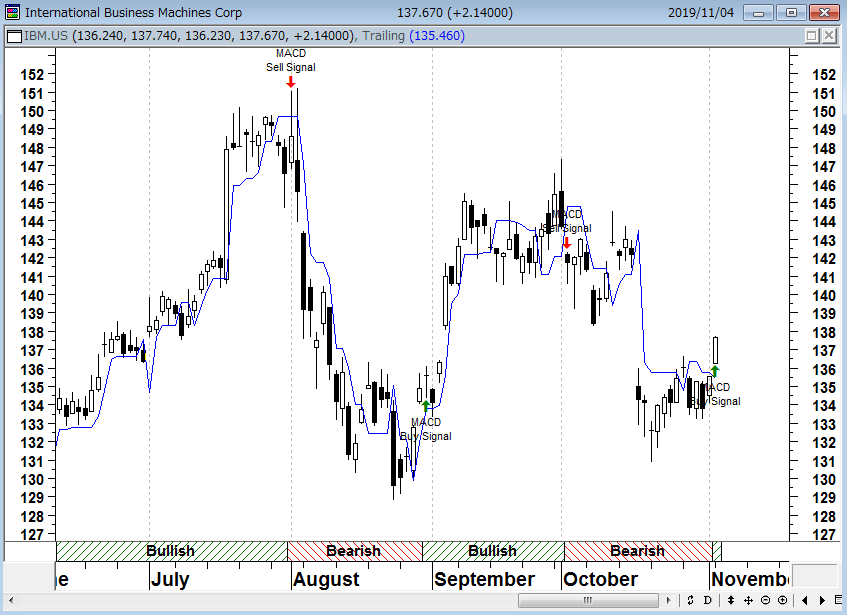

・IBM(ティッカー:IBM)大手IT企業

・イーストマンケミカル(ティッカー:EMN)繊維化学品・プラスチックのメーカー

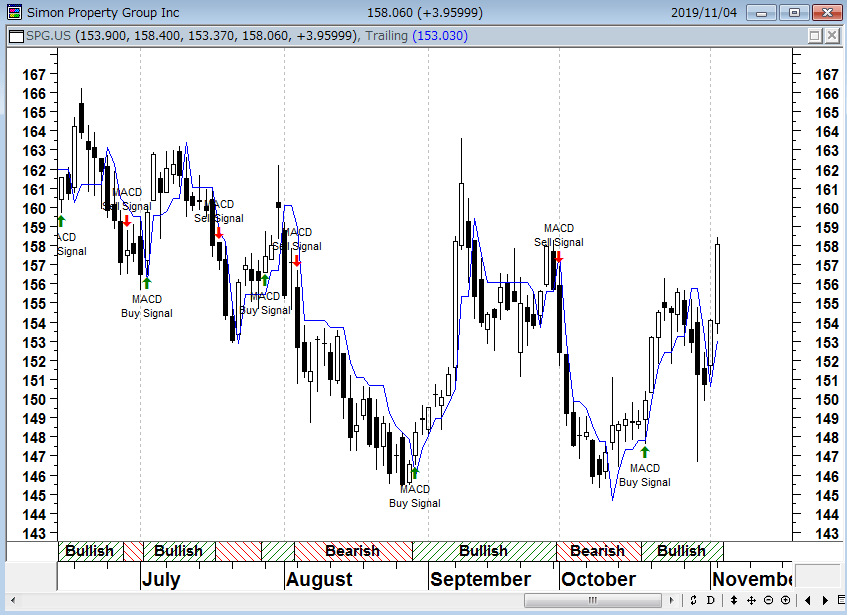

・サイモン・プロパティ・グループ(ティッカー:SPG)不動産投資信託会社

※サイモン・プロパティ・グループは金融庁への届け出がされていないREIT(不動産投資信託)のため、マネックス証券での取扱いはございません(2019年11月5日現在)。

・パブリック・サービス・エンタープライズ・グループ(ティッカー:PEG)エネルギー事業持株会社

その他の高配当銘柄については、8月に掲載した筆者のコラム「イールドハンティングで脚光をあびる高配当の『配当貴族銘柄』」でも詳しく取り上げている。連続増配銘柄と高配当利回り銘柄をランキングでご紹介している。こちらの記事も併せて参照してほしい。

石原順のトレンド5銘柄

AT&T(ティッカー:T)主に携帯電話事業を展開する通信事業会社

モルソン・クアーズ・ブリューイング(ティッカー:TAP)クアーズやミラーライト等、ビールを製造販売

イートン(ティッカー:ETN)ブレーカーや配電装置、ポンプ、モーター、バルブ等を製造する大手産業機器、メーカー

IBM(ティッカー:IBM)大手IT企業

サイモン・プロパティ・グループ(ティッカー:SPG)不動産投資信託会社

※サイモン・プロパティ・グループは金融庁への届け出がされていないREIT(不動産投資信託)のため、マネックス証券での取扱いはございません(2019年11月5日現在)。

9月4日から12月30日まで期間限定で「石原順×マネックス証券期間限定企画」が始まりました。「石原順のここだけ米国株レポート」をプレゼント!する企画です。

米国株投資は何に何時投資すればよいのか?私の結論を書いた社外秘のレポートを公開します。マネックス証券に口座を開設していただいて、レポートをお読みいただければ幸いです。

お申し込みは、「石原順の日々の泡」のバナーからお願いします。