足元の株価動向:2万円割れリスクから上放れ

足元の日経平均は、一時期の2万円割れの懸念から脱却し、22,000円前後で堅調に推移している。

引き続き、米中の貿易問題やさまざまな地政学リスクは一進一退が続いているが、米中対話進展への期待や、連邦準備制度理事会(FRB)の金融緩和などから、株価は持ち直している。米ダウ平均は、昨年末から16%上昇した。日経平均株価の上昇率も10%となったが、米国株の上昇率に比べると控えめで、“本気”を出しきれていない印象である。

当面の日本と世界の景気動向:この局面での米欧の金融緩和は効果大

当面の日本市場の重石の1つは消費増税である。しかし、前回の増税時に比べて、引き上げ幅も事前の駆け込み度合いも小さめであることから、巻き返しも早いだろう。来年には56年ぶりの東京オリンピックも控えている。

現在のGDPは今年が1%、来年が0.5%前後とみられているが(IMF、世界銀行予想等)、設備投資は人手不足で実施が追いついていない感があり、実際の需要は現在の数値以上に強い可能性がある。

一方、来年後半には、オリンピック後の消費の反動減や不動産価格下落が懸念されるが、オリンピックは、いわば開催国の“ショーケース”でもある。これにより観光も増え、相対的に安い日本の物価や不動産価格も見直しの外需が期待できよう。

政策金利が二桁と超高かったブラジル・リオ(2016年オリンピック開催)を除き、ロンドン(2012年)や北京(2008年)では、一時的な下落こそあれ、その後大きく上昇している。宴の後の反動は案外大きくない可能性もある。

海外リスクはどうか。前述の米中問題以外でいくと、ハード・ブレクジット懸念や中東情勢などがくすぶる。しかし、過去を振り返っても、金融危機は、全て米国が大きく関係している。

ブレクジットは欧州内のパワーバランスの問題で、英国経済への打撃は、大陸欧州のプラスである程度緩和される。世界経済へのダメージは長引かないだろう。中東リスクによる原油高も、これまでも繰り返されてきた地政学リスクであり、前提を大きく悪化させる要因とはならないだろう。

何よりの支えは米国経済が底堅いことである。8月29日に発表された4-6月期の実質GDP改定値は、前期比年率2.0%増と、米中貿易摩擦の影響が出始める中でも11年に亘る拡大を継続している。個人消費は4.7%増、企業の税前利益も5.3%増と、2014年以来最大の伸びとなっている(※1)。

このような堅調さにも関わらず、FRBは7月と9月と連続で予防的な利下げを行った。足元でGDPの足を引っ張っている住宅投資も利下げ効果が出てくる年後半には持ち直す可能性がある。

3万円達成の道筋:EPS成長と株主還元強化で2021年度末

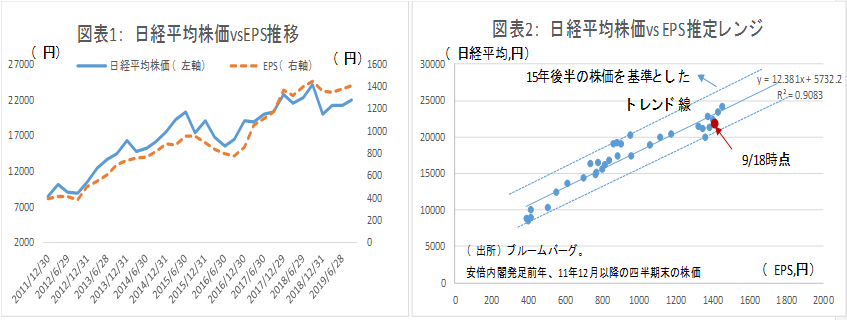

日本の株価とEPS(一株当たり利益)の関係から見ると、現在の22,000円程度の株価は、5%程度割安である(図表1)。米中貿易摩擦の企業収益への影響や消費増税への懸念等を反映しているとみられる。

仮に、従来のEPSとの関係に戻った場合、日経平均株価が3万円に達するのは、EPSがここから4割弱上昇した時点ということになる(図表2、実線部分)。

一方、一時的な懸念が後退し、米国の利上げやブレクジット等が勃発する前の2015年後半のトレンド線に乗った場合、3万円に達するためのEPSの上昇はあと20%程度と計算される(図表2、破線)。

上場企業の平均増益率を3~5%と想定し、株式数が変わらないと仮定した場合、3万円達成は4~6年後ということになる。ただ、企業の手元現預金が500兆円を突破したことや超低金利から、株主還元の強化が続くとみられる。自社株買いによる株数の減少でEPSの伸びは利益の上昇幅を上回るだろう。日経平均3万円達成は今から3年程度、早ければ2021年度末前後と想定する。