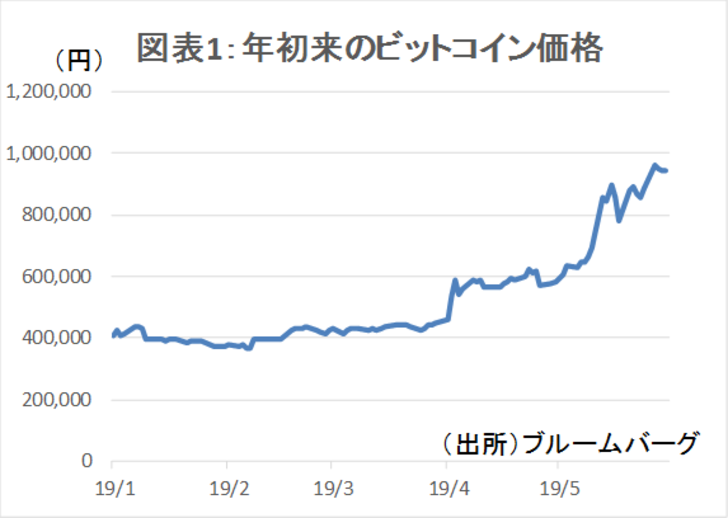

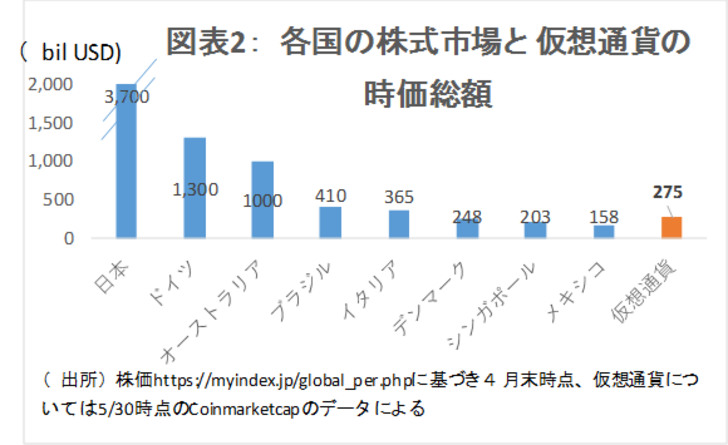

・ビットコインは年初から130%上昇の95万円と、昨年5月初旬以来の100万円まであと一歩に迫っている。一時10兆円を割りそうになった仮想通貨の時価総額は、30兆円。小規模先進国の株式市場並みの規模まで回復。

・今回は、日本からの流入が大きかった17年末頃よりは広い層の買いが入っている。フィデリティのアンケートによれば、他の資産との相関の低さから機関投資家も興味を寄せている模様。政治・経済的に脆弱な国からの流入も見られる。

・仮想通貨を「暗号資産」と改称し、保管方法の厳格化を求める法案が衆議院を通過、日本の規制は一段落した。上値は重くなっているが、取引量拡大に加えFacebookの独自通貨発行計画や、Amazonで使える仮想通貨アプリの発表、Fidelityの機関投資家向けサービス開始報道などの好材料もあり、地合い次第では100万円トライも。

仮想通貨相場支える取引の伸び

ビットコイン市場は、4月以降の好調を維持し、5/30午後3時現在、年初から130%上昇の95万円前後で推移している(図表1)。

仮想通貨市場全体の時価総額は、一時は10兆円を割り込みそうな水準まで落ち込んだが、再び30兆円(約2,750億ドル)を回復している。これは、日本など主要な株式市場の時価総額には遠く及ばないものの、デンマークやシンガポール等小規模先進国の株式市場並みの規模となっている(図表2)。

今回の違いは取引主体:より幅広い層が参入している模様

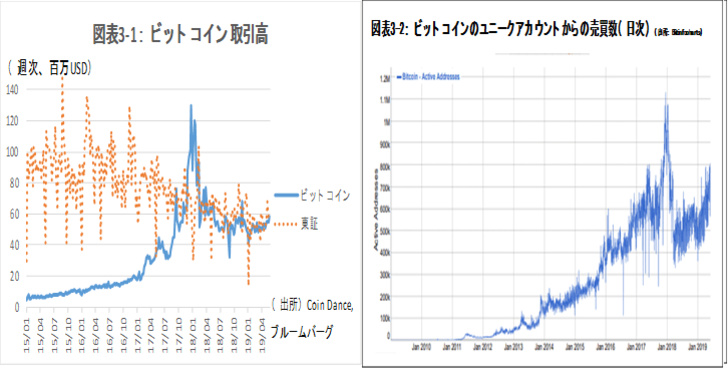

価格上昇に先行し、年初から取引量が徐々に回復した。週次でみた取引高は、2017年末~18年初のレベルからはまだ半分程度であるものの、東京証券取引の売買高に並ぶレベルとなっている(図表3-1)。また、ユニーク・アカウントによる売買高ではピーク時の7割まで回復してきた(図表3-2)。

これらをみると、今回は、17年末頃よりは広い層の買いが入っている模様だ。

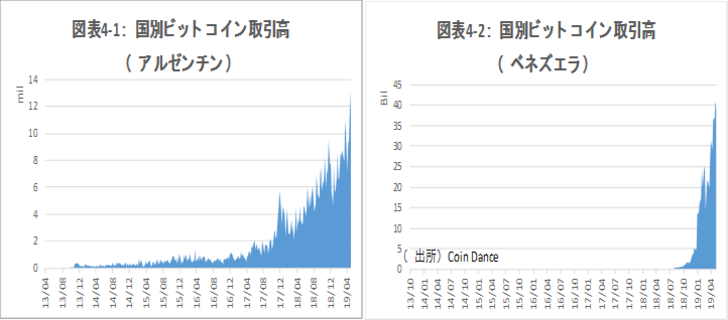

どのような層の売買が増えているのか。かつてに比べて日本円の比率は大きく低下している。これに対して、現在は、米国からの投資が大きいとみられている。また、政治的に脆弱な国、著しいインフレに見舞われている国などの売買も活発化している(図表4-1,4-2)。他国からモノを買わなければならない個人や事業者が、自国通貨の通貨暴落リスクを回避するためにビットコインに投資している模様だ。

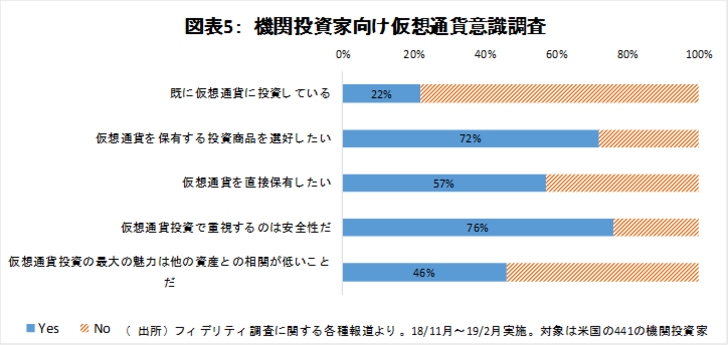

なお、現在はまだ具体的な動きはみられないが、米国では、将来的な機関投資家の動きにも期待が持たれている。米最大手運用会社Fidelityのアンケートによれば、他の資産との相関の低さなどから、機関投資家も仮想通貨市場に興味を寄せている模様である(図表5)。

「仮想通貨」から「暗号資産」へ:法改正でも市場への影響は限定的。好材料に支えられ100万円トライも

5月21日、仮想通貨に関連する資金決済法・金商法改正法案が衆議院を通過した。要点は、1)名称を「暗号資産」に改称、2)コールドウォレットへの保管を原則義務付け(ホットウォレット部分には見合い資産を保持するよう要求)、3)収益分配を受ける権利が付与されたICO(Initial Coin Offering)トークンは“証券である”と明示--の3点である。早ければ6月には施行される。

今回の変更に関し注目すべきは、取引を縮小させるような内容ではなく、顧客の安全確保に軸足が置かれている点である。これで日本の規制は一段落となる。来月G20を迎えるが、議長国である日本が直近に示した法律が妥当な内容となっていることや、足元で大きな不正事件等が発生していないことから、市場にとってネガティブ・サプライズが出る可能性は低いだろう。

また、直近では、Facebookによる独自通貨発行計画や、Amazon上で仮想通貨で決済ができるアプリの発表、Fidelityの機関投資家向けサービス開始の報道などが市場に好感されている。

100万円の節目を前に、ビットコインは上値が重くなっているが、取引量や取引主体の拡大や、こうした好材料から、引き続き底堅い動きが続くだろう。来週の地合いによっては、昨年5月初旬以来の100万円トライもあるかもしれない。