米国株 高値更新の見通し

我が国と米国の株価パフォーマンスの差は目を覆うばかりだ。米国のS&P500は昨秋の急落分をすべて取戻し4月末に再び史上最高値を更新した。現在は調整していると言っても、その史上最高値からわずか3%下の水準だ。ほぼ史上最高値圏にあるといっていい。チャート上でも75日移動平均にきれいにサポートされている。それに対して日経平均は昨秋の下げ幅の半値戻しは達成したものの、フィボナッチ・リトレースメントの61.8%が壁となって上値が重い。S&P500と反対に75日移動平均に頭を抑えられている。

この株価パフォーマンスの差は、ひとえに企業業績の差によると思われる。

先日、日経新聞は3月決算の集計をまとめ、「上場企業2期連続減益へ」と報じた。上場企業の2020年3月期の純利益は28兆4500億円程度と前期比で1.4%減と、19年3月期に続いて2期連続での最終減益となるという。

これに対して、米国企業の業績は堅調である。同じく日経新聞が報じたところによれば、「本社所在地をベースに国別で集計すると、米国企業の堅調ぶりが目立つ。18年度は10%増で、世界に占める米企業の純利益の割合は31%と17年度から2ポイント高まった」という(21日付朝刊「企業業績、米中で明暗」)。

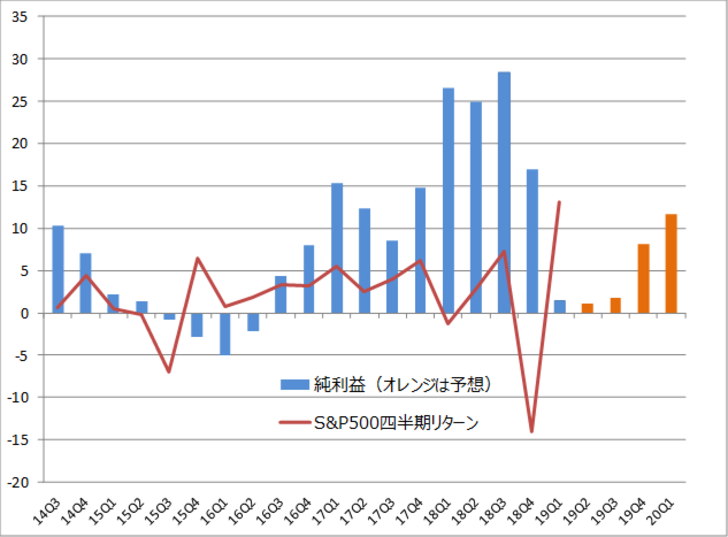

では、今期はどうか。主要500社の2019年第1四半期の業績は前年同期比で+1.4%となった。事前には11四半期ぶりの減益とあれほど騒がれていたわりには締めてみれば増益継続となった。米国企業の業績の底堅さが一層印象付けられた格好だ。

前年の業績が高水準なこともあって今年は第3四半期まで低い利益の伸びが続くが、第4四半期から伸びが加速、2020年第1四半期は再び2ケタ増益となることが見込まれている(以上REFINITIV調べ)。

この業績モメンタムを織り込む形で米国株相場は年後半にかけて堅調に推移するだろう。問題は金利対比のバリュエーションだ。株式の益利回り(PERの逆数)と長期金利の差(=イールドスプレッド)が3%を割り込むと株価の割高感が強まる。昨年2月と10月の急落は、イールドスプレッドが3%を割り込んだために引き起こされたと考える。逆に言えば、3%までは許容範囲とすれば、現在の低い長期金利がこの先も維持されることを前提にPERは18倍程度まで拡大する余地がある。ダウ平均は2万8000ドル台後半まで上昇し史上最高値を更新するだろう。

リスクは労働市場が一段とタイトになり賃金上昇が加速した場合、長期金利が上昇しFRBの利上げ再開が意識される環境になることだ。市場は利下げを織り込みにいっているだけに、正反対のシナリオが浮上すれば大きな調整要因になるだろう。

日本の企業業績について

前述した3月決算の集計記事は、業種別で純利益全体の1割強を占める電機の落ち込みが響くと指摘している。このセクターで最大の減益要因は東芝(6502)で、それは東芝メモリーの売却益がなくなるからだ。次に大きいのはソニー(6758)の4000億円の減益。前期比45%減とほぼ半減する。その要因には前期に計上した米スポティファイ・テクノロジー株の売却益がなくなることも含まれる。ソニーの前期の純利益は87%増の9162億円と、過去最高だった。

電機セクターは前期20%超の大幅増益だった。東芝メモリー売却益などの特別利益やソニーの最高益もあって前期の水準が膨らんでいたため、今期は反動減が大きく出ているという面がある。電機セクターは経常利益でみれば、微減益にとどまる。

日経平均採用銘柄で電機セクターの業績を見ると下記の表1の通り。

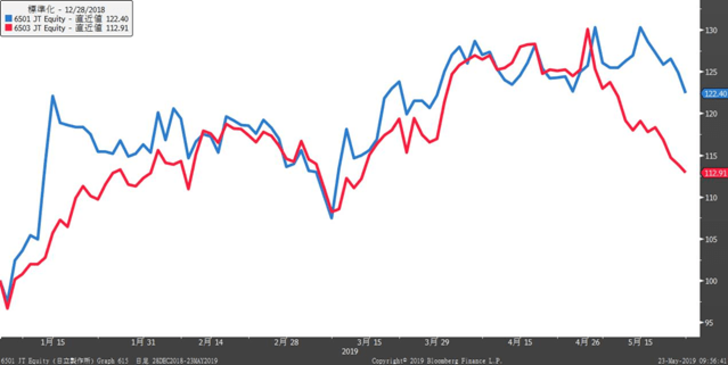

表1は純利益の減益幅の大きさで並んでいる。つまり下に行けば行くほど増益幅が大きい。このセクターで最大の貢献は日立(6501)の2000億円超の増益だ。日立は、先日発表した2021年度までの中期経営計画で営業利益で1兆円を目指すと掲げた。

18年度で約9兆4800億円だった連結売上高を年3%伸ばし、3年後に10兆円以上とする。売上高営業利益率は8%の目標をクリアして、次は10%超に引き上げた。

今週のハイライトはソニーのIRデーだった。アナリストは総じてポジティブな評価で、日経もキャッシュフロー重視の方針を支持しているような書きぶりだった。しかし、市場の評価は芳しくない。やはり「コングロマリット・ディスカウント」が解消されないのだろう。

日立も以前は「コングロマリット・ディスカウント」の代表だった。しかし、近年は加速するグループ再編にみられるように「集中と選択」に力を入れている。事業もIoTを中心としたデジタル分野とインフラを柱とする方針が明確である。

日立は経営指標に投下資本利益率(ROIC)の開示を始める。資本コストを意識した事業選別がより明瞭になるだろう。

前回の「この投資環境下でも買える銘柄」で挙げた三菱電機(6503)も今週、経営戦略説明会を開いた。無論、ポジティブだが、売上高5兆円(日立の半分)、売上高営業利益率目標8%(日立は既に達成)では見劣りがする。それが、足元で急速に日立との株価パフォーマンスが開いてきている背景だろう。

表1の下半分辺り、TDK(6762)以下はすべて買える銘柄だ。前回のレポートでNEC(6701)、京セラ(6971)は既に推奨済みである。

日経の決算集計に戻ると、経常利益で減益の業種は多くない。数で言えば増益の業種のほうが多い。そのなかで大幅減益となっているのが医薬品。それは武田(4502)のシャイアー買収による3800億円の赤字転落でほぼ説明がつく。これで5000億円近くの減益。但し、そのシャイアー買収に伴う赤字にしても会計処理の要素が大きい。買収時の在庫の評価替えに伴って売上原価の見かけ上の増加が収益を圧迫する。シャイアーの特許など償却費計上なども加わり1兆円程度の減益要因が発生するが、これらは一過性だ。4.7%の配当利回りを考えれば、一時的な減益要因が消える来期以降の出直りを、じゅうぶん待っていられると思う。