このレポートのまとめ

- ライドシェアリング業界は未だ端緒についたばかり

- ウーバーはライドシェアのリーダー企業

- 最近売上高が伸び悩み、マージンが圧迫を受けている

- マーケットシェア重視の経営から利益重視の経営へシフトする必要あり

- ウーバーのIPOは調達金額で過去10傑に入らない

- 長い目で見ればウーバーもアリババ、フェイスブック同様成長が期待できる

ライドシェアリング業界

米国労働省労働統計局によると米国の消費者は毎年1.2兆ドルを交通のために費やします。この中には通勤費や自動車の購入代金、自動車保険など一切合財の交通に絡む出費が含まれています。家計あたりの年間交通支出は9,500ドルにもなります。

この出費の中で、とりわけ大きな割合を占めるのはマイカーを保有するコストです。しかし、マイカーの実働時間は保有期間の5%にも満たず、残りの95%は駐車されています。

今、工場の機械などの資本財の稼働率が5%なら、メーカーは到底利益を出すことなどできないでしょう。しかしマイカーの場合、ほとんどの時間それが駐車され、活用されていなくてもみんなそれを不都合だとは思わないのです。

しかしミレニアル層の多くは、このようなマイカーの所有を「コスパが悪い」と考え始めています。スマホから、いつでも乗りたいときにウーバーやリフトなどのライドシェアのクルマを呼べるのなら、何も高価なマイカーをキープする必要はないというわけです。

この消費態度の変化こそがライドシェアの流行の根底に流れている消費者の意識の変化であり、これは向こう何年にも渡って経済に大きな影響を及ぼす変化になると思われます。

ライドシェア市場は2030年までに2,850億ドル市場に発展すると試算されています。現在のライドシェア市場の規模は、賃走料金ベースで約495億ドルなので5.75倍になるわけです。

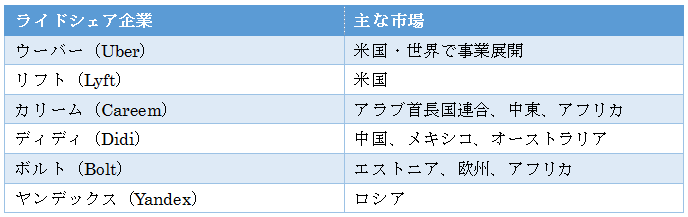

現在、下のようなライドシェア企業が存在します。

このうちカリームは先日、ウーバーが買収しました。またボルトはタクシファイ(Taxify)という社名でしたが最近社名変更しています。ヤンデックスはウーバーとジョイント・ベンチャーでライドシェア事業に参入しています。

ウーバーはライドシェアのリーダー企業

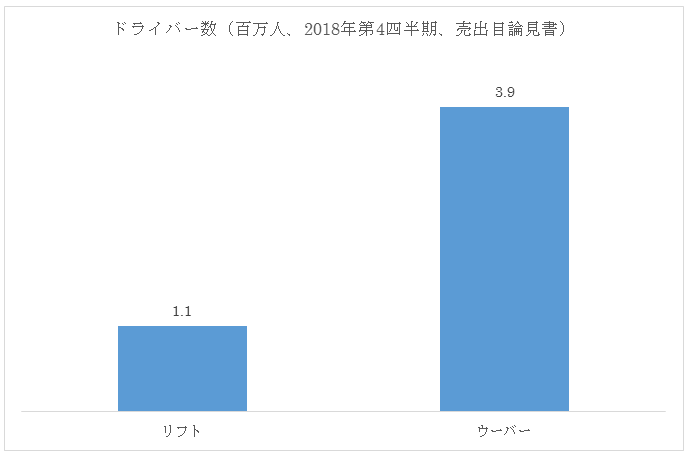

ウーバーはライドシェアのリーダー企業です。2018年のブッキング(賃走料金)は415億ドル、売上高は92億ドルでした。ドライバー数ではライバルのリフトを大きく引き離しています。

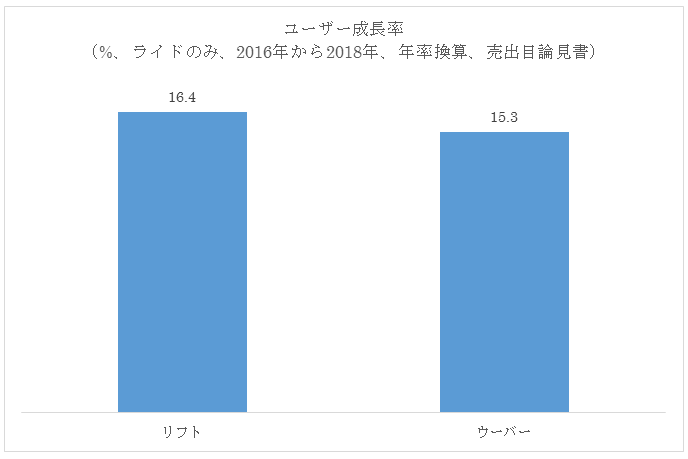

過去3年間のユーザー成長率では、リフトがウーバーをわずかに上回っています。

ウーバーは米国の他、ラテンアメリカ、欧州、中東、インド、オーストラリアなどで事業展開しています。

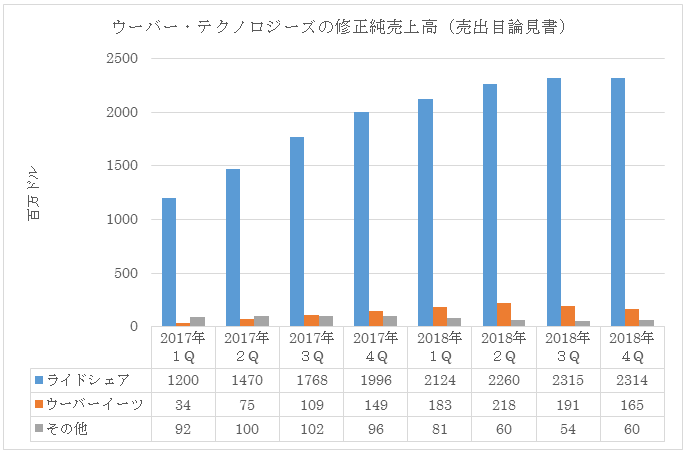

同社は、ライドシェア事業に加えてウーバー・イーツというレストランの出前代行のサービスを展開しています。世界の500都市で22万店のレストランのデリバリーを引き受けています。ウーバー・イーツの月次利用者数は1,500万人です。

さらに同社はウーバー・フレートというトラック輸送サービスも展開しています。3万6000社の運送会社の下請けとして40万人のドライバーが働いています。

ウーバーの営業データ

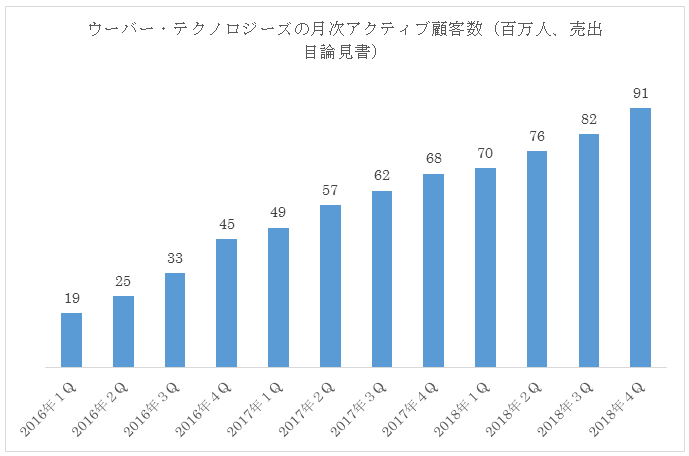

ウーバーの月次アクティブ顧客数は下のように推移しています。

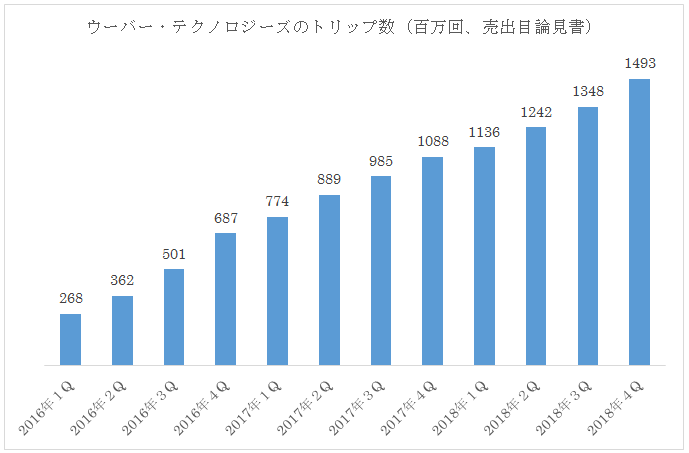

またトリップ数は下のチャートのように増えています。

同社の課題は、修正純売上高のトレンドに陰りが見えているのをどうテコ入れするか? ということです。

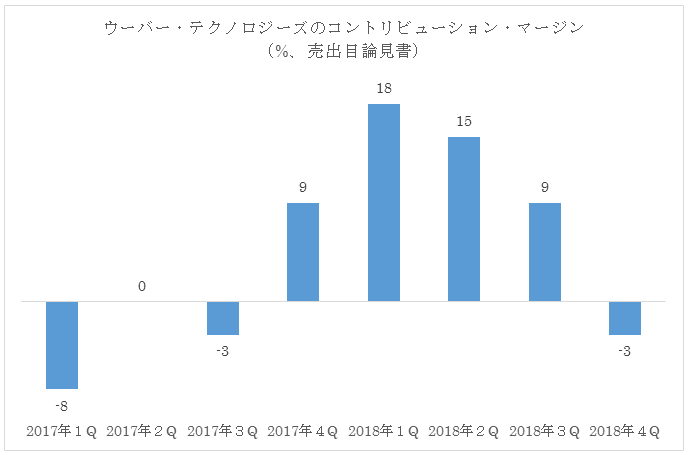

またコントリビューション・マージン(売上から全ての変動費を引いたもの)がマイナスになっているのを再びプラスに戻す必要があります。

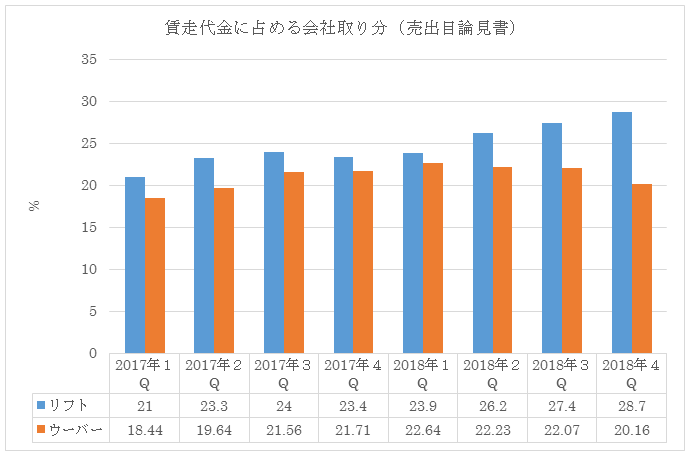

ウーバーの修正純売上高が伸び悩み、さらにコントリビューション・マージンが圧迫を受けている一因として、賃走代金に占める会社取り分比率が下がっていることを指摘できます。

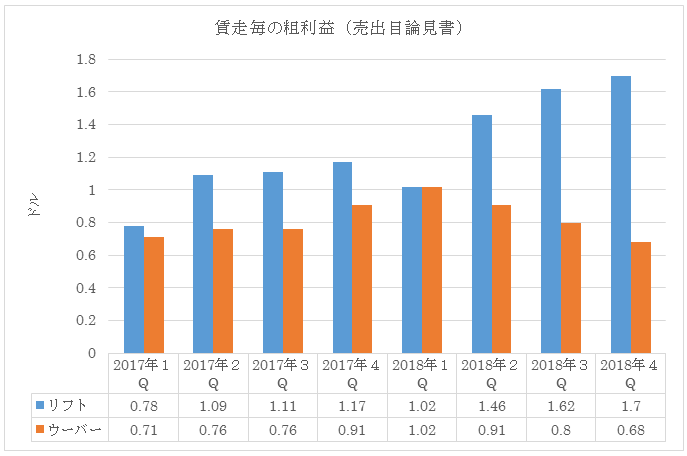

ウーバーは賃走毎の粗利益額でもリフトに負けています。

このことは、ウーバーがマーケットシェア第一主義から利益重視の経営へと戦略変更する必要があることを示唆しています。

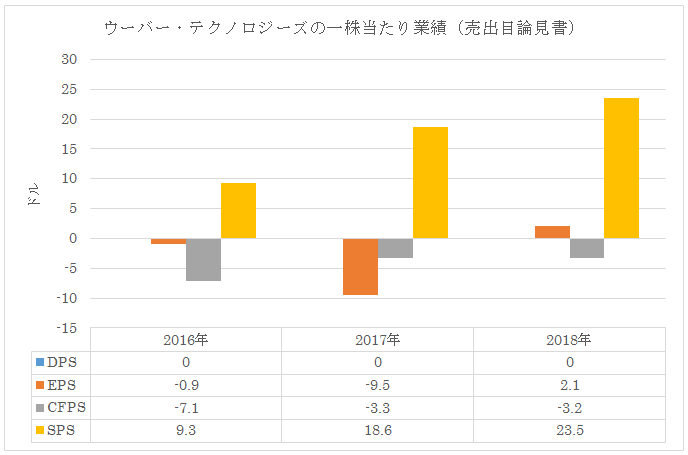

ウーバーの一株当たり業績は下のチャートのようになっています。

【略号の読み方】

DPS 一株当たり配当

EPS 一株当たり利益

CFPS 一株当たり営業キャッシュフロー

SPS 一株当たり売上高

長期で見れば、ライドシェアのトレンドは始まったばかりなので、ウーバーはじっくり収益力の増強に取り組めばよいと思います。

IPOの規模について

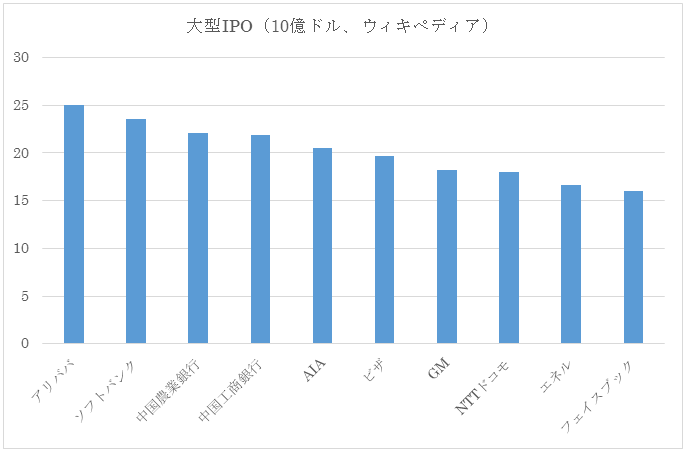

今回のウーバーのIPOは調達金額で100億ドル程度になると言われています。これは確かに大型IPOには違いないのですが歴代の10傑には入りません。

つまり規模的にとても無理のあるディールではないのです。上の大型IPOの中ではアリババとフェイスブックがいずれも急成長企業であり、ウーバーといちばん似ていると思います。両銘柄ともIPO後、一時足踏みする時期があったものの概ね株価は堅調に推移しています。