・20日、今年最後の日米の金融政策決定会合で、米国は0.25%の引き上げ、日銀は全ての金融政策を維持。ほぼ予想通りだったが、原油安、米政府閉鎖懸念等もあり、株価は日米とも大幅安となった。

・米国では、2019年の利上げ見通しが3回→2回に低下。メンバーの想定する中立金利も低下し、政策金利とのかい離幅は急速に縮小。従って、米国では来年3月か6月には一旦利上げが停止されうる。

・一方日銀は、緩和手段が限られる一方、消費税引き上げもあり来年も動き難い。ありうる選択肢は2%のインフレ目標の修正等。今年無風だった日銀の金融政策に調整があれば市場は一時的に動揺するだろう。3月に米利上げが停止すれば転換点になりうるが、荒れ模様が続く米株はまだ様子見が得策。

米国は0.25%引き上げ。来年の利上げ回数予想は低下

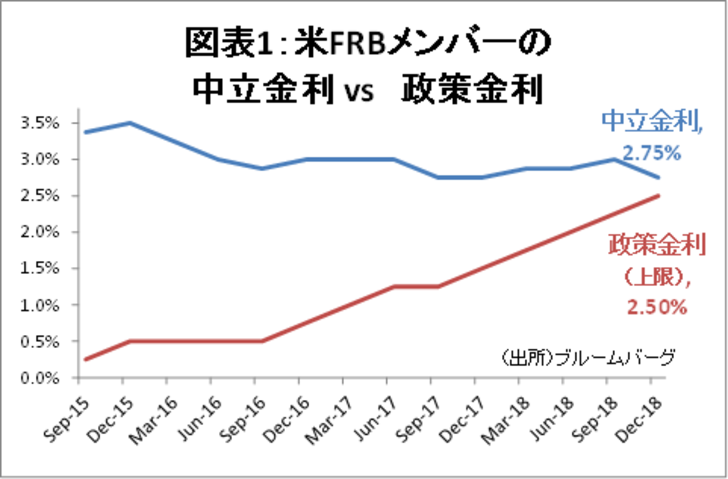

12/19(日本の20日未明)、米FRBは政策金利を0.25%引き上げ、2.25~2.50%とした。利上げ自体は予想通りだが、FRBメンバーの中立金利の予想が引き下げられ(図表1)、想定される来年の利上げ回数も3回→2回に低下した。

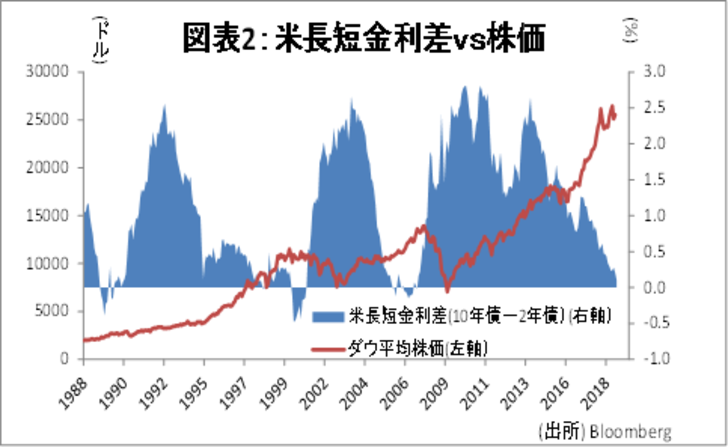

会合後、米国の長短金利差(10年国債利回り-2年国債利回り)が一時0.10%まで縮小した(図表2)。以前にもレポートした通り(2018/12/6付 金融テーマ解説)、長短金利差(イールドカーブ)の逆転は、将来の成長期待が後退し長期金利が低下するにも関わらず、政策金利等の短期金利が上昇し続けた場合に発生しうる。このまま行けば、年明けにもイールドカーブの逆転が発生しても不思議ではない。

このような現象を警戒する意味で、FRBは、早ければ来年3月か6月には利上げを一旦停止する可能性が高いと考えられる。

日銀は全金融政策を維持

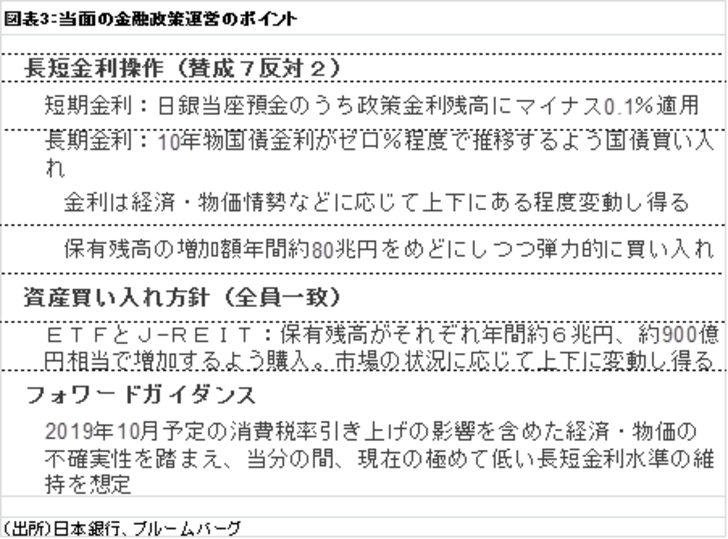

一方、日銀は、全ての金融政策の維持を発表した(図表3)。12月20日の東京株式市場は、日銀の発表後下げ足を速めた。クリスマス前の材料出尽くしと、円高に加え、政府閉鎖懸念報道、原油安の進行などが要因になった模様だ。

来年の金融政策はサプライズに:3月のFOMC次第では反転も、それまでは大荒れの予想

米FRBが来年3月か6月に利上げを停止すれば、市場の反転材料になるだろう。その場合、この1年余り、株式市場を不安定にさせてきたイールドカーブ逆転やそれに伴う景気後退懸念も和らぐ。

但し、その時点の市場のセンチメントによっては、利上げの停止自体がネガティブに受け止められかねず、荒れる相場展開が予想される。

日銀については、来年も新たな金融政策は取りにくい状態が続くだろう。インフレ率は低迷しており、消費税増税等の景気への不安要因もある一方、銀行へのこれ以上の収益影響も避けたいところだろう。ありうる選択肢の一つは、現在の2%のインフレ目標を引き下げるなどの修正を行うことかもしれない。

3月か6月の米国の利上げ一時停止や、今年ほぼ無風だった日銀の金融政策になんらかの調整があれば、それらの解釈を巡り、市場は一時的に大きく動揺するだろう。今年とは異なり、来年は金融政策が市場に大きなサプライズを与える可能性が高い。3月にFRBが利上げを見送れば、株式市場の反転の契機になるが、それまで荒れ模様の展開も予想される。長期保有に耐えられる投資家を除き、少なくとも米国株については、もうしばらく様子見としたい。