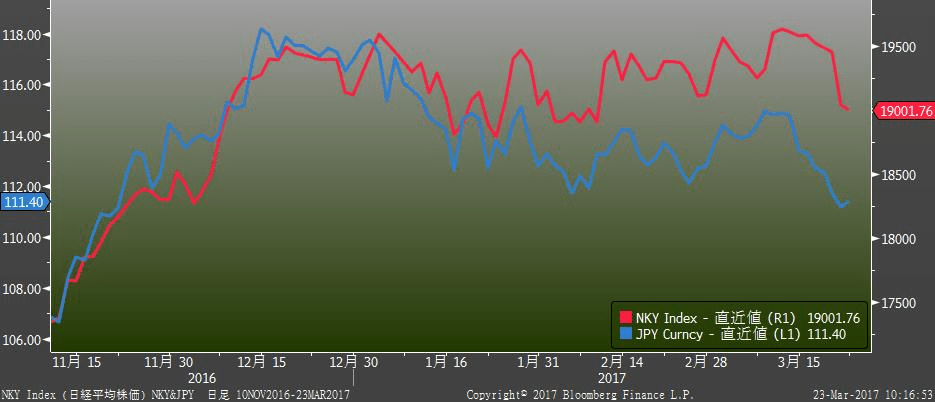

昨日の日経平均は400円を超える大幅安。昨年11月以降の「トランプ相場」で最大の下げ幅を記録した。円相場も一時110円台まで円高が進み、4か月ぶりの水準をつけた。起点は21日の米株式市場で、ダウ平均が4日続落し、前日比237ドル安という昨年9月以来、約半年ぶりの大きな下げとなったことだ。

その背景は各種メディアの解説の通りである。米国議会でオバマケア代替法案の審議が難航していることでトランプ政権の政策期待が急速に後退している。共和党幹部はメディケイド加入者を制限するなどの変更を同党の法案に加えたが、可決に消極的な一部の共和党議員(主に保守派)の支持を取り付けることはできなかった。オバマケア撤廃でいきなりつまずいているようでは、市場が望む大型減税やインフラ投資などが先送りされる懸念が台頭している。それを反映して米国金利が低下した。米国金利の低下は株式市場の下落でリスク回避資金が米国債に流れたことでも助長された。長期金利の低下は、これまで「トランプ相場」をけん引してきた金融株の下げを誘い、悪循環に陥っている。

日本株も同じ構図で悪材料が重なった。米国株安 ⇒ リスク回避 ⇒ 米国金利低下・円高 ⇒ 金融株・輸出株に売り圧力 という構図である。

問題はどこで下げ止まるかだが、米国議会での審議難航はある程度、相場に織り込まれた感がある。昨日の米国株式市場でダウ平均は小幅安だったがS&P500、ナスダック総合とも小幅に反発した。今朝の東京市場でも日経平均は節目の1万9000円前後でもみ合うような動きとなっている。これだけ円高が進んだことを考えればむしろ底堅いと言える。

日経平均とドル円

短期的にはイエレンFRB議長の講演や、オバマケア代替法案の下院可決などで持ち直すことが期待されるが、再び上値を試し、その先の2万円に向かうには材料不足。あと1カ月待つ必要がある。

あと1カ月経てば3月期の本決算の発表が始まる。2017年度の業績を織り込みにいけば日経平均は2万円に届くだろう。アナリスト予想の平均であるクィックコンセンサスで日経平均のEPS(1株利益)は1460円。PER13.7倍で2万円である。より保守的な日経予想でも1370円(12カ月フォワードEPS、出所:クィックアストラマネージャー)だ。2万円はPER14.6倍。じゅうぶん無理なく届く水準だ。

1カ月後には2万円。そう信じれば、この1万9000円絡みは買っていける。

あと1カ月で日本株の買い材料である決算発表が始まる。しかし、1カ月後の4/23はフランス大統領選の第1回投票日だ。忌まわしいことに昨日、ロンドンでテロとおぼしき凶行が起きた。今後、フランス大統領選までの1カ月で欧州に再び不穏なムードが広がれば、極右政党を率いるマリーヌ・ルペン候補の支持率が高まるだろう。それと同調して市場のリスクオフムードも高まる。

日本の決算発表が始まる前にもう一度、買い場が来るかもしれない。

そう考えれば、押し目買いはいっぺんには入れずに、数回に分け、タイミングを刻んで実施したい。

【お知らせ】「メールマガジン新潮流」(ご登録は無料です。)

チーフ・ストラテジスト広木 隆の<今週の相場展望>とコラム「新潮流」とチーフ・アナリスト大槻 奈那が金融市場でのさまざまな出来事を女性目線で発信する「アナリスト夜話」などを毎週原則月曜日に配信します。メールマガジンのご登録はこちらから