先週5日に発表された7月の米雇用統計が事前の市場予想を上回る好結果であったことから、発表前の8月2日に一時100.68円まで下押したドル/円が今週8日には一時102.65円まで値を戻す場面もありました。非農業部門雇用者数(NFP)が予想より大きく伸びたことはもとより、労働参加率が引き続き上向きで、平均時給の伸びが前年同月比で前月並みの+2.6%となった点も前向きに評価されるところです。

さらに、先行的な指標とされる「派遣社員らの一時雇用」が7月も6月に引き続いて大きく伸びました。先行指標と言えば、アトランタ連銀が独自に調査する「賃金上昇トラッカー」の6月の結果が前年同月比+3.6%と一段の伸びを示している点も見逃せません。

このように米国の雇用情勢が着実に改善していることは紛れもない事実であり、今後は徐々に米国の人々の賃上げ期待が高まって、個人消費が一層活発化して行くことも大いに期待されます。結果として、市場では年内の米利上げ観測がジワリ復活してきている模様ではありますが、実のところ9月の利上げ観測はさほど強まっていません。

すでに欧米の政府・関係機関が長めの夏季休暇に突入していることもあり、暫くは手掛かり材料に乏しい状態が続く可能性も高いものと見られます。多くの市場関係者は8月下旬に米ワイオミング州のジャクソンホールで開かれる経済シンポジウムにおいて講演する予定となっているイエレン米連邦準備理事会(FRB)議長の発言を待つよりないといった構えでいるようです。よって、目下の市場は積極的にドルの上値を試すといった雰囲気でもなく、目先はドル/円が102円台後半で上値を押さえられています。

8月に入ってから豪州が利下げに踏み切り、英国も金融緩和に踏み切りました。日銀が9月の会合で大胆な追加緩和を行うとの見方もあり、世界的に低インフレ&低金利の傾向が強まっていることから、全体が長期的な停滞を余儀なくされるとの悲観的な見方を示す向きもあります。しかし、そうした悲観論もそう遠くない将来において一気に覆される可能性は大いにあるものと思われます。

それは、やはり米国経済の成長度合いが今秋以降、俄かに加速し始める可能性が高いと思われるからです。それは、前述した米雇用情勢の改善に伴う米消費拡大の可能性が高いことも一つですが、何より11月の米大統領選においてヒラリー・クリントン氏とドナルド・トランプ氏のどちらが勝利を収めたとしても、どのみち新政権はかなり拡張的な財政政策に打って出る可能性が極めて高いと考えられることが大きいと言えるでしょう。

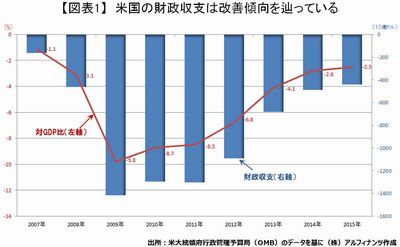

すでに、ヒラリー氏とトランプ氏はともに景気刺激のための財政投入を強化する政策アジェンダを打ち出しており、ここにきて支持率の低下に頭を痛めるトランプ氏に至っては富裕層の減税幅圧縮と「労働者税率ゼロ」を強調し始めているほどです。下図でもあらためて確認できるとおり、近年、米国の財政赤字は急速に縮小してきており、新政権発足を機に大胆な財政出動に踏み切る素地はすでに整っているのです。

米国のある専門家は「財政規律に心血を注ぐことは、もはや輝きを失った」と述べています。新大統領の誕生で米国政府が財政出動に大きく舵を切ったとき、いよいよ経済成長は加速しはじめ、それに伴ってFRBが本腰を入れて利上げに取り組む局面が訪れることとなるでしょう。やはり、いたずらに先行きを悲観し過ぎることは慎みたいものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役