ドル/円はもみ合いからの上放れによって、1ドル=113.21円まで急速に円安が進む場面がありました。しかし、今度は逆に円高方向に急速に揺り戻しが生じています。

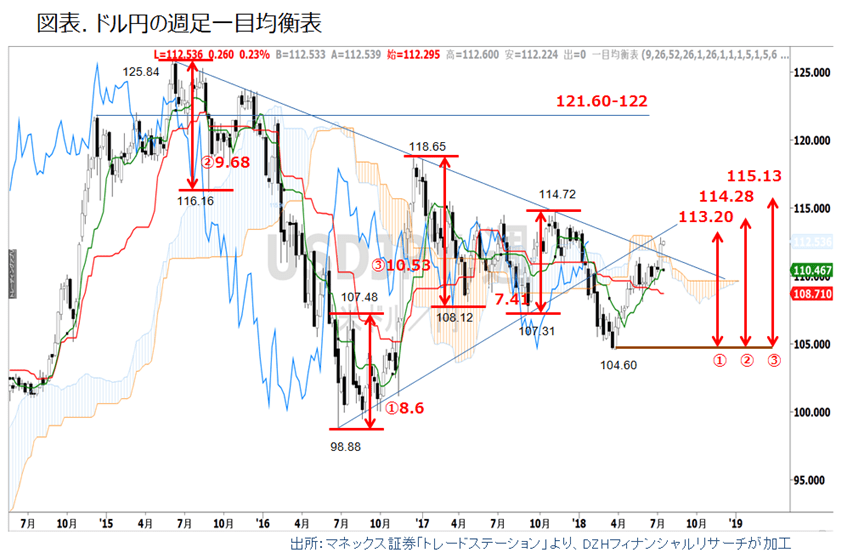

月足のドル/円でみると、今年7月の意味するところは、2005年1月安値から2011年10月安値までの「82カ月」の日柄を、2011年10月安値から先に当てはめた変化月。相場は少し難しくなってきた局面ですが、いったん高値を付けてしまうシナリオもあるのか? だとしたら、週足の一目均衡表(図表)でみられるように、雲の低下にしたがって、秋ごろにかけ再び調整局面入りもあるでしょう。

ただ、今年3月安値からの上昇幅が、直前の上昇幅(7.41円)をすでに超えました。つまり、基準線までの調整にとどまれば、来年2月に向け115円を大幅に上回る高値を付けにいくような気もします。来年2月は、2011年10月安値から2015年6月高値までの「45カ月」の日柄を、2015年6月高値から先に当てはめた変化月で、これまた重要です。

いずれにしても、足元の110円台までの円高は、もみ合いを上放れしたあとの揺り戻しの範ちゅうです。近いうちに高値(113.21円)更新し、114.28円、115.13円程度まではあるかもしれません。

前者の114.28円は、2015年6月高値から同年8月安値までの下落幅9.68円(②)を、今年の3月安値からの上昇に当てはめた水準です。後者の115.13円は、2016年12月高値から2017年4月安値までの下落幅10.53円(③)を、今年の3月安値からの上昇に当てはめた水準です。

ちなみに、直近高値の113.21円は、2016年6月安値から同年7月高値までの上昇幅8.6円(①)を、今年の3月安値からの上昇に当てはめた水準(113.20円)です。

ドル/円のポイントとなる、米10年債利回りは狭いレンジでもみ合いが続いており、この先は変動率が高まる展開も想定しておきたいところ。金利敏感の米金融株が直近安値から戻り歩調を強めており、金利上昇を織り込んでいる可能性があるかもしれません。

23日の東京株式市場でのメガバンク株もそう。このところ急速に進んだNT倍率(日経平均÷TOPIX)の拡大の反動、TOPIXの日経平均に対する出遅れ感を解消するような材料が必要だったわけです。それが、先週末に流れた「日銀が金融緩和策に対する副作用対策を議論する」との報道です。

誰かが銀行株を上げたがっている、TOPIXに寄与度が大きいメガバンク3行の株価は、チャート上ではすでにミニ「二番底(上昇の準備完了)」を形成していました。その後だっただけに、上昇を説明できる後付け材料が必要だったのでしょう。

以上