1.不動産の取得利回りと分配金の関係

前回の連載では、不動産価格高騰時の物件取得を行うと不動産市況が反落した時に含み損失に転じやすいという点を記載した。ただし、今後の不動産市況の動向次第という側面と含み損失に転じたとしても「含み」であり1口当たり分配金(以下、単に「分配金」)への影響は少ない。

一方で不動産価格高騰時の取得物件は、言い換えれば取得利回りが低い物件となるため分配金を減少させる可能性を内包している。既存ポートフォリオを下回る利回りの物件取得を行うことは、物件取得後のポートフォリオ全体の利回りを低下させることに繋がるためだ。

含み損益率で見れば、2016年上半期にはそれまでのピークであった2008年上半期を超えているため、不動産価格の高騰期に入ったと考えられる。しかし、J-REITの銘柄の中でも物件取得を続けている銘柄の分配金が減少するという事態にはなっていない。実際には、2017年は40%以上の銘柄が過去最高の分配金を投資家に還元している状況だ。

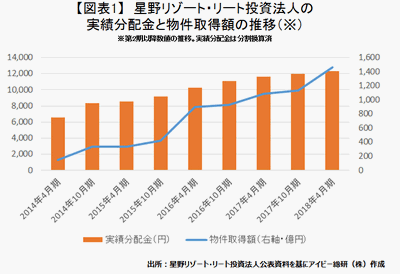

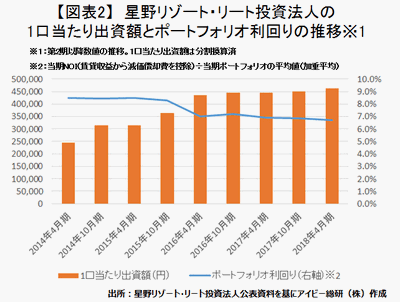

この要因として、既存ポートフォリオの収益力が回復していることや増資価格が1口当たり出資額を上回るプレミアム増資効果、既存借入金の借換えにより支払い利息が減少することなどが挙げられる。例えば星野リゾート・リート投資法人(証券コード3287、以下HRR)は、物件取得による規模の拡大を2013年7月の上場から継続的に行っている銘柄であるが、図表1の通り規模拡大の中で分配金増加を両立させてきた銘柄だ。この要因としては図表2の通りHRRのポートフォリオ利回りは低下しているが、1口当たり出資額の増加が示す通りプレミアム増資効果が大きく分配金増加に寄与している。

但し、プレミアム増資効果は、1口当たり出資額が増加していくことで投資口価格水準に変化がなかったとしても減少していく。増資価格が同じ30万円だったしても、1口当たり出資額が10万円の時の方が20万円の時よりプレミアム増資効果は高くなるためだ。

2.金利ギャップ効果は「息切れ」へ

さらに既存ポートフォリオより低い利回りの物件を取得しても、日銀の異次元緩和の恩恵でもある低い金利で借入金が調達できれば、分配金への悪影響を避けることもできた。例えば、物件取得前と取得時に同一の借入金比率45%を適用した場合には以下のような計算式は成り立つ(注1)ことになる。

<物件取得前の状況>

(A)既存ポートフォリオ利回り=4.50%・(B)借入金平均調達金利=1.50%

(C)分配可能リターン=3.825%・・・4.50%-{1.50%×45%(借入金比率)}

<取得物件の状況>

(D)取得物件利回り=4.00%・(E)借入金調達金利=0.39%

(F)分配可能リターン=3.825%・・・4.00%-{0.39%×45%(借入金比率)}

上記のように物件の取得利回りが低くなった場合でも既存借入金の金利1.50%を大幅に下回る0.39%で借入金が調達できれば、分配金への悪影響を回避できる。このような調達金利のギャップ効果を活用して、利回りの低い物件を取得しても分配金への悪影響を回避することが可能であった。

一方で既存借入金の調達金利は、借換えが進むことで現状の低金利の恩恵を受けているため、調達金利ギャップ効果は徐々にその効力を失ってきている。前述の通り、ポートフォリオ全体の利回りを低下させるような物件取得は、分配金の減少に繋がるリスクが高くなっている状況とみるべきであろう。

このように不動産価格高騰は、J-REITにとってマイナスとなる要素を多く含んでいるがプラス面もある。この点については次回の連載で掲載予定としている。

注1:単純化しているため、運用報酬などポートフォリオ規模拡大に伴い増加する費用は考慮していない

コラム執筆:アイビー総研株式会社 関 大介

<本内容は、筆者の見解でありアイビー総研株式会社及びJAPAN-REIT.COMを代表したものではありません。個別銘柄に関する記載がある場合は、その銘柄の情報提供を目的としており、お取引の推奨及び勧誘を行うものではありません。また執筆時点の情報を基に記載しております。>