前回の本欄は、例の黒田日銀総裁発言が飛び出す前に執筆した原稿を、そのまま更新していただきました。当時のドル/円は、言わば"熟し切った柿の実"のような状態にあったわけで、仮に黒田発言がなくても自然に"落ちていた"と考えたからです。もちろん、そのあたりのことは十分に承知の上で、黒田氏も確信犯的に口先介入を試みたものと見られます。その意味では、絶妙のタイミングであったと言うこともできるでしょう。

前回も述べたように、5月半ばあたりから(とくにイエレンFRB議長が5月22日に講演で「年内利上げが適切」と述べてから)のドル/円の上昇はあまりに急激でしたし、その間のシカゴ通貨先物市場における大口投機筋の円売り越しが見る見る膨れ上がって行く様というのも少々異常でした。一頃の米10年債利回りの上昇にしても、少し先走りし過ぎの感が強かったわけで、ひとたび市場が冷静さを取り戻せば、一旦は揺り戻しが生じるのも当然と言える状況だったと言えます。

もちろん、昨日から行われている米連邦公開市場委員会(FOMC)の声明や議長会見の内容次第では、再びドルが強含みとなる可能性もありますが、なおも市場では口先加入に対する警戒もあり、目先の上値は自ずと限られるものと思われます。いかにタカ派的なムードが強まろうとも、あらためて125円よりも上を買い上がって行くことには相当の慎重さが求められることとなるでしょう。

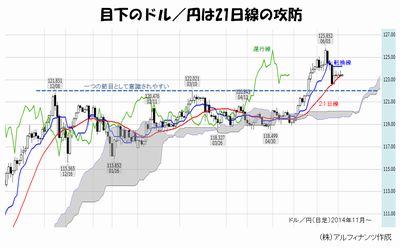

むしろ、FOMC後に少々ハト派的な見方が広がった場合、先週10日以降これまでドル/円の下値を支えてきた21日移動平均線(21日線)を明確に下抜ける可能性がある点にも注意が必要であろうと思われます(下図参照)。すでに一目均衡表(日足)の「転換線」を下抜けており、そのうえで21日線をも明確に下抜けると、まずは先週10日安値=122.46円が意識され、同水準をも下抜けてきた場合には、一つの節目と見られる121.85-122.00円あたりが試されやすくなるものと見ます。また、月末あたりにかけて日足の「遅行線」が日々線を下抜ける可能性があるという点にも要注目と言えるでしょう。

なお、今週はFOMCともう一つ、18日に行われるユーロ圏財務相会合の行方が大いに気になります。周知のとおり、14日にブリュッセルで行われたギリシャと債権者との協議が物別れに終わったことにより、今回の会合はギリシャの行方にとって非常に大きなカギを握るものとなります。6月末に期限を迎える約72億ユーロのギリシャ支援を実行するためには手続き上(加盟国の議会手続きなど)、今週末までの合意が必要とされています。

もはや、ギリシャ協議は"崖っぷち"とも言える状況にあるわけですが、そのわりに足下のユーロ/ドル相場は意外なほど底堅く推移しています。おそらく、市場ではなおも楽観的な見方が大勢を占めているということなのでしょう。もちろん、ギリシャのデフォルトやユーロ離脱が回避される方向に向かったならば、一旦はユーロの買い戻しが急になる可能性もあります。

それでもユーロ/ドルの上値は、本欄の6月3日更新分で図説した上昇チャネルの上辺あたりまでに限られるのではないかと思われます。まして、ギリシャの材料でユーロが一旦買い戻されたとしても、それは一時的なものと考えていいでしょう。どのみち、いずれユーロ/ドルは再び上昇チャネルの下辺を試す展開になるものと考えます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役