昨日(12日)、米労働省が発表した6月の求人労働移動調査において、求人件数が467.1万件と13年ぶりの高水準に達したことが判明しました。この調査内容は、FRBが監視する失業率や非農業部門雇用者数などをはじめとした9つの雇用関連指標=「イエレン・ダッシュボード」に含まれるもので、今回の好結果は今後の米金融政策の行方に大きく影響を及ぼすものであると考えられます。

求人件数の増加は、今後の賃金上昇の加速を意識させるものであり、それはイエレン議長率いるFRBが重視している「雇用の質」を高めることにつながります。よって今回の好結果は、今年10月と目される量的緩和策第3弾(QE3)終了の後に「FRBが利上げ開始に向けて舵を切るタイミング」を前倒しさせる材料として、市場が大いに関心を寄せるものの一つと考えていいでしょう。

もちろん、すでに市場では「QE3終了」と「いずれ本格化すると思われる米金利の上昇」を多分に意識した動きが見られるようになっており、そのもっとも顕著な動きがこのところの米株価の下落であるということは言うまでもありません。実際、NYダウ平均は7月17日に一時17151ドルまで上昇して取引時間中の過去最高値をつけた後、大きく反落に転じて8月7日には一時16333ドルまで下落する場面を垣間見ました。

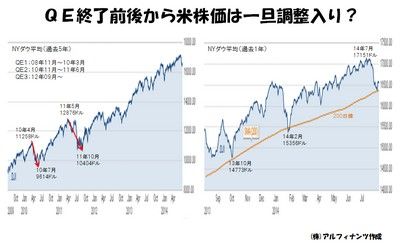

下図(左)に見られるとおり、NYダウ平均は過去の量的緩和策であるQE1、QE2が終了したときに、それと相前後して少々まとまった調整を交えています。現在進行形のQE3がリーマン・ショック後に講じられた量的緩和策の「総仕上げ」であると考えると、その終了が米株価に及ぼすインパクトは、より一層強いものとなる可能性も否定はできません。

本欄の7月9日更新分において、筆者は過去最高の水準に積み上がっている米国の証拠金債務(マージンデッド)の話題に触れました。ここで、あらためてニューヨーク証券取引所(NYSE)が公表しているマージンデッドの残高を確認してみると、最新公表分の6月末残高は4643億ドルと、過去最高を記録した今年2月末の4657億ドルに迫っています。当然、借入金に依存した膨大なポジションの巻き戻しが生じれば、米株価が急激かつ大幅に調整する可能性は大いにあり得るものと思われます。

上図(右)において確認できるように、8月に入って一時16333ドルまで下落したNYダウ平均は現在、200日移動平均線(200日線)に下支えされるような格好で一旦はリバウンドが生じる状況となっています。過去1年を振り返ってみても、13年10月の安値や今年2月の安値は200日線にガッチリと下値を支えられたことがわかります。ただ、QE3の下で膨大な資金供給が行われていた頃の状況と現在の状況は大きく異なってきており、今回もNYダウ平均が200日線を明確に下抜けることはないとは言い切れません。

むしろ、これまで200日線が強力な下値支持役として機能してきただけに、今後ひとたび同水準を明確に下抜けてきたならば、そのインパクトは相当に強いと考える必要があるでしょう。米株価が一段とまとまった調整を交える展開になった場合、一時的にも金融市場は不安定化し、リスク・オフのムードが強まるなかで一旦は円買い傾向(ドル/円への下押し圧力)が強まることとなる可能性も十分にあるということは、やはり今から一応は警戒しておく必要があるものと考えます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役