●中国の民間債務総額は、GDPより先に、2021年頃までに世界第一になる可能性。過去5年間の債務の伸び率は、景気行き過ぎの反動で苦境に立たされているアルゼンチン、トルコに次ぐ第三位。

●一方、6月の貸出伸び率は、過去最低を記録。社債デフォルトも過去最高へ。企業収益の減速が背景にある。更に不良債権の定義厳格化で、地銀等の経営を圧迫し、企業貸出を縮小させそうだ。

●今後貿易摩擦が悪化すれば企業収益に下方圧力がかかることは間違いない。しかし、中国政府は、いち早く様々な金融緩和の施策を打ち出していることから、危機に陥るリスクはごく低い。もっとも中長期的には金融システムのリスクの蓄積を招き、将来への不安を残すことになりそうだ。

中国の民間債務は引き続き上昇。債務残高世界一も近い

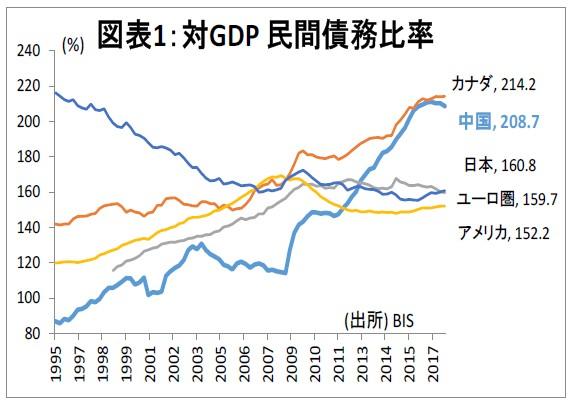

引き続き、中国の民間債務がGDP比で高くなっていることが懸念されている(図表1)。昨日公表された内閣府の「世界経済の潮流」でも、カナダと中国の債務の大きさが指摘されている。

このまま債務が増加していけば、現在世界第二位となっている中国の債務総額は、2021年頃までに米国を抜いて世界一となるだろう(図表2)。中国はGDPで世界一となるよりかなり前に、債務で世界一となってしまう。

特にこの5年間の中国の債務の伸び率は著しい。中国は、行き過ぎた景気が反転し、為替が急落しているアルゼンチン、トルコに次いで世界第三位となっている (図表3)。

こうした債務の膨張を背景に、中国の不動産市場は異常な活況を呈している。中国建設銀行の田国立・会長は6月の金融フォーラムで、中国の不動産の総資産規模は400兆元(約6,652兆円)以上と「天文的な数字」にまで膨れ上がったとコメントしている(因みに国土交通省によれば、日本全体の不動産総額は約2,600兆円)。

銀行融資は曲がり角に

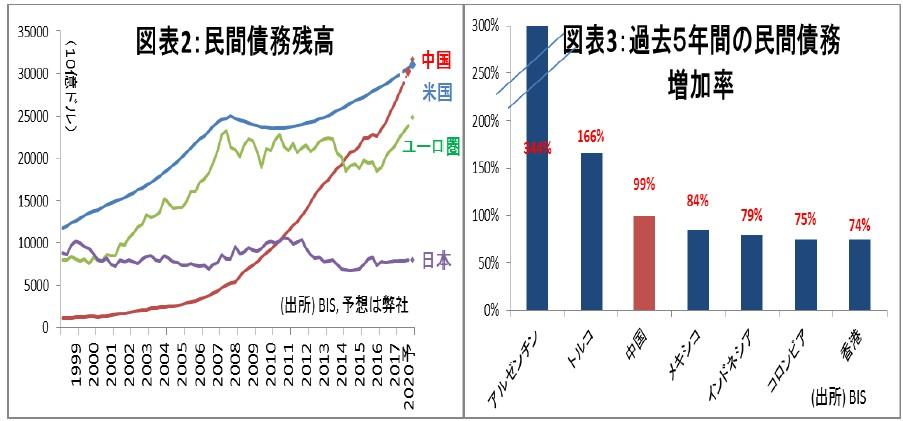

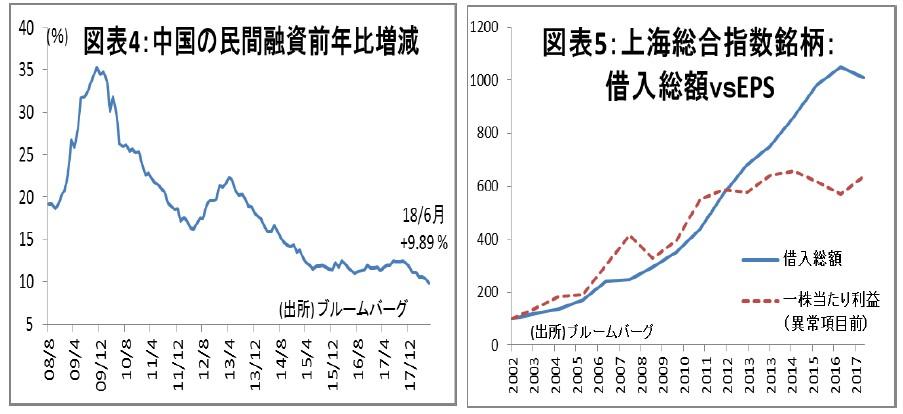

ところが、今月13日に発表された中国の民間融資残高(企業・個人向けの合計)は185.8兆元、前年同期比9.89%増と、統計開始以来初めて10%を切った(図表4)。融資鈍化の背景には、企業収益の伸び悩みや、借入過多を懸念する政府の指導があったとみられる。実際、企業の利益の増加率と借入総額を比較すると、2010年頃までは概ね平仄があっていたのに、この数年は、融資増加のペースが利益を上回り、企業が身の丈以上に借入を増やしてきたようにみえる(図表5)。

懸念材料の一つに、中国企業の社債のデフォルト(債務不履行)の急増がある。6月末までの社債デフォルトは8件と、既に2017年通期のデフォルト数(10件)に近づいている。これまではあまりみられなかったITや電気通信分野などのニューエコノミー銘柄のデフォルトが増加し、全体の62%を占めるまでになった点は特筆すべきだろう(データはForbes)。オールドエコノミーの債務整理に留まらず、ニューエコノミーにも景気減速の波が訪れている可能性がある。

さらに米中貿易摩擦の行方次第では、中国の企業収益が一層落ち込み、社債デフォルトの増加に拍車がかかる可能性がある。

基準変更で不良債権比率は急上昇へ:地銀に経営リスク

加えて、中国では、不良債権の定義が厳格化されつつある。今年の6月までに、監督当局が検査を終え、新しい基準での処理を促した模様である。これまでは、不良債権とみなすべき「90日以上延滞債権」について、例えば、貸出期限を延長するなどして不良化を回避していた。今後はこうした措置は認められない。

こうした基準厳格化の結果、不良債権は全体で14%程度増加するとの試算がある。これによって、この数年1.75%程度に留まってきた不良債権比率は(図表6)2%程度に上昇する。これ自体は全く不安になる水準ではないが、増加が地方銀行に偏っているため、地方経済への影響は懸念材料である。

一部の地方銀行では、4%程度だった不良債権比率が、新基準導入でその5倍の20%程度まで増加するとみられている。これに応じた引当金の積み増しで巨額の損失が生じ、自己資本が激減し、中には債務超過に陥る地銀も出かねない。

なお、中国の中小銀行は、日本とは異なり、預金による調達の割合が低い(中小銀行の負債に占める預金の比率は57%。大手行は80%)。残りはインターバンクなど不安定な市場調達に頼っている点にも注意すべきだろう。

また、先週、シャドーバンキングに対する新たな規制強化策も中国当局から発表された。銀行は、理財商品について流動性管理やストレステストを行わなければならない。このような規制も、企業の借入の自由度を低下させるだろう。

政府主導で景気減速は回避。しかし金融システムの問題は先送り

このような金融市場へのストレスが、中国の景気減速を加速し、金融危機へとつながる可能性はあるだろうか。

これが他国であれば、その可能性は十分考える必要がある。しかし中国では、他の主要国に比べて財政・金融政策が極めて柔軟である。中央銀行の非公式の"窓口指導"も残っている。

具体的には、まず、中国当局は、今月から預金準備率を16.0%から15.5%に0.5%引き下げた。これによって11兆円程度貸出が増加するとみられている。また、6月末には、中国銀行保険監督管理委員会(CBIRC)が、中小企業の貸出金利を大幅に引き下げるよう、銀行に対して」通達を出したと報じられている。

23日には人民銀が大手銀行向けに、過去最大の5020億元(約8兆2千億円)を供給した。人民銀はこの資金を利用して「ダブルAプラス」以下の格付けの社債を購入するように市中銀行を指導する模様だ。

さらに25日には、中国人民銀行(中央銀行)が一部の金融機関に対し、各銀行の「構造的パラメーター」を0.5ポイント前後引き下げ、必要な資本バッファーを低下させると通知したとみられる(ブルームバーグ)。

こうした"あの手この手"の融資推進策がある限り、中国で企業が資金の過度なひっ迫に悩まされる可能性は低く、まして、金融危機が発生するシナリオは考えにくいだろう。

但し、景気が鈍化する中で銀行に貸出の拡大を促すことは、銀行のバランスシートを徐々に劣化させる。こうした政府の金融緩和策は、貿易摩擦による景気減速のショックを和らげる効果はあったとしても、将来的な金融システムのリスクを深刻化させかねないだろう。