特殊だった2024年161円の円安

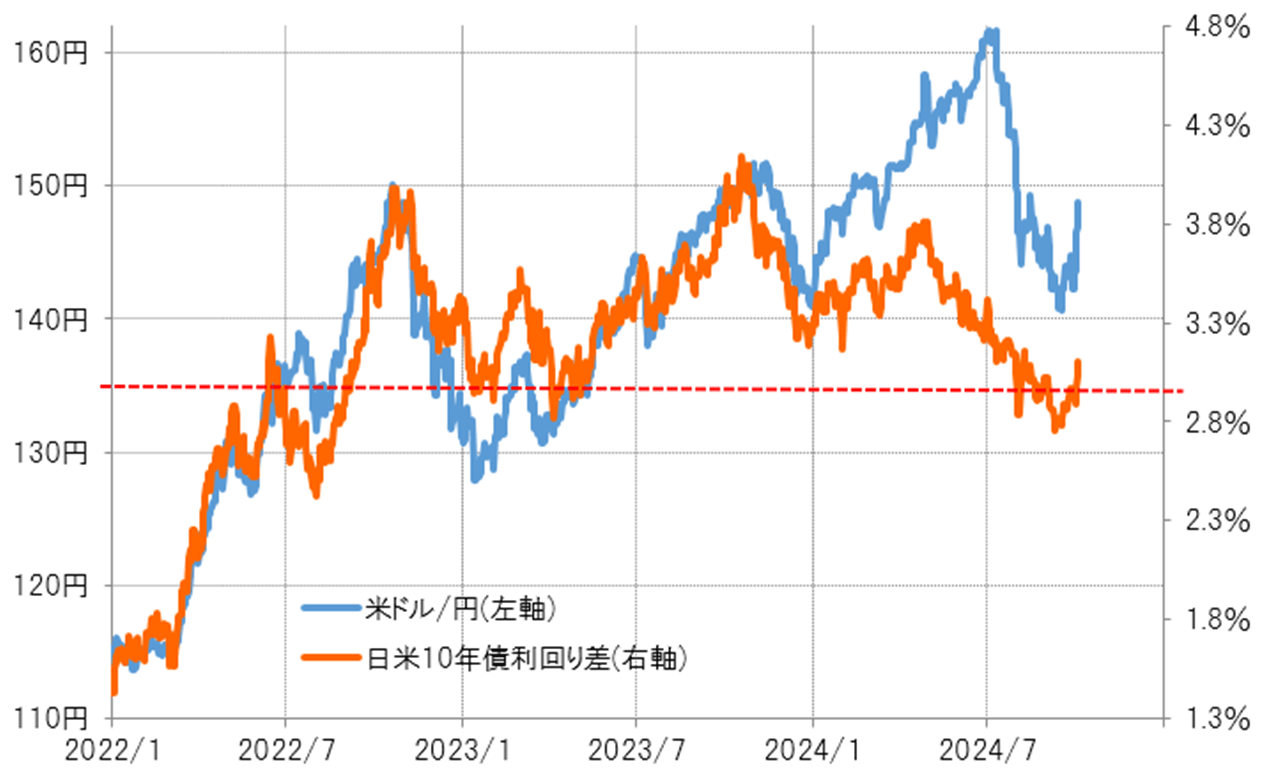

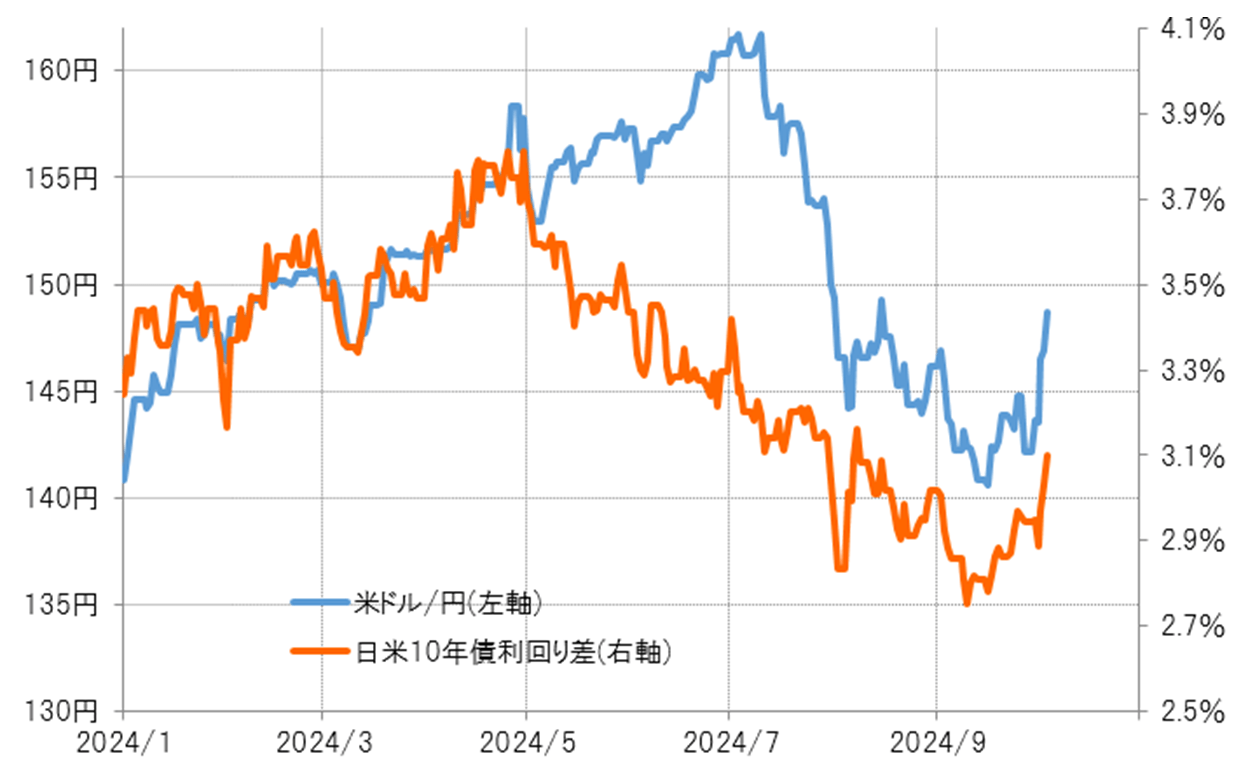

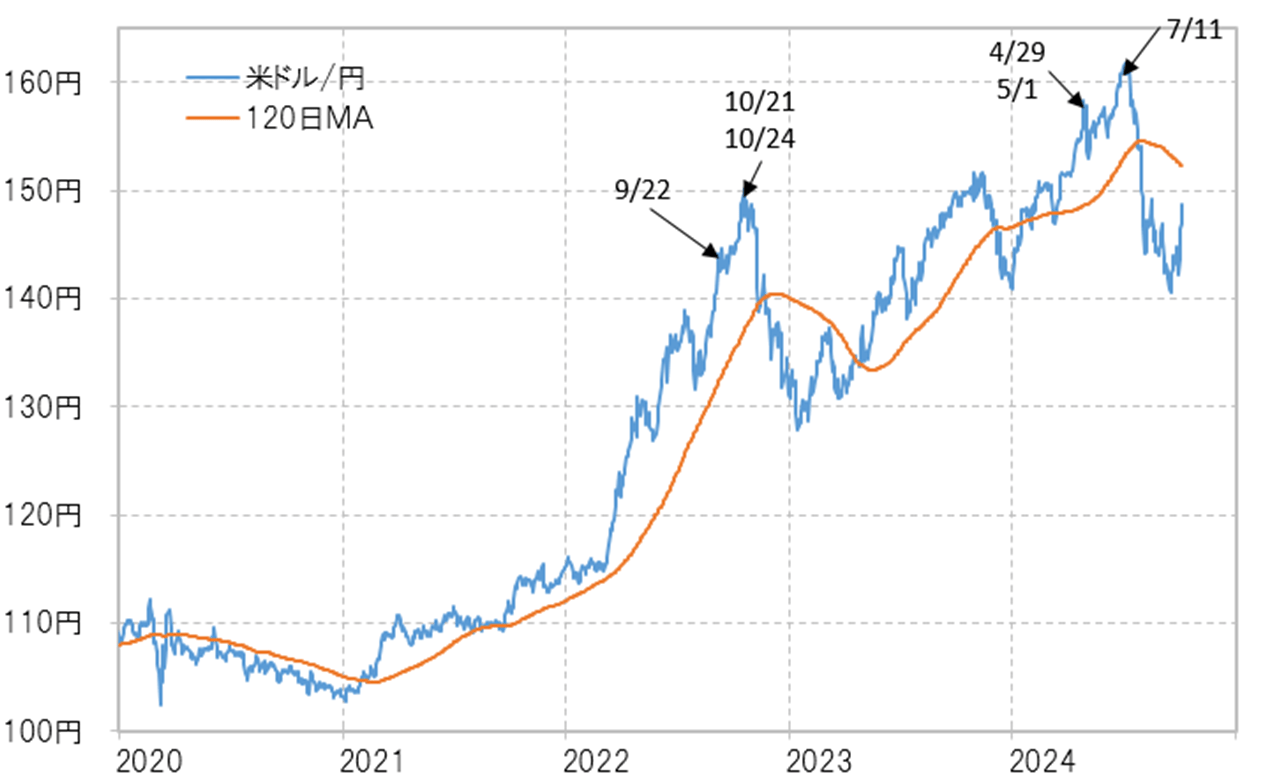

2022年の円安はインフレ対策の大幅な米利上げによるもの、そして2023年は大幅な利上げにも関わらず、米長期金利が2007年以来の5%まで上昇した結果。対して2024年の円安は、金利差から大きく乖離している。特に5月以降は異様な乖離となった(図表2参照)。これを新NISAに伴う資金流出の影響や日本経済の構造変化で説明しようとする動きが増えた。

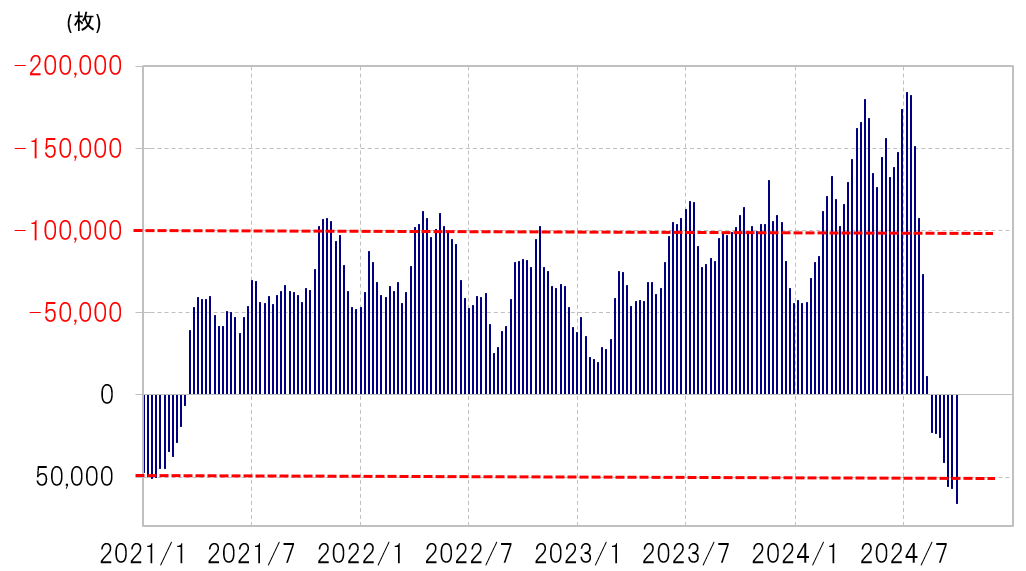

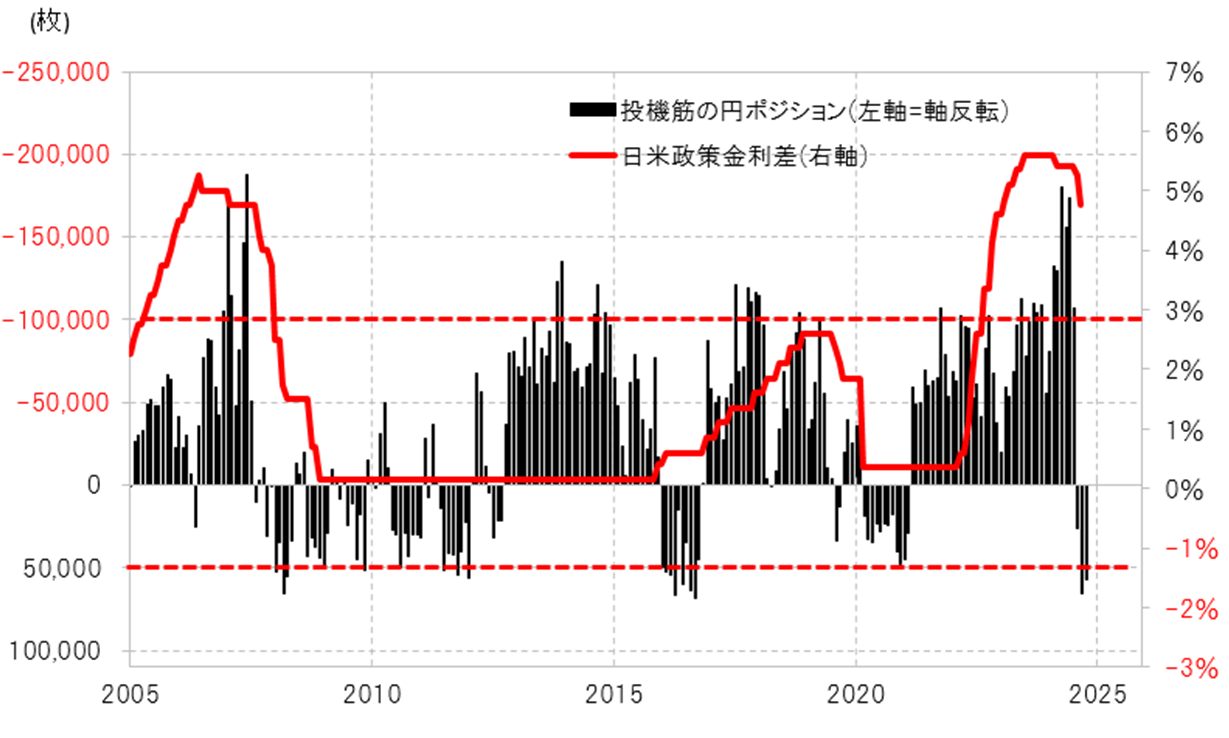

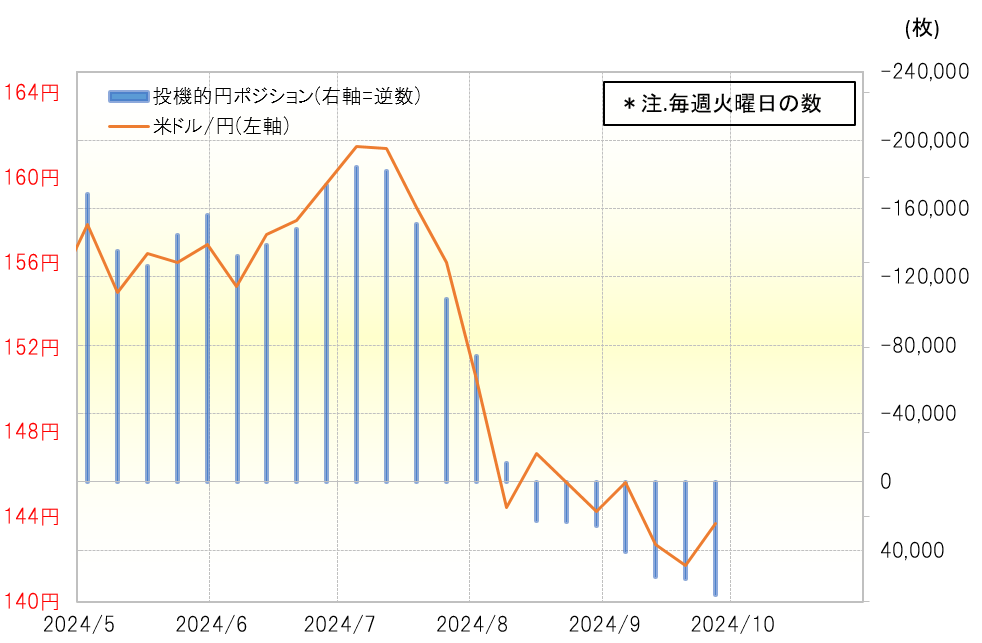

過去2年と2024年の違いは投機円売りの急増だった(図表3参照)。それは大幅な金利差円劣位長期化を受けて2007年に起こった現象と類似していた(図表4参照)。金利差との乖離が異様に拡大した5月以降の米ドル/円は異様なほど投機円売りポジションと相関した(図表5参照)。米イエレン財務長官の発言などを受けて、日本はもう米ドル売り介入できないと見て投機円売りバブルが頂点に達した結果だろう。

過去最高規模に達した投機円売りポジションが、8月初めにかけてたった1ヶ月で消滅する中、米ドル/円は161円から141円まで20円の暴落となった。この時まで、「円安は為替介入だけでは是正できない」との指摘を聞くことが多かった。ただ実際には、為替介入だけで141円まで円高に誘導したわけではなく、途中からは為替介入もない中で米ドル安・円高に向かったのだった。これにより161円までの歴史的円安は、新NISAによる資金流出でも日本経済の構造変化でもなく、投機円売りバブルの結果だったことが証明されただろう。

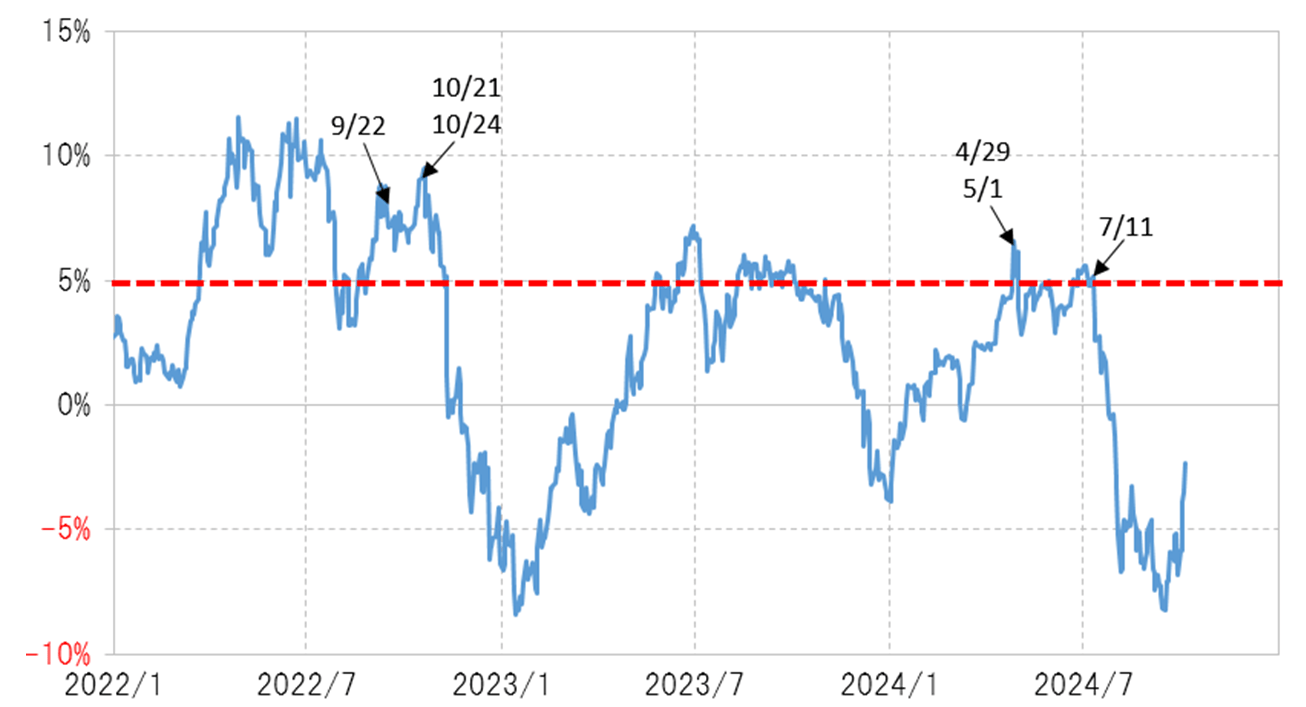

投機円売りに対抗したのは、上述のように為替介入だった。これには「ルール」があった可能性がある。2022年以降の介入は、1)前回の介入水準ピークを超える、2)過去半年平均を5%以上上回る、という2つの条件を満たしていた(図表6、7参照)。この「ルール」が不変なら、この先仮に円安が再燃した場合、161円更新までに介入がありそうだ。

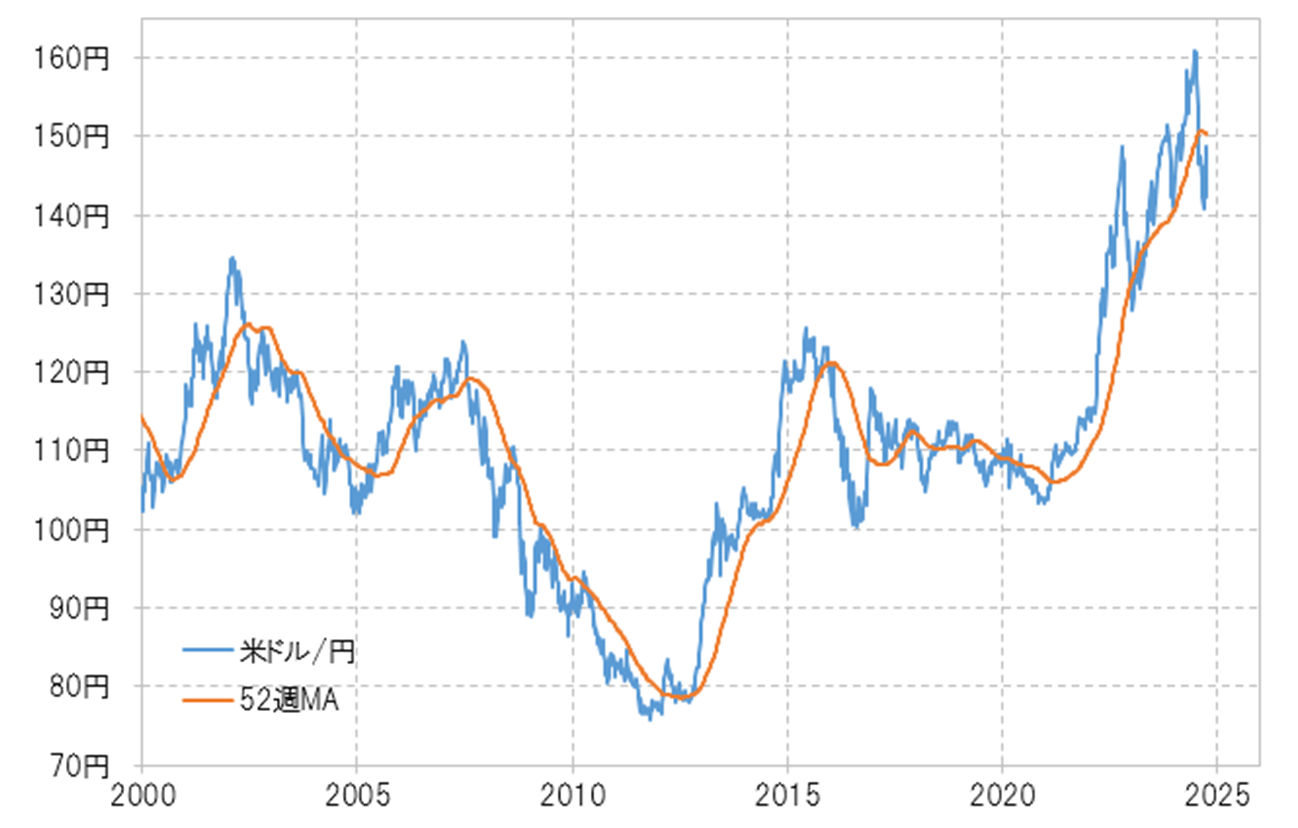

この3年の円安の理由は全て異なり、特に2024年161円まで達した円安は特殊なものだったが、それでも2007年に経験したものと近いという意味で未体験のものではなかった。色々な円安とその終わりを経験しながら、今回複数年続く動き、つまり経験的にトレンドの転換の可能性が高い52週MA(移動平均線)を大きく割れてきた。ということは、やはり循環的円安は基本的に終わっている可能性が高いのではないか(図表8参照)。