大幅な金利差円劣位下の投機円買い戦略

米ドル売り・円買いの「行き過ぎ」懸念強まる

今週にかけて米ドル/円は一時140円を割れるまで下落を拡大した。このような中で、短期売買を行う投機筋のポジションは、米ドル売り・円買いの「行き過ぎ」懸念が強くなっていた可能性があった。代表的な投機筋であるヘッジファンドの取引を反映するCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、買い越し(米ドル売り越し)が先週までに5.5万枚まで拡大した。この統計で、低金利の円の買い越しが5万枚以上に拡大すると「行き過ぎ」懸念が強くなる。

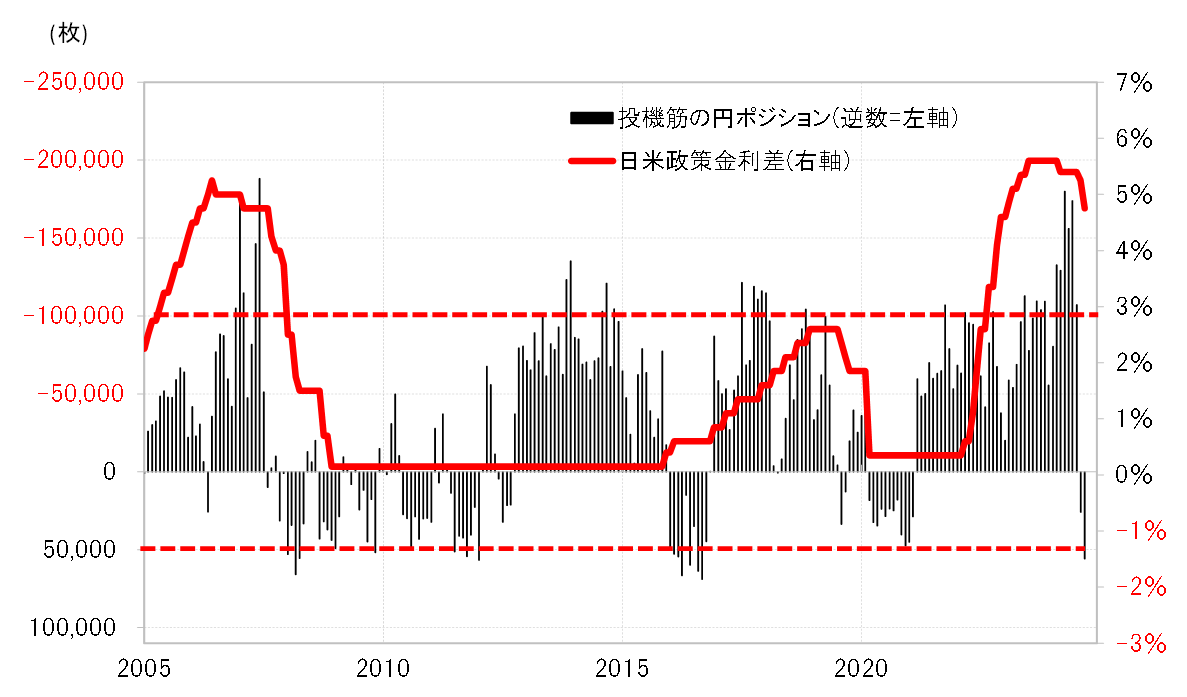

これまでにも円買い越しが5万枚以上に拡大した例はあったが、その多くは金利差円劣位が小幅に過ぎなかった。具体的には、日米政策金利差円劣位が1%未満のケースがほとんどで、金利差の観点から円買いはあまり不利ではなかった。これに対して、足下の日米政策金利差円劣位は、なお4%を大きく上回っている(図表1参照)。

今回、FOMCは0.5%の大幅利下げを決めたことにより、日米政策金利差円劣位は5%を大きく上回っていたところから5%未満に縮小した。それでも絶対的にはなお大幅な状況に変わりはなく、そのような中で円買い行き過ぎの修正が起こると、なお大幅な金利差円劣位から有利な円売りが勢い付き、予想以上の円急落をもたらした可能性はあっただろう。では、投機筋が円買い戦略から再び金利差の観点で有利な円売り戦略に転換する可能性はあるだろうか。

円買い戦略から円売り戦略に転換した2021年のケース

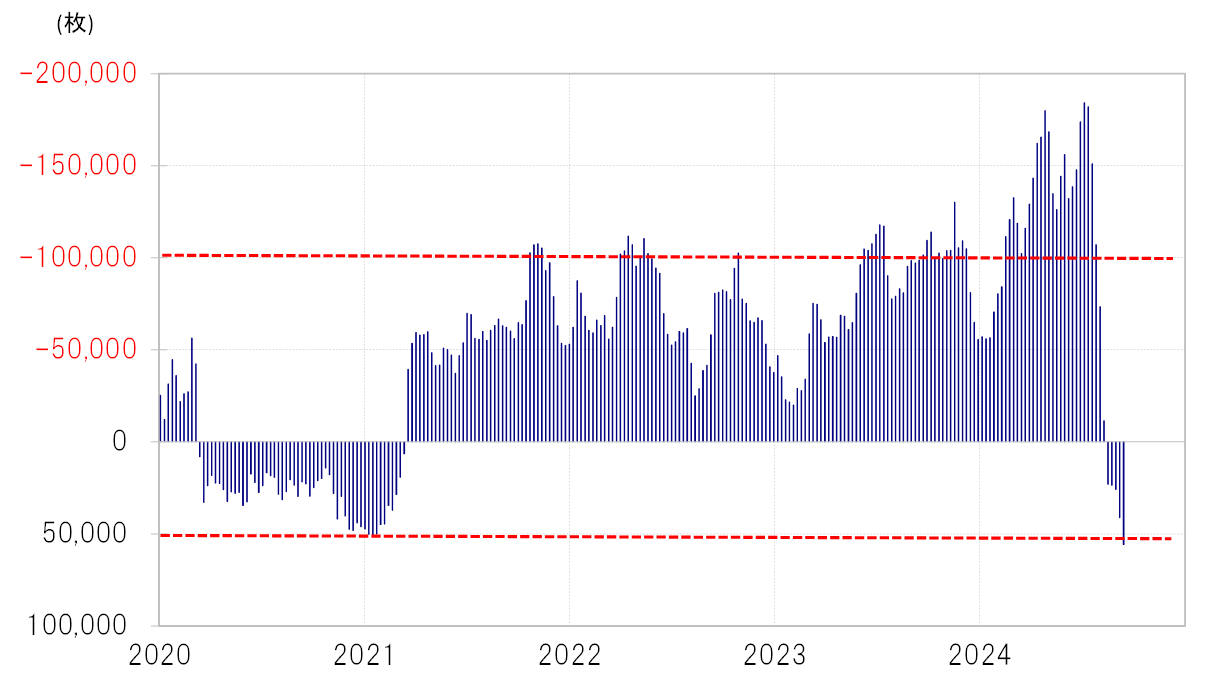

CFTC統計の投機筋の円買い越しが売り越しに転換した最近の例として2021年のケースがあった。投機筋は2020年から円買い越しが続いていたが、それを2021年3月頃から円売り越しに転換した(図表2参照)。まさに円買い戦略から円売り戦略に転換したケースだったが、その背景には何があったのか。

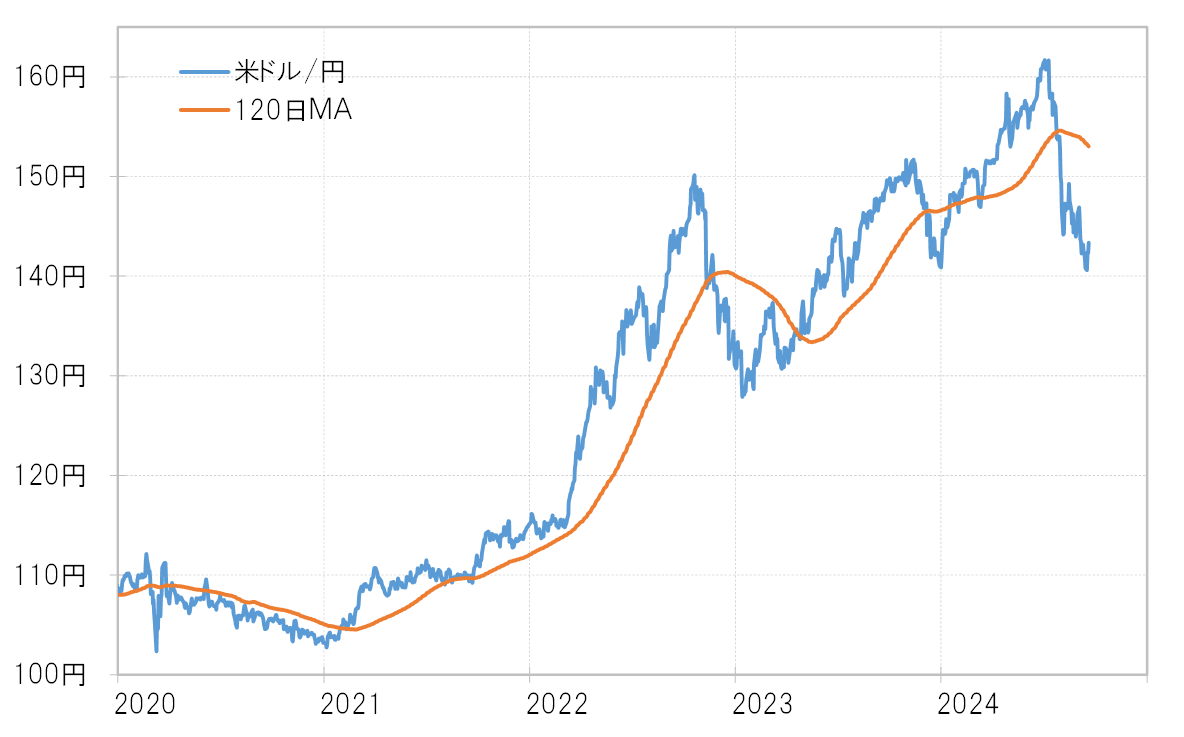

この2021年3月は、米ドル/円が120日MA(移動平均線)を上回ったタイミングでもあった(図表3参照)。代表的な投機筋であるヘッジファンドは、過去半年平均が売買転換の主な目安になってきたとされる。120日営業日はほぼ半年なので、それまで120日MAより米ドル安・円高で推移してきたことから円買い戦略を続けていたものの、2021年3月頃から120日MAより米ドル高・円安に転じたことから円売り戦略に転換したのだったのではないか。

今回の戦略転換も120日MAとの関係に注目

以上のように考えると、今回投機筋が円買い戦略から円売り戦略に転換する場合も、120日MAとの関係が1つ注目されそうだ。米ドル/円の120日MAは足下で153円程度なので、まだまだそれを大きく下回った状況にある。その意味では、投機筋が円買い戦略から再び円売り戦略に転換するまでには、まだまだほど遠い状況ということではないか。