2024年8月初旬には株価が大きく変動する場面がありました。投資をはじめたばかりの方は変動の大きさに驚いたり、怖くなったりした方もいたかもしれません。長期の資産形成では市場の波乱局面でも、投資を継続できるかどうかがカギになります。投資信託や株式をできるだけ長く保有し、頻繁に解約しないことが大切です。

ところが、現実にはこれがなかなか難しいもの。実際、8月上旬の株価急落時にはNISA口座で人気の投資信託も解約されました。そこで、改めて、自分が保有する投資信託のリスク(基準価額の変動幅)について押さえておきましょう。自分が保有する投資信託が過去どの程度の変動があったかを把握するためには、何を参考にしたら良いのでしょうか。

投資信託の「リスク」を把握するための2つのチェックポイント

(1)投資信託説明書(交付目論見書)

交付目論見書では以下の2つを見てみましょう。

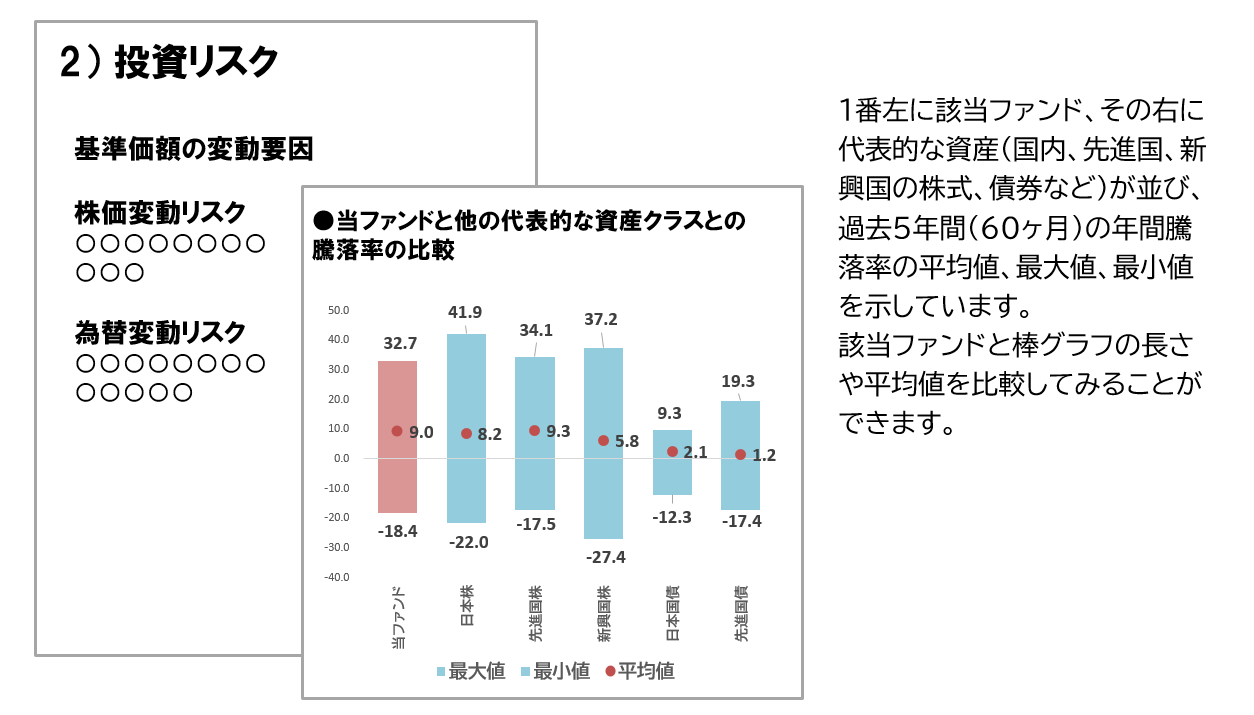

1つ目は、交付目論見書の「投資リスク」の項目にある「代表的な資産クラスとの騰落率の比較」です(図表1)。これは、1番左に該当ファンド、その右に代表的な資産クラスの指数「国内株、先進国株、新興国株、国内債券、先進国債券、新興国債券(※)」が並び、過去5年間(60ヶ月)の年間騰落率の平均値、最大値、最小値を棒グラフで示しています。

この棒グラフが縦に長いほど、最大値と最小値の値に差がある、つまり価格の変動が大きい(リスク大)ことを意味します。逆に棒グラフの長さが短いと価格変動が小さい(リスク小)ことになります。該当ファンド(1番左)を同じ資産クラスの棒グラフと比較してみましょう。

インデックスファンドの場合は、対応する資産クラスの指数と棒グラフの長さはほぼ同じになるはずです。アクティブファンドも対応する資産クラスの指数の棒グラフと比較してみましょう。アクティブファンドの場合には対応する資産クラスの棒グラフよりも長い(リスク大)商品もあれば、短い(リスク小)商品もあるはずです。理想は、対応する資産クラスの棒よりも「平均値」が上にあり、対応する資産クラスの棒よりも短い(リスク小)と良いでしょう。こちらの図表1は運用報告書にも記載されています。

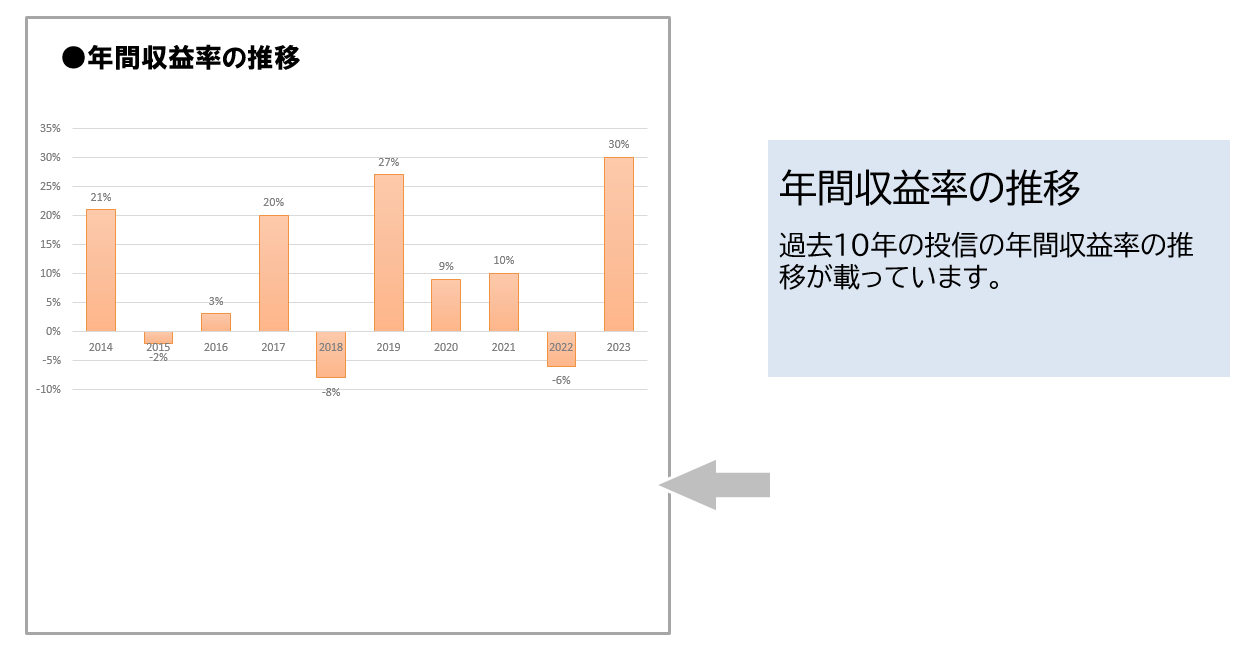

2つ目は交付目論見書の運用実績の項目に記載されている「年間収益率の推移」です。こちらは過去10年の投信の年間収益率(暦年ベース)の推移が載っています。

新規設定の投資信託は過去の実績がないため、グラフは空欄になります(インデックスファンドの場合は、設定前は対象とする指数の年間収益率を表示しています)。過去の値動きの大きさ、特にどのくらい下がったことがあるのか、確認しておきましょう。

投資を始めたばかりの頃は投資した資産がふえるイメージが大きいと思いますが、実際には下がることも当然あります。将来の収益率は不確実ですが、過去の値動きの大きさやどれくらい下がったか、は確認しておきたいところです。そういう意味では、運用実績のある商品から選択するのがベターでしょう。

(2)投資信託の評価会社のサイトを見る

その他、ウエルスアドバイザーなどの投資信託の評価会社のWebサイトや証券会社のファンド詳細画面等で、投資信託の過去のリスクやリターン、シャープ・レシオといった数値を確認することができます。

最後に、8月5日の急落時に各運用会社が受益者(投資信託の保有者)に対してリポートなどを出しています。基準価額の下落と対応について丁寧に説明したり、運用会社のトップがメッセージを発信したりするケースもあれば、「下落したのは以下の投信です」と通り一遍の説明と該当投信の一覧表だけ掲載するケースもありました。こうした機会に、保有する投信を運用する会社の対応なども、確認してみると良いかもしれません。

(※)日本株はTOPIX(東証株価指数)配当込み、先進国株はMSCIコクサイ・インデックス(配当込み)、新興国株はMSCIエマージング・マーケット・インデックス(配当込み)、日本国債はNOMURA-BPI(国債)、先進国債券はFTSE世界国債インデックス(除く日本)、新興国債券はJPモルガンGBI-EMグローバル・ダイバーシファイド