歴史的円安を引き起こした「犯人」とは?

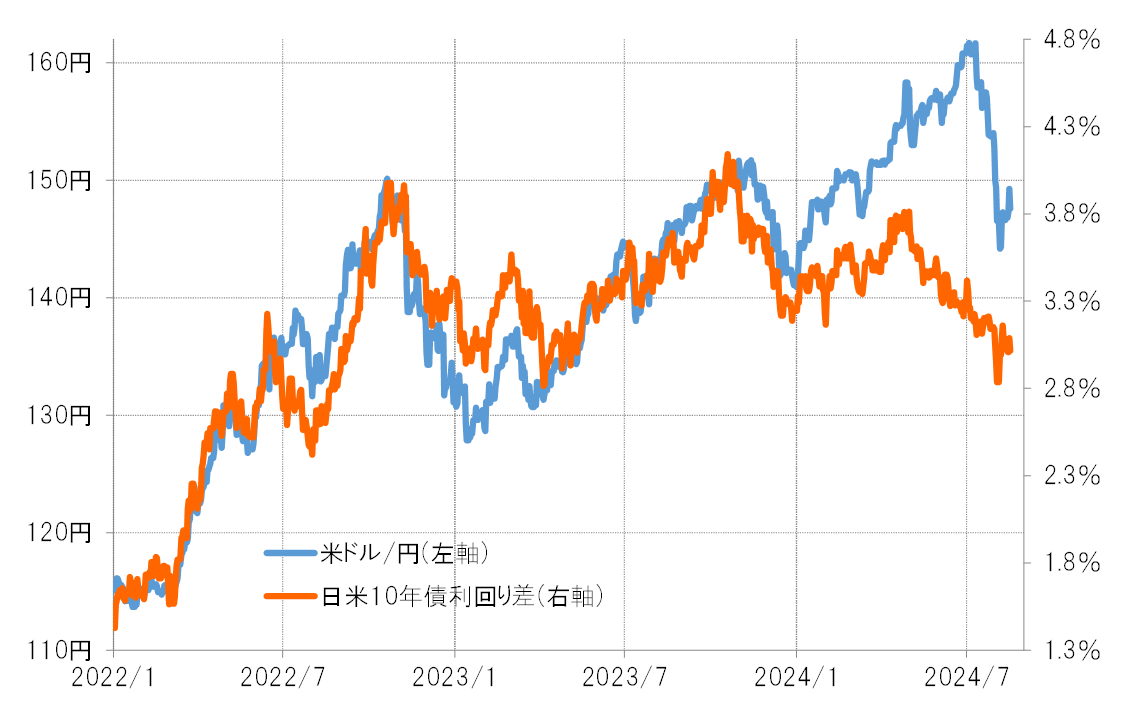

161円まで広がった米ドル高・円安は、日米金利差から大きくかい離が広がる中で起こったものだった。2024年に入ってからの日米10年債利回り差円劣位は、2022、2023年のピークを下回る程度の拡大にとどまっていたが、それを尻目に一段の米ドル高・円安が起こった(図表1参照)。

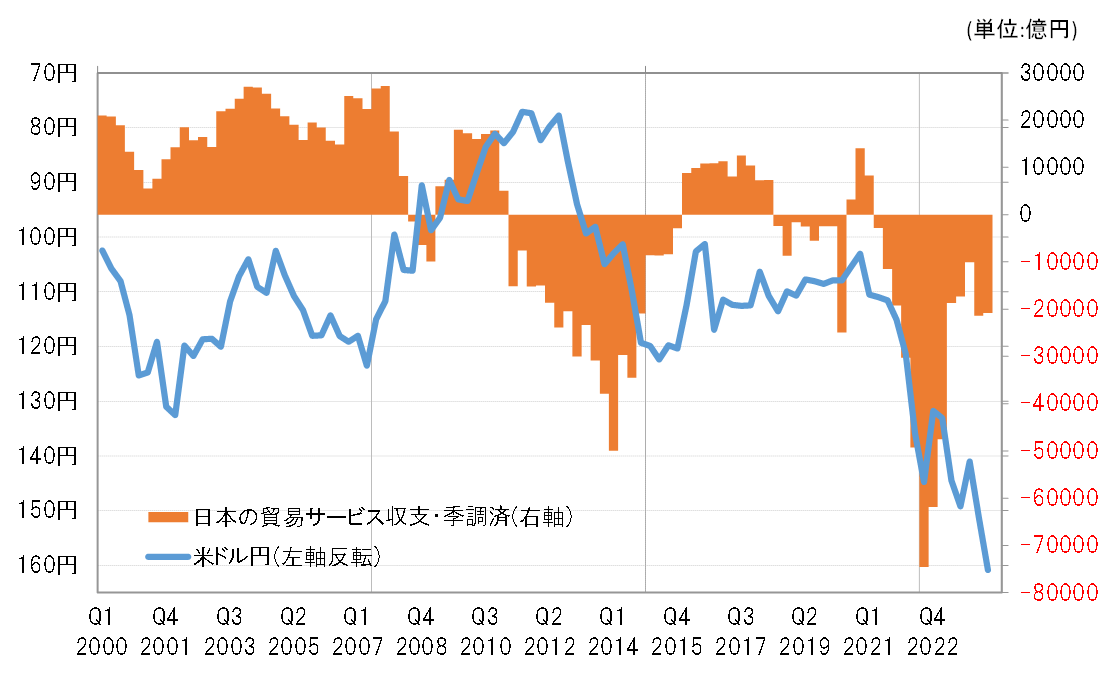

この金利差変化での説明が困難な円安は、日本の国際収支の変化が原因だったのか。日本の経常収支の中でも、貿易・サービス収支の赤字は2022年にかけて激増した。この主因は、世界的なインフレと原油価格の高騰を受けた輸入の急増だったが、円安でも輸出増加を通じて貿易黒字が増えにくくなったことや、いわゆるデジタル赤字など新たな赤字要因の出現という日本経済の構造変化の影響も注目された。

しかし、この貿易・サービス収支の赤字は、2022年後半をピークにその後は急縮小に向かった。この赤字の四半期ベースで見たピークは2022年第3四半期の7兆4000億円。それが2024年の第1、2四半期とも2兆円程度と、ピークからは3分の1以下に縮小した。その意味では、161円への歴史的円安は、貿易・サービス収支の赤字縮小を尻目に起こったものでもあった(図表2参照)。

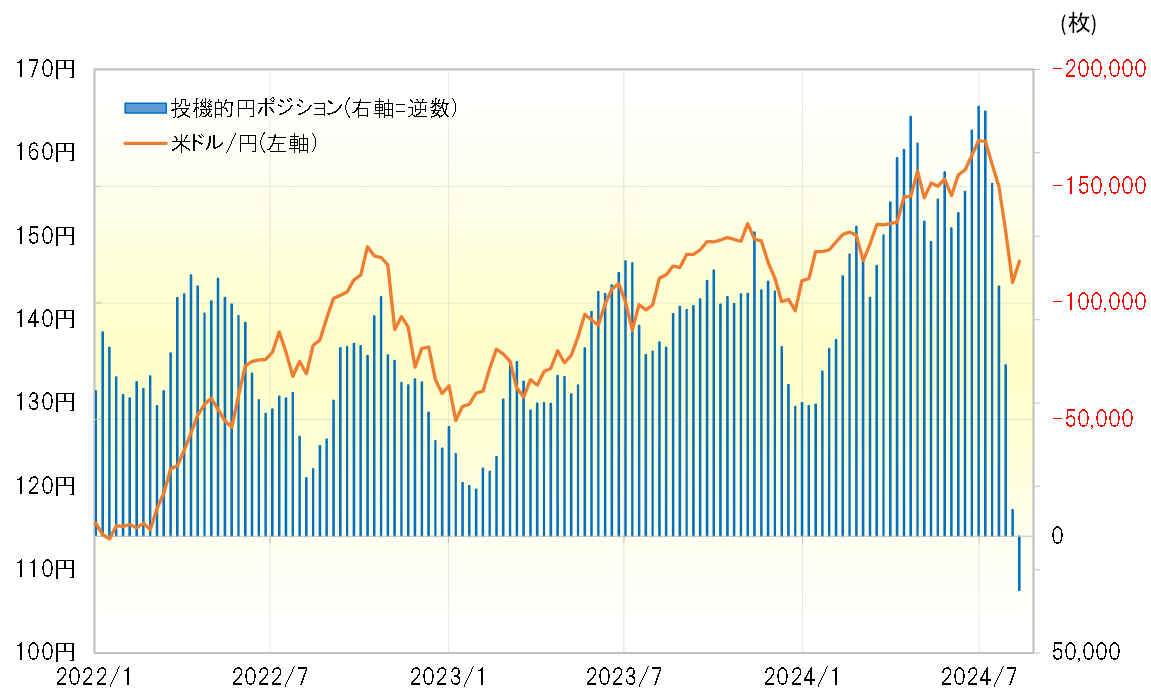

金利差でも国際収支でも説明が困難な161円までの歴史的円安を引き起こした「犯人」は誰だったのか。2024年に入ってから注目された変化の1つに、短期売買を行う投機筋の円売り急増があった。代表的な投機筋であるヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションの売り越し(米ドル買い越し)のピークは、2022年が11万枚、2023年が13万枚だったが、2024年に入ると間もなく、それらを大きく上回る動きとなった。そして米ドル高・円安が161円を記録した7月初めには、円売り越しは18.4万枚と、2007年6月に記録した過去最高(18.8万枚)とほぼ肩を並べるところまで拡大した(図表3参照)。

2024年に入ってから日米金利差円劣位のピークは、2022、2023年のピークを下回っていたにもかかわらず、なぜ投機筋の円売りは、過去2年を大きく上回る動きになったのか。

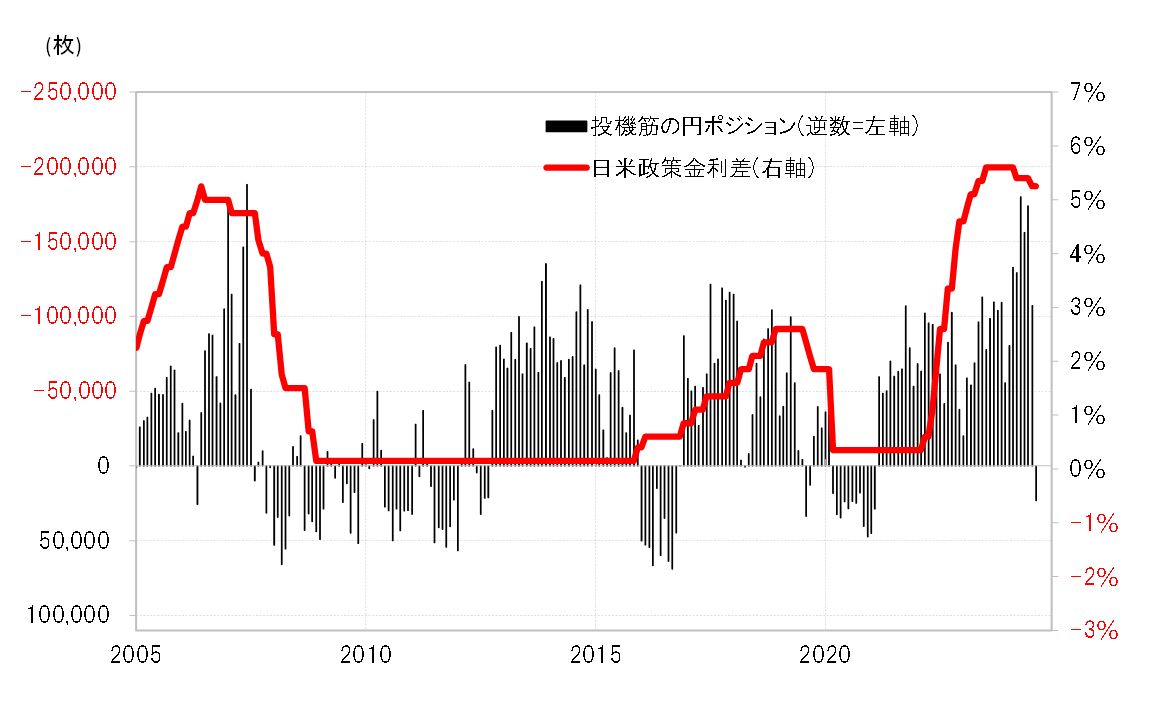

CFTC統計の投機筋の円売り越しが過去最高規模に拡大した2007年とこの2024年は、日米政策金利差円劣位が5%程度と大幅な状況が長期化した点が共通していた(図表4参照)。

大幅な金利差円劣位の長期化は、短期売買を行う投機筋からすると円買いが厳しい一方で、円売りには圧倒的に有利な条件だった。条件が微妙な中では一方的な現象にはならないが、圧倒的な条件の中では一方的な現象が起こる可能性が高まる。

大幅な金利差円劣位の長期化という円売りにとって圧倒的に有利な条件の中で、投機筋が一方的に円売りに動く、つまり「円売りバブル」が発生したのが2007年と、この2024年だった可能性がある。そしてそうした中で、金利差でも国際収支要因でも説明が困難な、161円という歴史的円安が起こったということではないか(後編に続く)。