100年以上の歴史を誇る食品ブランドが群雄割拠

米国では新たな産業や企業が次々に生まれ、新陳代謝を繰り返して経済のダイナミズムを維持しているイメージですが、もちろん新旧が簡単に入れ替わるわけではありません。それどころか創業100年超の老舗企業はかなり多いようです。

特に今回解説する食品セクターでは、長い歴史を持つ企業やブランドが目立ちます。米国の代表的な株価指数であるS&P500の構成銘柄は11のセクターに分類されており、食品・飲料は生活必需品セクターに組み込まれています。生活必需品セクターを構成する38銘柄のうち食品・飲料銘柄の創業年(前身企業の創業年を含む)をみると、コカコーラ[KO]が1886年、ペプシコ[PEP]が1902年です。

スナックやシリアルが有名なゼネラル・ミルズ[GIS]は創業が1866年、チーズ製品とケチャップで知られるクラフト・ハインツ[KHC]は統合前のハインツが1869年、チョコレートのハーシー[HSY]が1894年です。

この他にも加工食品のキャンベル・スープ[CPB]の創業が1869年、調味料のマコーミック[MKC]が1889年、ランチョンミートの缶詰で知られるホーメル・フーズ[HRL]が1891年といずれも19世紀です。食肉のタイソン・フーズ[TSN]は1935年の創業で2025年に90周年を迎えますが、こうして並べるとまるで「新参者」のようです。

人は食に関して保守的と言われます。子どもの頃に使った調味料を大人になったときに食卓に並べ、子どもの頃に食べたおやつを大人になったときに自分の子どもに買い与える。何代も続くこうした営みが歴史あるブランドを生み出しているのかもしれません。

もちろん大前提となるのは品質と安全性です。厳しい競争という淘汰の波に洗われ、歳月に磨かれた製品やブランドだけが19世紀から今に至るまで消費者の信頼を得ているのだと思います。今回はこのような歴史あるブランドを擁する銘柄を中心に米国の食品メーカーの一部を紹介します。

消費者の厚い信頼の元、順調な業績を見せる米国の食品セクター5選

モンデリーズ・インターナショナル[MDLZ]、菓子業界のガリバー

モンデリーズ・インターナショナルは多彩なブランドを持つ食品メーカーです。ブランドごとに独自の歴史がありますが、企業としての前身は1909年に創業したクラフト・フーズと言えるのかもしれません。

クラフト・フーズは2012年に分割し、クラフト・フーズ・グループがスピンオフしました(2015年にハインツと合併し、クラフト・ハインツになります)。残存企業がモンデリーズ・インターナショナルという社名に変更したのです。

モンデリーズ・インターナショナルは菓子事業に強みを持ちます。セグメントはビスケット・焼き菓子、チョコレート、ガム・キャンディー、チーズ・食料雑貨、飲料です。

ビスケット・焼き菓子部門では、ナビスコをはじめ、オレオ、リッツなど日本でも知名度の高い製品やブランドを持ちます。2023年12月期の売上高は176億2900万ドル(約2兆7854億円)で、売上高全体の48.9%を占めています。

チョコレート部門は英国生まれのキャドバリー、三角形チョコレートバーが特徴的なトブラローネ、そしてミルカなどのブランドがあります。このうちキャドバリーが誕生したのは1824年で、2024年で200周年を迎えます。チョコレート部門の売上高は106億1900万ドル、売上比率は29.5%です。

ガム・キャンディー部門ではキャンディーのホールズやガムのクロレッツがよく知られています。同部門の売上高は44億2600万ドル、売上比率は12.3%です。

食品のうち菓子類で売上高を伸ばすのは大変なようです。消費者の目線でも毎日の食材に費やす金額と菓子に費やす金額を比べると一目瞭然です。日本でも大手のカルビー(2229)の2023年3月期の売上高が約2793億円、森永製菓(2201)が約1944億円と知名度の割に少ない印象です。日本ハム(2282)は1兆2598億円に上り、カルビーの4.5倍の規模です。

翻ってモンデリーズ・インターナショナルは菓子3部門の合計が326億7400万ドル(約5兆1298億円)と驚異的な水準です。強力なブランドを擁し、世界150ヶ国超で事業を展開する強みが圧倒的な規模に繋がっているようです。

菓子以外ではチーズ・食料雑貨部門の売上高が21億5700万ドル、売上比率が6.0%。チーズクリームの「フィラデルフィア」に加え、クラフト・フーズ時代から続く製品群を持ちます。飲料部門は売上高が11億8500万ドル、売上比率が3.3%です。

モンデリーズ・インターナショナルは企業合併・買収(M&A)にも積極的で、2022年にはギリシャの食品会社チピタを買収しました。一方で、2023年には先進国のガム事業をオランダ企業に売却しています。

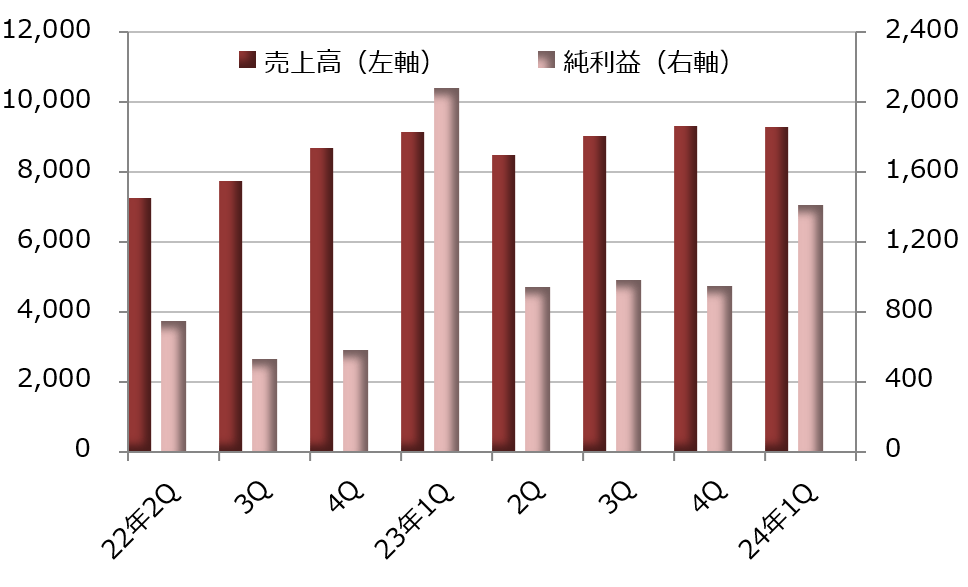

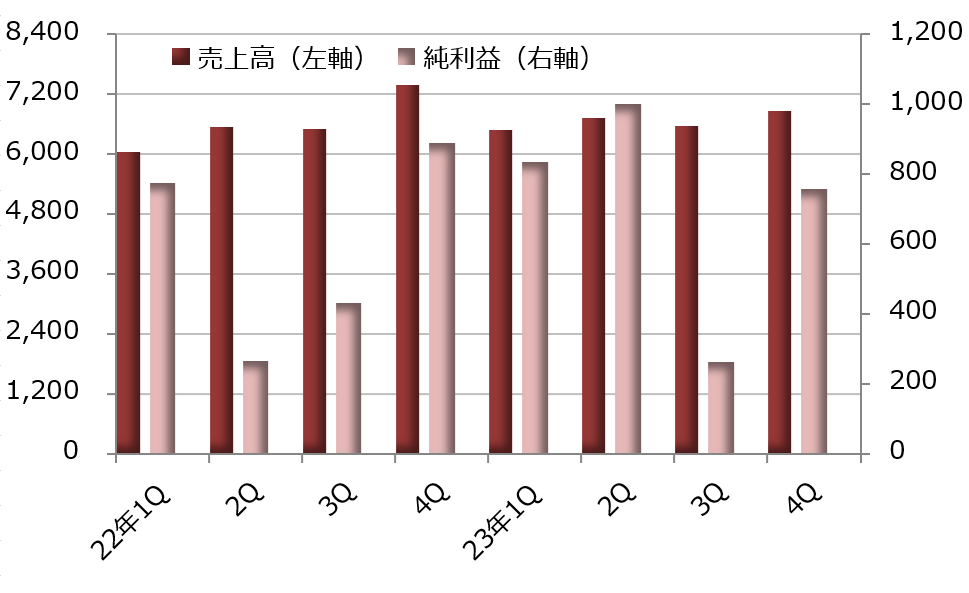

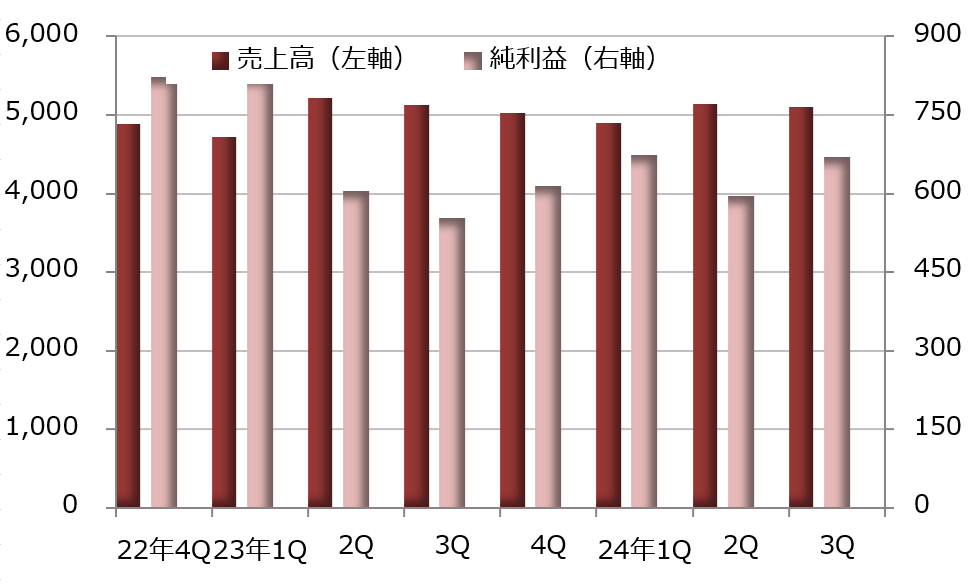

※ 期末は12月

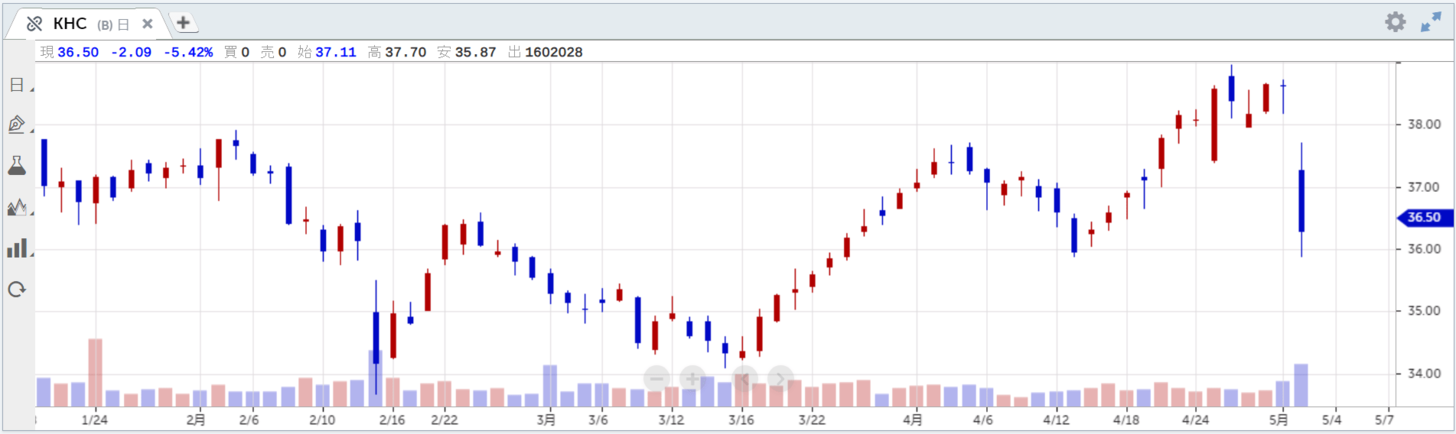

クラフト・ハインツ[KHC]、ケチャップとチーズに強み

クラフト・ハインツは前述のように現在のモンデリーズ・インターナショナルから2012年にスピンオフしたクラフト・フーズ・グループとハインツが合併し、2015年に誕生します。ハインツの歴史は古く、前身企業の創業は1869年です。代名詞とも言えるトマトケチャップは1876年に生産を始めています。

現在の事業はハインツが源流の調味料やソース、そしてクラフトが持ち寄ったチーズ・乳製品や冷凍食品が柱になっています。

2023年12月期の事業別売上高は調味料・ソース部門が89億3400万ドルで、売上高全体の33.5%を占めています。ブランドはもちろんハインツが中心で、トマトケチャップをはじめ、マスタード、バーベキューソース、バーガーソースなどが主力製品です。

それに次ぐ規模を持つのがチーズ・乳製品部門で売上高が38億5700万ドル、売上比率が14.5%です。クラフトやベルビータ、フィラデルフィアといったブランドで製品を販売しています。

常温保存食品部門は売上高が30億1400万ドル、売上比率が11.3%です。冷凍食品は売上高が29億1000万ドル、売上比率が10.9%。冷凍食品では冷凍ポテトの「オレアイダ」が主力で、昭和世代では独特のサウンドロゴを覚えている方もいらっしゃるかもしれません。ちなみに「オレアイダ」はオレゴン州にあった工場で、アイダホ州から調達したジャガイモを加工していたためにつけたブランド名だそうです。

この他では食肉・海産物部門の売上高が24億5600万ドル、売上比率が9.2%です。食肉加工を手掛ける子会社のオスカー・マイヤーが中心で、ブランドも同じです。

※ 期末は12月

モンスター・ビバレッジ[MNST]、ブランド力で若者に人気

モンスター・ビバレッジはエナジードリンクの生産・販売を手掛けています。主力製品は「モンスターエナジー」で、ベーシックなデザインの製品は黒い缶に植物の根を連想させるような怪しい「m」の黄緑色のロゴがあしらわれています。また、「MONSTER」のデザインもややおどろおどろしいイメージです。

爽快感のあるテイストに加え、カフェインを多く含むため眠気覚ましに摂取する人も多く、特に若い層に支持されているようです。セグメントは、エナジードリンク、戦略ブランド、アルコール、その他の4つに分かれていますが、エナジードリンクが売上高の92%を占めています(2023年12月期)。

モンスターエナジーが米国で発売されたのは2002年です。それから20数年が過ぎ、今では158ヶ国・地域で販売されています。売上高と利益は右肩上がりで、特に売上高は2001年以来、23年連続で前年実績を上回っています。

ブランド力やファッション性などは高く評価されてきましたが、業容の急拡大にはコカコーラが大きな役割を果たしたようです。両社は2014年に資本・業務提携に乗り出すと発表し、コカコーラがモンスター・ビバレッジの発行済み株式の16.7%を取得しています。

資本・業務提携を通じてコカコーラが持つボトリングのネットワークを活用したことが急成長に繋がったようです。今ではコカコーラの持ち株比率は19%を超えており、もちろん筆頭株主です。

モンスター・ビバレッジは、広告戦略も独特です。若者というコアターゲットに訴求するためにスケボーやBMXといったアクションスポーツの国際競技会「エックスゲームズ」をサポートしています。

また、自動車レースの最高峰「F1」では、F1チームの「メルセデス」のスポンサーとして長期にわたりサポートし、「メルセデス」はチームとしての年間王者に何度も輝いています。ただ、エナジードリンクの世界最大手レッドブルもF1に参戦しており、エナジードリンクの争いはF1の舞台にも持ち込まれていると言えそうです。

しかも最近は本田技研工業(ホンダ)(7267)からエンジンの提供を受ける「レッドブル・レーシング」が好調で、2022年、2023年と2年連続で年間王者に輝きました。モンスター・ビバレッジが支援する「メルセデス」は2022年が3位、2023年が2位と善戦しましたが、F1でもレッドブルの後塵を拝する結果に終わっています。

契約のタイミングもあるとは思いますが、モンスター・ビバレッジは2024年のシーズンから支援するチームをF1の名門「マクラーレン」に鞍替えし、王者のレッドブルを追走しています。

※ 期末は12月

ゼネラル・ミルズ[GIS]、食品メーカーとして150年超の歴史

ゼネラル・ミルズは150年超の歴史を持つ食品メーカーです。お菓子やシリアル、冷凍食品、パン、ヨーグルト、アイスクリームなどの開発、生産、販売を手掛けています。

北米を中心に100ヶ国以上で製品を販売しています。高級アイスクリームの「ハーゲンダッツ」や冷凍野菜の「グリーンジャイアント」など国際的にも知名度が高いブランドを持ちます。

製品別ではクッキーや栄養バーなどを含むスナック部門の2023年5月期の売上高が44億3200万ドルで、全体の22.1%を占めています。シリアルは32億1000万ドルで、売上比率は16.0%です。ピザ、スープ、サイドディッシュなどを含むコンビニエントミール部門は売上高が29億6200万ドル、売上比率が14.7%。急成長中のペットフード部門は売上高が24億7600万ドルで、売上比率が12.3%です。

この他にもパン生地やヨーグルトなどの部門があり、売上比率はそれぞれ10.1%、7.3%です。高級アイスクリーム部門は売上高が7億400万ドルで、売上比率は3.5%にとどまっています。

実は「ハーゲンダッツ」の米国・カナダ事業はスイスの食品大手ネスレに売却しており、ゼネラル・ミルズにとってのハーゲンダッツ事業は日本での合弁会社など海外が中心となっているためです。日本法人のハーゲンダッツジャパンにはゼネラル・ミルズがオランダの子会社を通じて50%、サントリーホールディングスが40%、タカナシ乳業が10%を出資しています。

ネスレとは提携関係にあり、北米地域を除くシリアル事業は折半出資の合弁会社シリアル・パートナーズ・ワールドワイド(CPW)を通じて展開しています。2003年以来、すべての製品で精白前の全粒穀物を主原料に使う健康志向が特色を生み出しています。世界全体で15の工場を持ち、130ヶ国・地域で製品を販売しています。

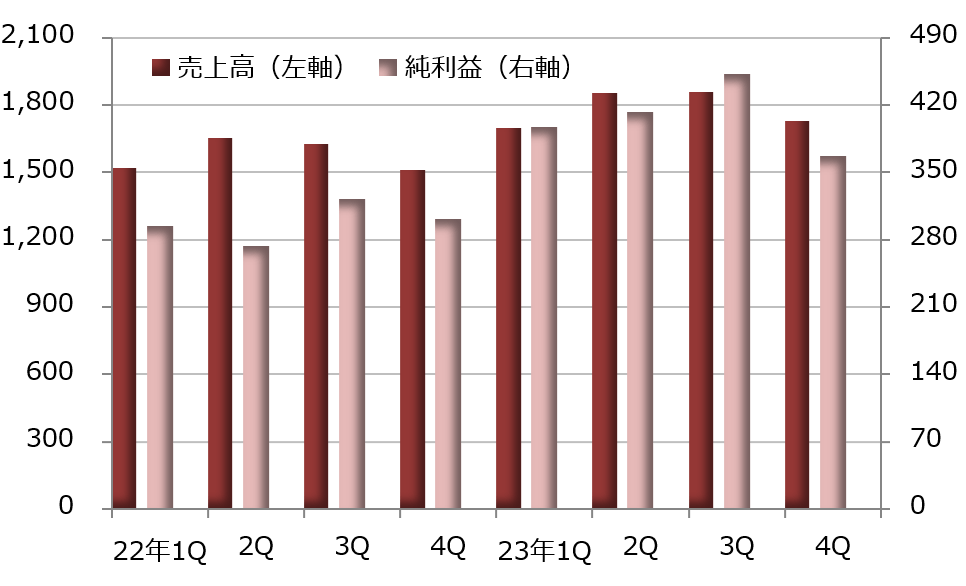

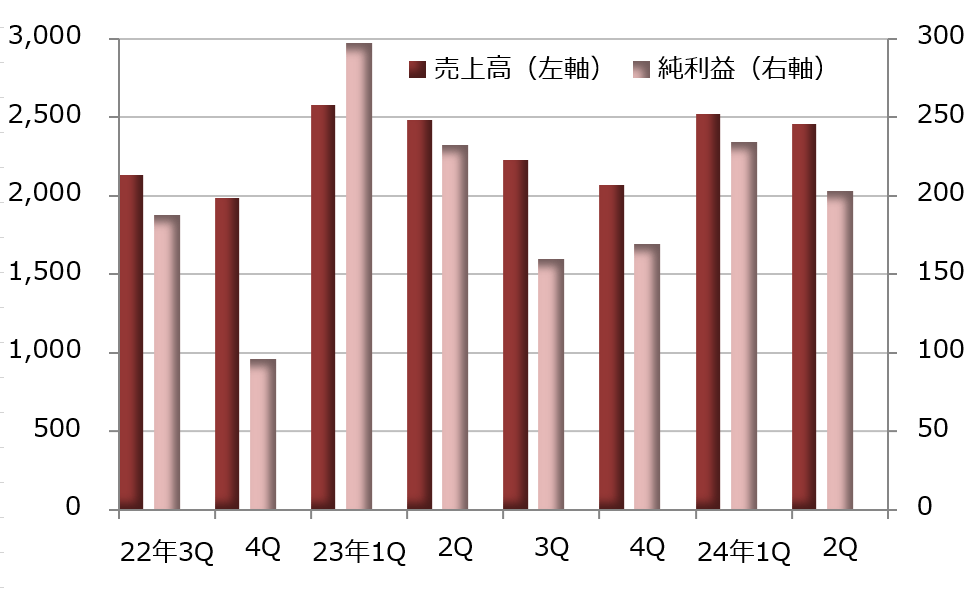

※ 期末は5月

キャンベル・スープ[CPB]、19世紀末に凝縮トマトスープを発売

キャンベル・スープの創業は1869年で、やはり150年以上の歴史があります。19世紀末には缶入りの凝縮トマトスープを発売しており、現在に至る缶入りスープの礎を築いています。

現在の事業は食事・飲料部門とスナック部門に分かれています。食事・飲料部門の主要製品は、「キャンベル」ブランドの濃縮スープやトマトジュース、「スワンソン」「パシフィック・フーズ」のブイヨン、「プレゴ」のパスタソース、「V8」のジュースなどです。2023年の売上高は49億700万ドル、売上比率は52.4%です。

スナック部門は、「ペパリッジファーム」ブランドのクッキーやクラッカー、「スナックファクトリー」のプレッツェル、「ケープコッド」「ケトルブランド」のポテトチップス、「ポップシークレット」のポップコーンなどが主力製品です。スナック部門の売上高は44億5000万ドル、売上比率は47.6%です。

有力なブランドや製品の買収には積極的で、2024年3月には食品メーカーのソボス・ブランズの買収を完了しました。買収額は約27億ドル。ソボス・ブランズはパスタソース、ドライパスタ、スープ、冷凍ピザ、ヨーグルトなどを生産しており、食事・飲料部門に組み込んで増強を図る計画のようです。

※ 期末は7月