120日MAという売買転換点

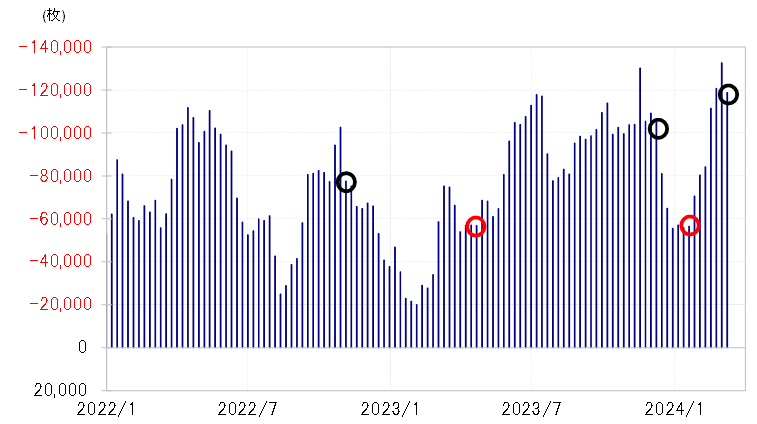

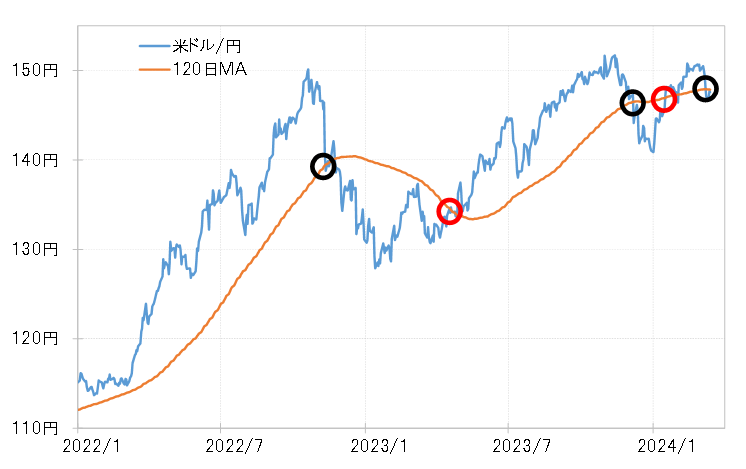

ヘッジファンドなどの取引を反映しているCFTC(米商品先物取引委員会)統計の円ポジション(対米ドル)に、米ドル/円が120日MAを米ドル安方向にブレークしたタイミングに黒丸印、そして米ドル高方向にブレークしたタイミングには赤丸印をつけてみた(図表1参照)。これを見ると、黒丸印が米ドル買い・円売りの縮小(米ドル売り・円買い)加速の、そして赤丸印が逆に米ドル買い・円売り拡大加速のそれぞれタイミングとほぼ一致していたことが分かるだろう。

かねてより、120日MAはヘッジファンドの売買転換の1つの目安になってきたとの見方があった。実際に、この間の120日MAブレークのタイミングが、上述のように投機的米ドル/円ポジションの転換とほぼ重なっていたことが確認されたことで、先週からの米ドル売り・円買いがまだ続くのか、それとも再び米ドル買い・円売りの流れに戻るかを考える上で1つの目安になりそうだ(図表2参照)。

円売り越しは縮小傾向

CFTC統計の投機筋の円売り越し(米ドル買い越し)は、2月末には13万枚以上に拡大し、2023年のピークを更新した。過去の実績で見ると、かなり米ドル買い・円売りの「行き過ぎ」懸念が強くなっていた可能性があった。この円売り越しは、3月5日時点では11万枚に縮小した。その上で、今週にかけて米ドル安・円高が一時146円半ばまで進んだことによりさらに縮小した可能性もあるだろう。

ただ、3月12日に発表された米2月CPI(消費者物価指数)が予想より強い結果だったことなどから、米金利上昇に連れた形で米ドル/円も一時は148円台まで反発した。では、先週からの米ドル売り・円買いは、再び米ドル買い・円売りに戻ることになるだろうか。

ヘッジファンドなどの売買転換点とある程度一致してきた120日MAは、足元で147.8円程度。その意味では、この120日MAを大きく上回ってくるようなら再び米ドル買いの流れに戻る可能性が高まりそうだ。一方で、120日MAを下回った水準で米ドル/円が推移しているようなら、大きく米ドル買い・円売りに傾斜したポジションを手仕舞う米ドル売り・円買いが基本的に続く可能性が高いのではないか。