日経平均はバブル時の史上最高値を更新する勢い

日経平均は先週、1989年12月につけたバブル時の史上最高値(38,915円)水準まで上昇しました。ここまでくれば、最高値を更新するかしないかはあまり意味がなく、未知の世界に突入する株式市場にどのように相場観を変化させていくかが重要だと感じます。ただ、その前に考えないといけない重要なことがあります。

1997年の山一證券の自主廃業、2000年のITバブル崩壊や同年4月に発表された日経平均採用銘柄の大量入れ替え、2001年の米国同時多発テロ、2003年のソニーショックやりそな銀行の実質国有化、2007年のサブプライムローン問題や2008年の金融危機、2011年に発生した東日本大震災、2013年頃から始まったアベノミクス相場、2015年のチャイナショック、2016年には英国のEU離脱決定、2017年のトランプ米大統領の就任、2020年の新型コロナショックなど、振り返ると様々なことがありました。

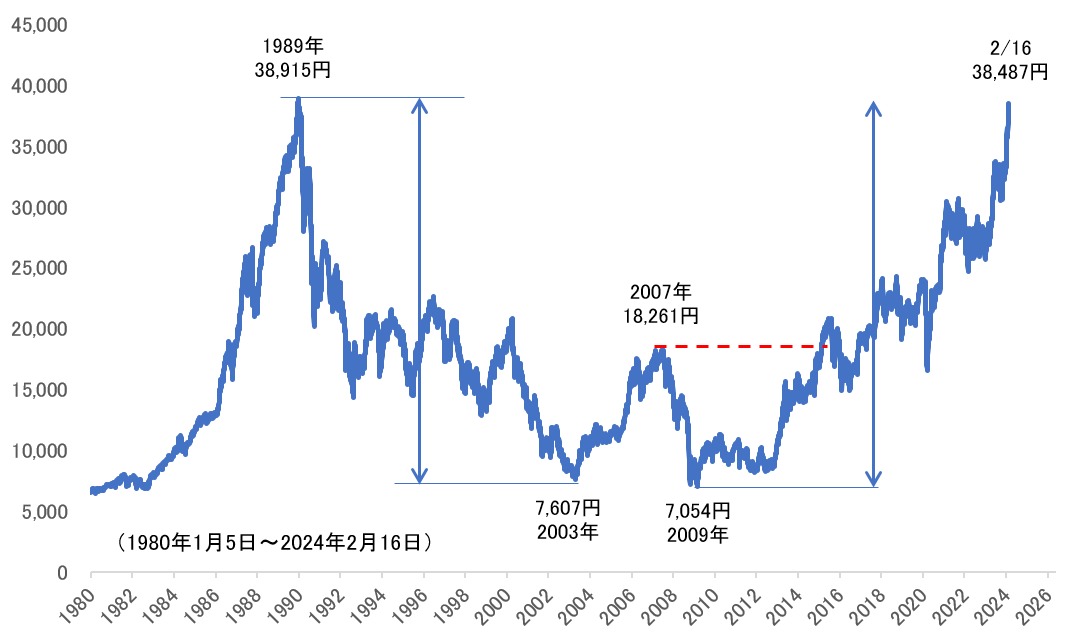

私が「日経平均はバブル崩壊後の最悪期を脱した」と最初に感じたのは、2003年安値7,607円から2007年高値18,261円に至る上昇幅が、バブル崩壊後に何度か生じた上昇幅を上回った瞬間でした。

一方で、2007年高値からは2008年の金融危機を通じて信じられないほどの急落を強いられました。金融危機の影響が長きにわたって続く中、2011年3月に東日本大震災が発生しました。2012年は政治が動きました。

与党に復帰した自民党政権下、アベノミクス相場では日経平均は2015年2月に2007年高値を超え、バブル崩壊後の下落波動で上値が初めて切り上がったことが確認できたわけです。私の中では、「日経平均が上げ相場に転じたことを確信した」局面でした。

それ以降、バブル崩壊後の長い調整は2007年高値を時間軸の中心として左右対称の波動を描くものと想定し、現在に至っているわけです。実際、38,000円台に乗せる時代になり、改めて2007年高値を時間軸の中心とした考え方は、以下となります。

今後の相場観はどう移り変わるか。2007年高値を時間軸の中心とした考え方

1989年12月高値から2007年高値までに要した期間は、月足のローソク足で見ると「207」ヶ月です。その2007年高値から次の「207」ヶ月目となるのが、2024年の4月にあたります。つまり、時間軸からは2024年4月までには上げ相場は一旦終了するというシナリオが浮上します。

時間軸と同様、縦軸の水準を予想する「背反値(はいはんち)」という考え方があります。背反値とは、以前の下げ相場の下げ幅を上げ相場の上げ幅に対等させる考え方です。

例えば、下記図表の日足の終値ベースで、1989年12月高値38,915円から2003年4月安値7,607円までの下げ幅は31,308円です。2009年3月安値7,054円から同値幅の31,308円を上げ幅として試算した38,362円処が上値(縦軸)の限界になり得るわけです。しかし、この見方はおそらく外れるでしょう。

主流はバブル時高値を超え、さらに上値は拡大するという見方でしょう。ただ、ここで言いたいのは、さらに上値が拡大するのは長期波動の将来的な見通しであり、2025年や2026年という短中期的な波動は調整に転じる可能性が高いと考える必要もあります。

今、重要なことは、「これまでどこを起点にどれだけ上げてきたのか?」ということを冷静に振り返り、考えることです。