雪解けの兆しを見せ始めた米国IPO市場

米国市場では2020~2021年に新規株式公開(IPO)が活発化しました。特別買収目的会社(SPAC)を通じた赤字の新興テック企業の上場も相次ぎ、バブルの様相を見せましたが、2022年には金融引き締めや景気低迷を背景に市場は一変します。IPO計画が凍りつき、上場が見込まれていた新興テック企業の一角は冬眠に入ったように鳴りを潜めてしまいました。

ようやく雪解けの兆しが出始めたのは2023年に入ってからです。米国の金融引き締めサイクルが終盤に差し掛かっているとの見方も強まり、一定の規模を持つIPOが散発的に始まりました。

ただ、金融政策が完全に落ち着いたとは言い難い中、比較的規模の大きなIPOを実行したのは地に足が着いたビジネスモデルを持つ企業だったようです。バブルの後だけに赤字の新興テック企業にとってはIPOのハードルが高かったようで、IPOに踏み切った銘柄はいずれも収益基盤がしっかりしている企業という印象です。

堅実な収益基盤で事業を推進する有望IPO銘柄5選

アーム・ホールディングス[ARM]、低消費電力という普遍的な価値

2023年の米国市場でのIPOで最も注目を集めたのが半導体の設計を手掛ける英アーム・ホールディングスです。2016年にソフトバンクグループ(9984)が約310億ドルという大枚をはたいて買収し、その後エヌビディア[NVDA]への売却も計画されましたが実現せず、ナスダック市場に米国預託証券(ADR)を上場するという出口となりました。

ナスダック市場への上場は2023年9月です。公開価格は仮条件47~51ドルの上限に当たる51ドルでした。公開価格に基づく時価総額は約540億ドルで、IPO銘柄では2021年11月にナスダック市場に上場した電気自動車(EV)メーカーのリビアン・オートモーティブ・インク[RIVN]以来の規模になりました。初値は56.1ドルでした。

アーム・ホールディングスは半導体の基本設計を手掛け、半導体を開発する事業者に回路設計図を提供しています。特に低消費電力のプロセッサー設計に強みを持ち、スマートフォンなどモバイル機器用の中央演算処理装置(CPU)向けの基本設計で大きな市場シェアを握っています。

モバイル機器用の半導体の開発を手掛けるアップル[AAPL]やクアルコム[QCOM]、サムスン電子などの主要メーカーは軒並み顧客で、アドバンスト・マイクロ・デバイシズ[AMD]やエヌビディアなどにも基本設計を提供しています。

売上高は新たに設計を提供した時に受け取るライセンス収入と半導体が売れるごとに得られるロイヤルティー収入の2本立てです。顧客の半導体メーカーはアーム・ホールディングスにライセンス料を支払う見返りに回路設計図を提供され、それを元に半導体を開発することができます。

ロイヤルティーは、顧客が製造する1つひとつの半導体チップが課金対象です。半導体チップの平均販売価格を基準にロイヤルティーの額を決めるのですが、アーム・ホールディングスの技術を使う割合に応じて金額が上下する仕組みです。

アーム・ホールディングスはスマートフォン市場の急拡大の恩恵を受けて成長を遂げてきましたが、世界のスマートフォン市場はここ数年、伸び悩んでいます。ただ、最近ではデータセンター向けのCPUに力点を置くなど多角化も推進しています。また、エヌビディアがアーム・ホールディングスの基本設計を使ってパソコン用のCPUを開発し、インテル[INTC]の牙城を崩そうと目論むといった動きも出ています。

さらに生成人工知能(AI)や自動運転技術といったテクノロジーの進化には高性能な半導体が不可欠で、アーム・ホールディングスはこのような分野に重点を置く方針を示しています。いずれにしろ低消費電力の半導体設計はあらゆる分野に必須の普遍的な技術と言えそうです。

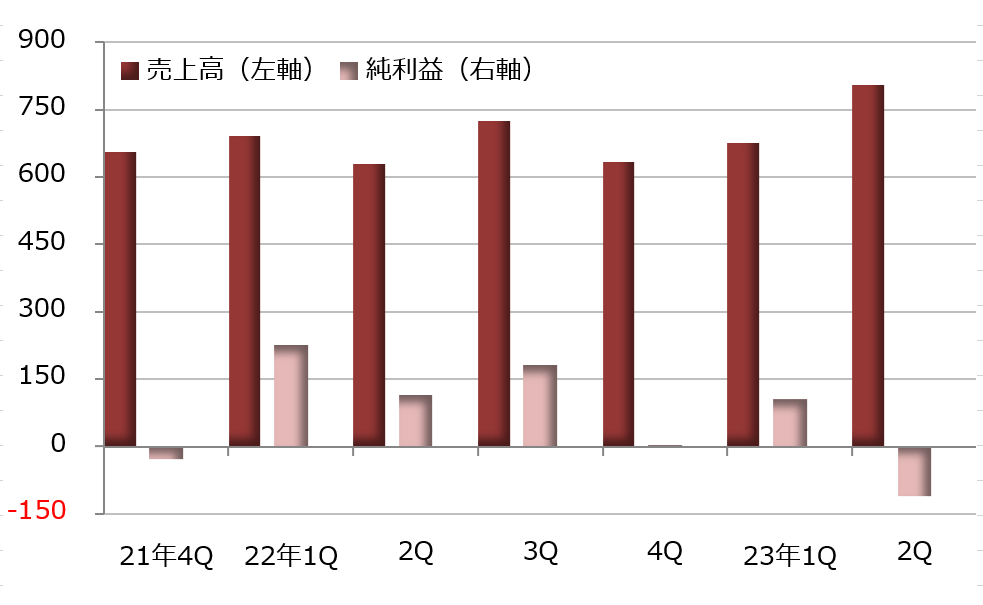

※ 期末は3月

ネクストラッカー[NXT]、追尾型太陽光発電システム大手

太陽光発電の追尾型システムを開発・生産するネクストラッカーは2023年2月にナスダック市場に上場しました。公開価格は仮条件の20~23ドルを上回る24ドル、初値は30.31ドルでした。

太陽光発電の追尾型システムは、太陽光発電の効率を大幅に改善する仕組みです。太陽光パネルを載せる可動式の架台や制御装置、ソフトウエアなどを組み合わせて運用します。太陽の動きに合わせて太陽電池パネルを最適な方位に動かす仕組みで、常に太陽光の入射角に対してパネルの角度を直角に近づけ、地上に降り注ぐ太陽エネルギーをなるべく多く受け止めます。

追尾型システムには主に、東西に動いて太陽光の入射角を直角に近づける単軸型と季節も考慮して東西南北に動く2軸型があり、ネクストラッカーは単軸型システムに強みを持っています。2015~2022年まで8年連続で出荷数の世界最大手となっています。

ネクストラッカーの主力製品は「NXホライゾン」で、世界で最も売れている太陽光発電の追尾型システムだそうです。ハードウエアとソフトウエアを組み合わせたシステムで、据え付けが難しくなく、耐久性が高いのが特徴です。発電設備のコストパフォーマンスの測定には、建設などの初期費用から運転・維持費、数十年後の廃棄費用までをひっくるめてコストを算出し、それを総発電量で割って1キロワット時(kWh)当たりの費用を計算する均等化発電原価(LCOE)という指標が使われますが、「NXホライゾン」はLCOEも優れているそうです。

「NXホライゾン」には追尾システムの適正化と制御を司るソフトウエア「トゥルーキャプチャー」が使われています。高性能センサー、天気予想、機械学習技術を組み合わせ、装置と連動させて太陽光発電の最大化を目指します。

このようなプロダクトを購入する顧客は30ヶ国以上に点在し、その数は200を超えています。主要顧客はメガソーラーの運営企業や所有者ですが、設計・調達・施工(EPC)を一手に引き受ける事業者が直接の顧客になるケースもあります。

業績は堅調で、2023年7~9月期の売上高は前年同期比22.7%増の5億7300万ドル、営業利益が2.4倍の9400万ドル、純利益が3900万ドル(再編のため前年同期の実績はなし)でした。

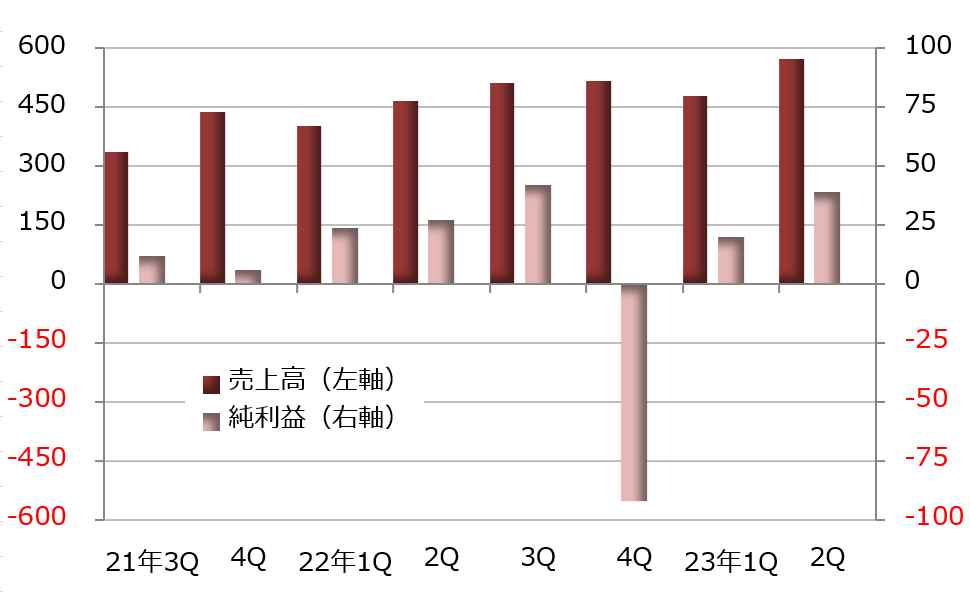

※ 期末は3月

ケンビュー[KVUE]、コンシューマーヘルス製品の世界大手

ケンビューは医薬品大手ジョンソン・エンド・ジョンソン[JNJ]からスピンオフし、2023年5月にニューヨーク証券取引所に上場しました。公開価格は20~23ドルの仮条件の仲値をやや上回る22ドルで、初値は25.53ドルでした。

ケンビューはグループのコンシューマーヘルス部門を担う企業です。ジョンソン・エンド・ジョンソンは、日本ではパーソナルケア製品で知られていますが、主力事業は医薬品です。

ケンビューの事業は「セルフケア」「スキンヘルス&美容」「エッセンシャルヘルス」の3つに分かれています。セルフケア部門は、かぜ薬や解熱鎮痛薬、胃腸薬などで構成されています。知名度の高いブランドは解熱鎮痛薬の「タイレノール」、抗アレルギー薬の「ジルテック」、禁煙補助剤の「ニコレット」などで、それぞれの分野で販売額が世界1位にランクされています。

スキンヘルス&美容部門の主力ブランドはボディローションやハンドクリームなどのスキンケア製品の「ニュートロジーナ」、シャンプーやコンディショナーなどヘアケア製品の「OGX」、ボディローションや保湿液の「アビーノ」などです。

エッセンシャルヘルス部門の主力製品には薬用マウスウオッシュの「リステリン」、ベビーローションの「ジョンソン」、絆創膏の「バンドエイド」などがあり、いずれも世界トップクラスのブランドとして知られています。このうち「バンドエイド」は1921年の発売からすでに100年が経過し、もはや普通名詞として広く使われています。

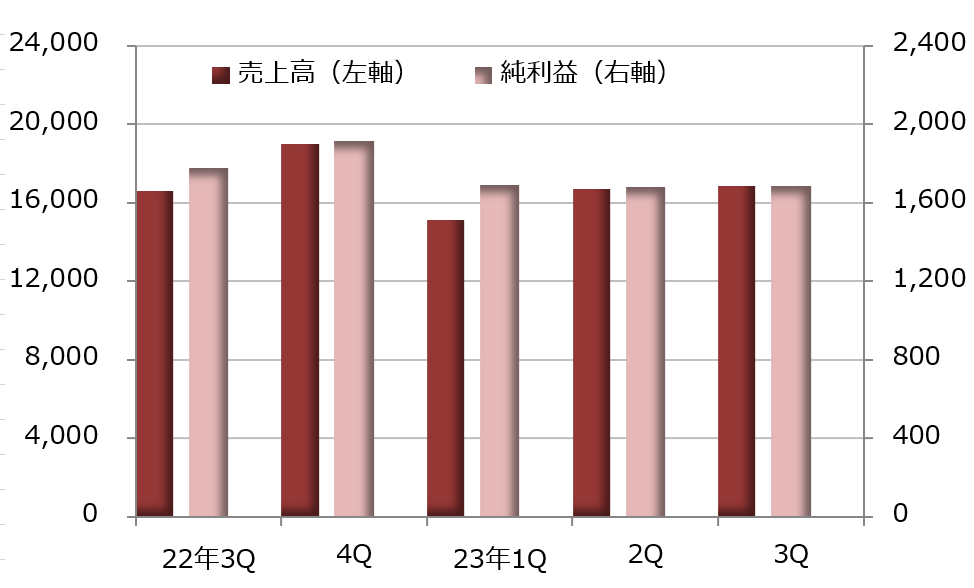

※ 期末は12月

CAVAグループ[CAVA]、地中海料理のファスト・カジュアル

米国で地中海料理レストランのチェーンを展開するCAVAグループは2023年6月にニューヨーク証券取引所に上場しました。公開価格の22ドルに対し、初値は42ドルと2倍近くになりました。

CAVAグループはファスト・カジュアルと呼ばれるカテゴリーに分類されるレストラン「CAVA(カバ)」を運営しています。ファスト・カジュアルは、ハンバーガー店などのファストフードとカジュアル・ダイニングの中間に位置するレストランの総称です。

CAVAの基本メニューは、ブロッコリーや玉ねぎのピクルス、ロメインレタス、アボガドなどの野菜、スパイシーチキンなどの鶏肉、コーンやコメなどの穀物類、中東風のひよこ豆のコロッケ「ファラフェル」などの素材です。これにひよこ豆のペースト「フムス」、ギリシャ料理のディップソース「ザジキ」、中東風のチリソース「スクッグ」などを選択し、注文します。

野菜や鶏肉などをボウルに入れ、好みのペーストやソースをつけて食べるのが基本的なスタイルです。また、地中海沿岸でポピュラーなピタと呼ばれる薄いパンに野菜や肉を載せて巻き、ソースにディップして食べる方法もあります。メキシコ料理のタコスに似ており、米国人にはなじみのあるスタイルと言えそうです。

CAVAグループは2018年に地中海料理レストランチェーンを運営するゾーイズ・キッチンを買収しています。ゾーイズ・キッチンは当時、ニューヨーク証券取引所に上場しており、約260店を展開していました。小が大を飲む格好でしたが、その後は段階的にゾーイズ・キッチンの店舗をCAVAの店舗に転換しています。

その一方、CAVAグループはフランチャイズ方式を採用しない方針で、原則的に直営方式にこだわるようです。IPOで資金を調達した後も地に足の着いたビジネスを継続すると見られています。

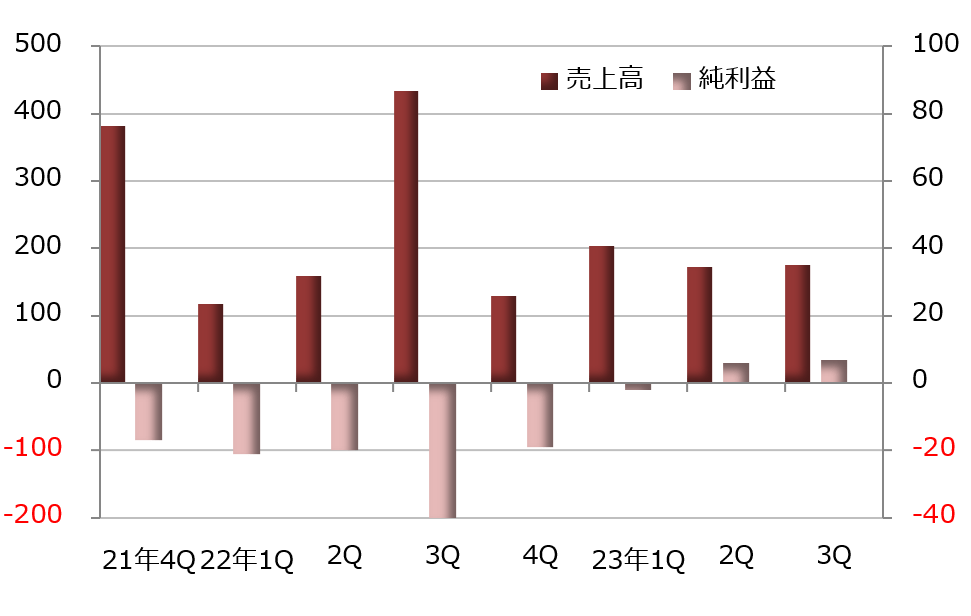

※ 期末は12月

メープルベアー[CART]、食品宅配のインスタカートを運営

食品宅配サービスの「インスタカート」を運営するメープルベアー(以下、インスタカート)は2023年9月、アーム・ホールディングスの上場から1週間もたっていないタイミングでナスダック市場への上場を果たしました。公開価格は30ドル、初値は42ドルでした。

企業評価額が10億ドルを超える非上場のスタートアップ企業をユニコーンと呼び、インスタカートはその代表格でした。2020~2021年のテック企業のIPOブームの折にはユニコーンの上場が相次ぎましたが、金融引き締めなどを背景にしばらく途絶えていました。典型的なユニコーンの米国への上場は久しぶりです。

インスタカートは食品を中心とする買い物代行が主力事業です。Webサイトやアプリに提携のスーパーマーケットなどの小売店の商品を掲載し、消費者が注文する仕組みです。

ビジネスモデルとして特徴的なのは、スーパーなどの小売店がネット通販を展開しているわけではなく、インスタカートのプラットフォームに相乗りしている点です。配達もインスタカートの仕事を請け負うギグワーカー(ショッパーと呼ばれています)が手掛けます。

インスタカートのプラットフォームに注文が入った場合、ショッパーが提携の小売店を訪れて買い物を代行し、消費者に届けます。インスタカートは在庫を抱える必要はなく、小売店と消費者の双方から手数料を受け取り、ショッパーに報酬を支払う仕組みです。

提携先はウォルマート[WMT]、コストコ・ホールセール[COST]、ターゲット[TGT]、セーフウェイなど全国規模でチェーン展開する大手が中心のようですが、特定の地域に店舗網を持つ小売事業者とも提携しています。

インスタカートはパンデミックを機に急成長を遂げました。総取引額(GTV)はコロナ前の2019年に51億4400万ドルでしたが、2020年は前年の4倍に当たる207億3600万ドルに急増。2021年は前年比20%増の249億900万ドル、2022年は16%増の288億2600万ドルに伸びています。

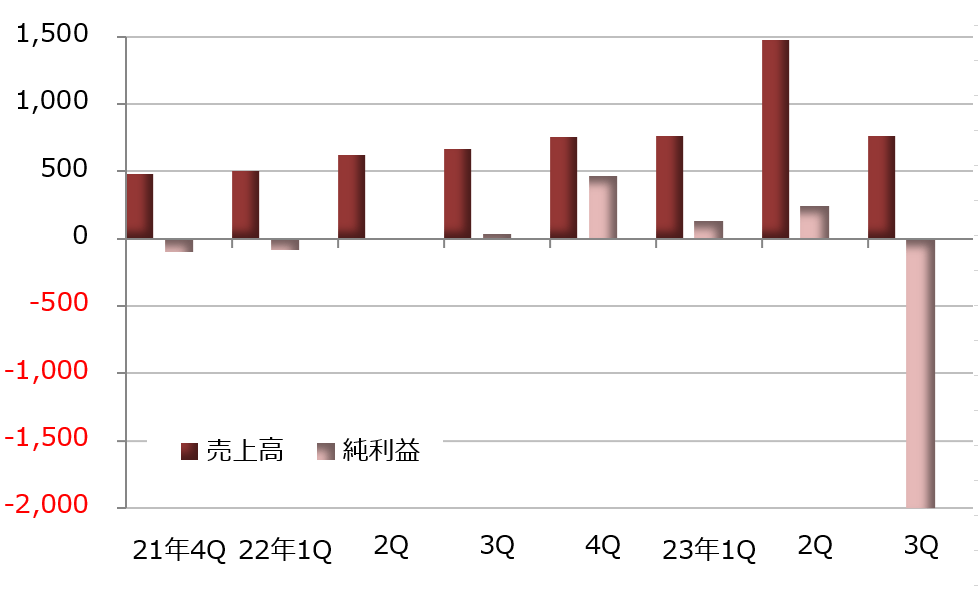

インスタカートの業績で特筆すべき点は収益性です。テック系のスタートアップ企業の中にはなかなか赤字から脱却できず、収益モデルを描ききれない企業も多いのですが、インスタカートは早くも四半期ベースの決算で黒字を続けています。

四半期ベースではパンデミックの恩恵で2020~2021年に黒字を計上したケースもありましたが、このような恩恵がほぼなくなった2022年4~6月期に再び黒字に転換すると、2023年4~6月期まで5四半期連続で黒字を計上しています。2023年7~9月期は上場に伴う株式報酬費用などの計上で赤字に転落しましたが、利益を生み出せるビジネスモデルを持つと言えそうです。

※ 期末は12月