国際政治的にも問題視されそうなユーロ高・円安

ユーロ/円の上昇が止まらない。2023年に入り、前年に記録した高値を更新したのはクロス円全般に見られた。しかし、多くのクロス円が年初来高値更新も一段落したのに対し、ここに来て改めて年初来高値を大きく更新するという上昇が止まらないクロス円の代表格がスイスフラン/円と、そしてユーロ/円である。

特にユーロ/円は、160円の大台を大幅に上回り、2008年以来約15年ぶりの水準まで上昇した(図表1参照)。

このようなユーロ/円の上昇を5年MA(移動平均線)からのかい離率で見ると、プラス20%を大きく上回ってきたという意味になる。今回のようにユーロ/円の5年MAかい離率がプラス20%以上に拡大したのは、2000年以降でも2008年、2015年前後など3回しかなかった(図表2参照)。

そして5年MAかい離率がプラス20%以上で拡大一巡となったところは、循環的なユーロ/円の上昇が終了したところだった。以上のように見ると、ユーロ/円の上昇はすでに循環的な限界に達しており、いつ終わってもおかしくない可能性がありそうだ。

金利差はユーロ/円上昇を正当化しない状況

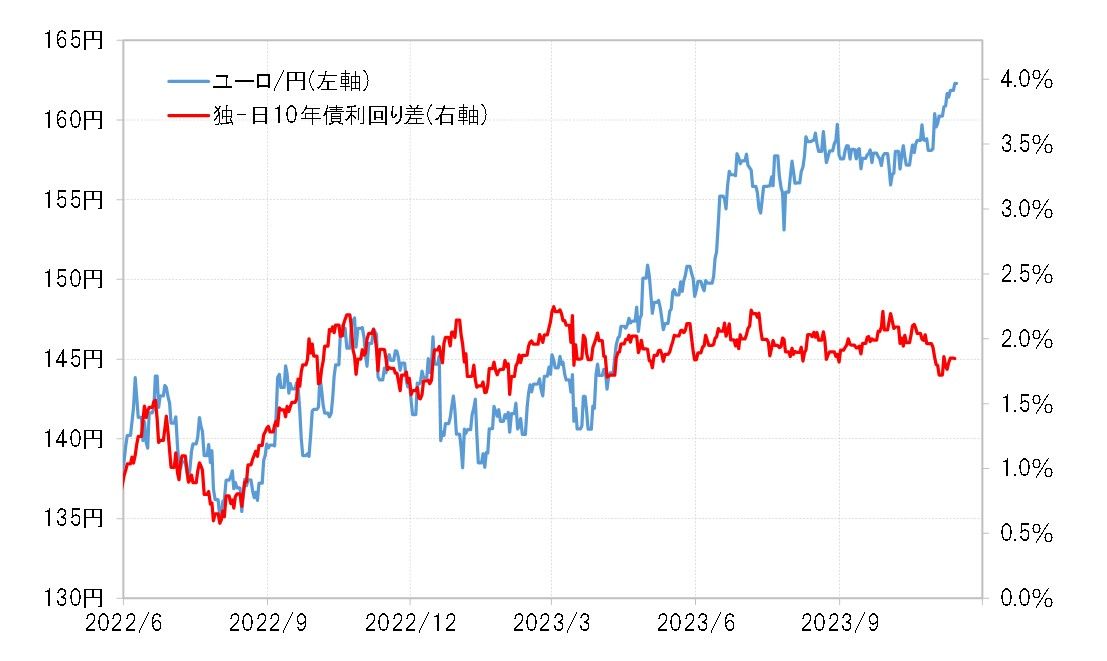

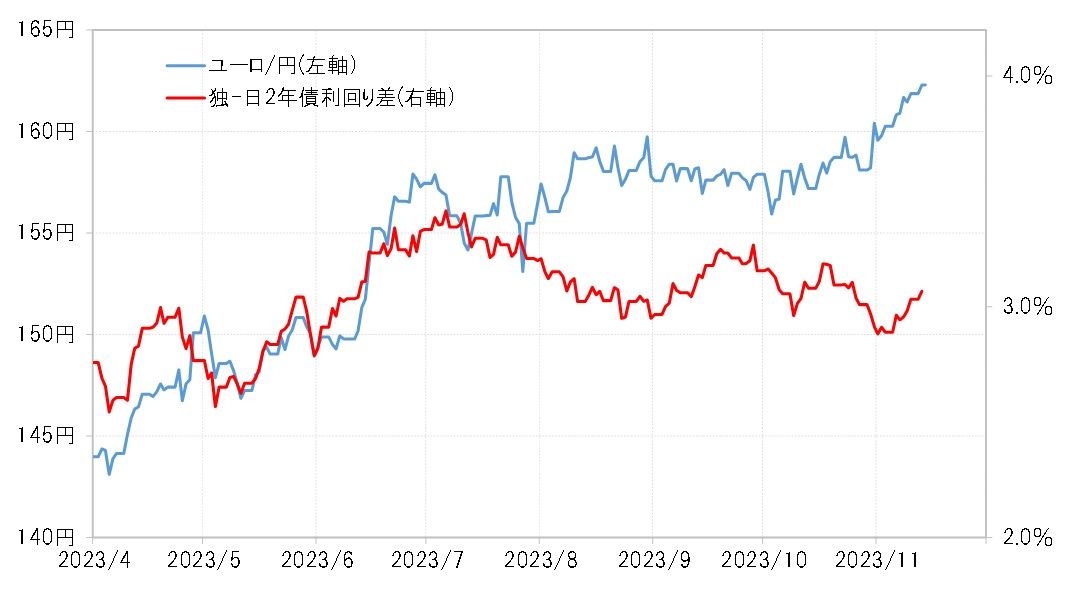

もう1つユーロ/円の上昇で気になるのは金利差からのかい離だ。この間のユーロ高値更新が続いている一方で、実は日独金利差には大きな変化がなく、金利差はユーロ/円上昇を正当化するものとはなっていないようだ(図表3、4参照)。

ユーロ/円の上昇の理由として、インフレ対策で利上げを続けてきたECB(欧州中央銀行)に対し、大規模な金融緩和を続ける日銀。日本とユーロ圏の金融政策の方向性の違いで説明することも多いようだが、金融政策を反映する日独2年債利回り差ユーロ優位は、夏以降はむしろ縮小傾向となってきた。

ユーロ圏では、インフレ懸念が続く一方で、景気の悪化も懸念されてきた。インフレと景気後退の同時進行をスタグフレーションと呼ぶが、そんなスタグフレーションの懸念も出てきた。その意味では、「強すぎる景気」が続いてきた米国とは異なり、自国通貨高の許容度は低くなってきた可能性がありそうだ。米ドル高・円安と異なり、ユーロ高・円安は国際政治的にも問題視されやすくなってきたのではないか。