11月から米ドル売りに一変=1年前

このところ米ドル/円は米ドル買い材料への反応が鈍く、一方で米ドル売り材料には敏感に反応する傾向が続いている。

前者の典型例は、10月26日の米7~9月期実質GDP速報値発表への反応だろう。これは前期比年率で4.9%といった「成熟した先進国」米国としては異例の高い伸びとなった。150円を大きく超え始めていた米ドル/円はこれを材料に一段高を目指すと思われたが、意外に上げ渋るところとなった。ほとんど「5%成長」といった結果を受けても、米金利は低下した影響があったのではないか。

一方で、11月に入ってから発表された10月の米経済指標、ISM(米供給管理協会)の製造業および非製造業の景気指数や雇用統計が軒並み予想より弱い結果となると、素直に米金利低下、米ドル売りの反応となった。

実は1年前にも米ドル/円には同じような特徴が見られた。2022年11月2日に開かれたFOMC(米連邦公開市場委員会)は事前予想通り0.75%の大幅利上げを決定、その後のパウエルFRB(米連邦準備制度理事会)議長の記者会見などは予想よりタカ派と受け止められた。そして4日に発表された米10月雇用統計では、NFP(非農業部門雇用者数)が、予想19万人増に対し結果は26万人増と大きく上回った。ところが、この週147円台後半で始まった米ドル/円は147円を割れて、米ドル陰線引けとなったのだった。

このように米ドル買い材料に反応しなくなった米ドル/円は、翌週の米ドル売り材料には予想をはるかに超えるほどの過敏な反応となった。10日に発表された米10月CPI(消費者物価指数)が予想より弱い結果となると、米ドル/円はその日だけで146円台から140円まで急落、「CPIショック」となった(図表1参照)。

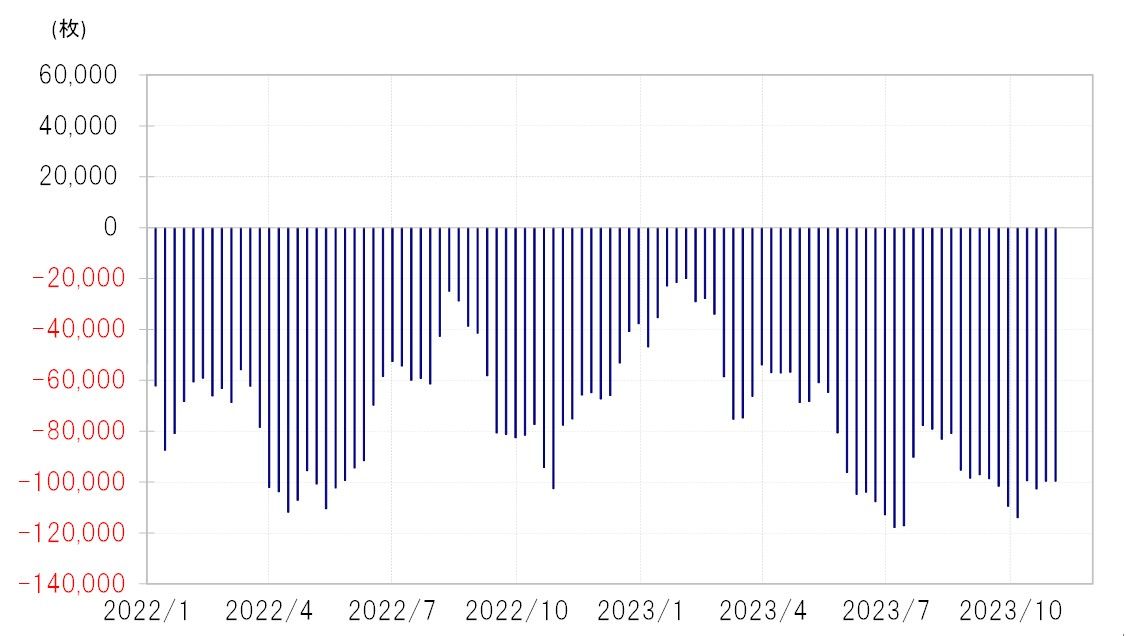

それにしてもなぜ1年前は、11月に入る頃からそれまでの米ドル高から米ドル安へ急変となったのか。理由の1つには、当時のマーケットにおける最大のテーマだった米国のインフレにピークアウト感が強まり、米金利が低下に転じ始めた影響があったと考えられる。また米ドル自体、「買われ過ぎ」懸念が強くなっていたということも影響したのではないか(図表2参照)。

こうした点は、最近も似ている面がある。最近にかけてのマーケットの最大テーマは、上述のように7~9月期実質GDPが4.9%という異例の高い伸びを記録した「強すぎる米景気」だっただろう。ただそれが景気減速に転じ始めた可能性が出てきた。このため「米金利上昇=米ドル高」材料への反応が鈍くなる一方で、「米金利低下=米ドル安」材料へ素直な反応になってきたということではないか。

また為替市場のポジションも年末が近づく中、米ドル買い・円売りに大きく傾斜していることで、さらなる米ドル買いに反応しづらくなる。その一方で、米ドル下落リスクに対して米ドル買いポジションの手仕舞い反応が過敏になりやすい面がありそうだ。

さて、今の米ドル/円を取り巻く状況とよく似た1年前は、11月以降それまでから一変し米ドル急落が広がったが、今回はどうか。鍵を握るのは米景気の減速と、それを受けた米金利の低下ではないか。