FRBの金融引き締めは最終局面か。金利上昇や米国債格下げリスク、中東情勢に注意

米連邦準備制度理事会(FRB)は2会合連続して政策金利を据え置き、米インフレ懸念も収まりつつあるように窺えます。急激な引き締め政策を進めてきた割には米国の経済活動は底堅いものの、先週末の雇用統計は、全米自動車労組のストライキの影響を受けているとは言え、労働市場のタイト感がやや後退した兆しが見られます。

インフレ率の低下傾向も続いており、また、長期金利の高止まりにより追加利上げの必要性も後退しています。今回の金利据え置きは全会一致で決定されており、FRBの金融引き締め策も最終局面に入って来たと見られます。

その一方、日本については、日銀がイールドカーブ・コントロール(YCC)の再調整を行いましたが、金融緩和策を維持する姿勢を崩さなかったことから、欧米との金利差が大幅に縮小する環境にはなく、円安基調の流れは大きく変わらないと見られます。

また、2023年のテーマが中央銀行の金融政策と長期金利動向であり、日米欧の金利差を狙った円売りが主流となっていることから、年内の大幅円高への調整はなかなか難しいと見られます。

しかし、足元では(1)シカゴ投機勘定の円売りポジションの積み上がり、(2)150円超えでの日銀による円買い介入実施の可能性、(3)米労働市場のさらなる減速の可能性、(4)11月17日に期限切れとなる米つなぎ予算の行方、(5)そして緊迫する中東情勢などが米ドルの上値を抑える可能性があります。

また、米欧の政策金利引き上げが既に最終局面に入っていると見られること、日本についても2%超えのインフレ率が定着し始めており、2024年には日銀が金融政策正常化に向けて動き出す可能性が視野に入ってきています。

なお、(4)のつなぎ予算の審議についてはジョンソン米下院議長が保守強硬派であり、共和党の求める歳出の大幅削減なしにつなぎ予算を承認するとは考えにくく、期限内に議会を通過するのは極めて難しいと見られます。

政府機関の一部閉鎖や、財政悪化懸念による悪い金利の上昇、米国債の格下げなどのリスク、そして(5)の中東情勢の変化には注意する必要がありそうです。

チャートから見た主要通貨の行方

1.米ドル/円相場:短期は“ニュートラルからやや弱気”、中期は“ドル強気”。148.80円以下の越週で145円方向への調整下げの可能性が点灯。152円超えで終えれば一段の米ドル上昇へ

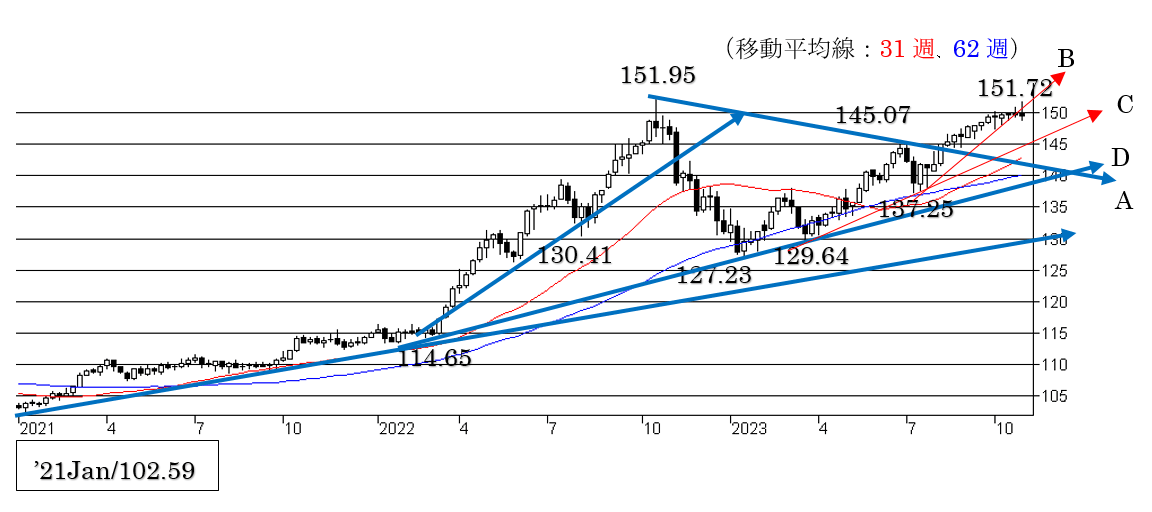

週足を見ると、2022年10月に付けた151.95円と6月に付けた戻り高値145.07円を結ぶトレンドラインAを上抜けて新たな上昇トレンド形成の流れに入りましたが、直近の週足が7月に付けた137.25円を基点として下値を急角度で切り上げて来た短期的なサポートラインBを若干下抜けた位置で越週しており、週足の形状が悪化しています。

また、2022年10月に付けた151.95円と10月31日に付けた151.72円で2番天井を確認した可能性が生じており、短期的には調整下げ局面入りの可能性が点灯中です。

今週の週足ベースで見た横サポートポイントが148.80~90円にありますが、これを割り込んで越週した場合は、調整下げ局面入りの可能性が一段と高くなり、サポートラインCへ向けての米ドル下落リスクが生じます。このサポートラインCは145.00~10円に位置しています。

中期トレンドが強い状態を保っていることから、調整下げに留まるなら145円を大きく下抜けない可能性も高いと見られますが、144円を割り込んで越週した場合は、サポートラインA、Dをトライする動きが強まり易くなります。このサポートラインAは141.40~50円に、Dは138.50~60円に位置しています。

逆に151.50円超えで越週した場合は下値リスクがやや後退、152円超えで越週した場合は新たな上昇トレンド入りの可能性が高くなり154~155円方向への一段の米ドル上昇に繋がり易くなります。

週足ベースで見た上値抵抗は150.00~10円、151.40~50円、151.90~00円に、下値抵抗は149.80~90円、147.70~80円、146.40~50円、145.00±10銭にあります。31週移動平均線、62週移動平均線は142.72円と140.04円に位置しており、中期トレンドをサポート中です。

2.ユーロ/円相場:短・中期は“ユーロ強気”。157円割れの越週で下値リスクが点灯、156円割れの越週で“ユーロ弱気”に変化

10月26日、欧州中央銀行(ECB)は11会合振りに政策金利を4.5%に据え置きました。ラガルドECB総裁は、「インフレは高いままだが近いうちに低下するだろう」とECBの引き締め政策も最終局面に入って来た可能性を示唆しました。

また、欧州委員会統計局(Eurostat)が10月31日に発表した、10月のユーロ圏CPI(HICP)速報値は前年同月比で2.9%と、前月(4.3%)から大幅に低下しています。中東情勢などにより状況が変化する可能性がありますが、ECBは利上げ休止を続けながら物価、経済の先行きを判断するスタンスを取ると見られます。

一方で、イタリアの巨額の債務問題が不安材料で、国債が格下げになった場合は為替相場への大きな変動要因として見て置く必要があります。ドイツのマイナス成長など、ユーロ圏経済の改善の兆しもなかなか見えませんが、米欧ファンダメンタルズ格差を材料にした対米ドルでの“ユーロ売られ過ぎ”の反動と、足元での米労働市場の鈍化傾向を材料に、短期的には対米ドルでのユーロの下落余地も限定的となると見られ、対円でもユーロは底堅い展開が予想されます。

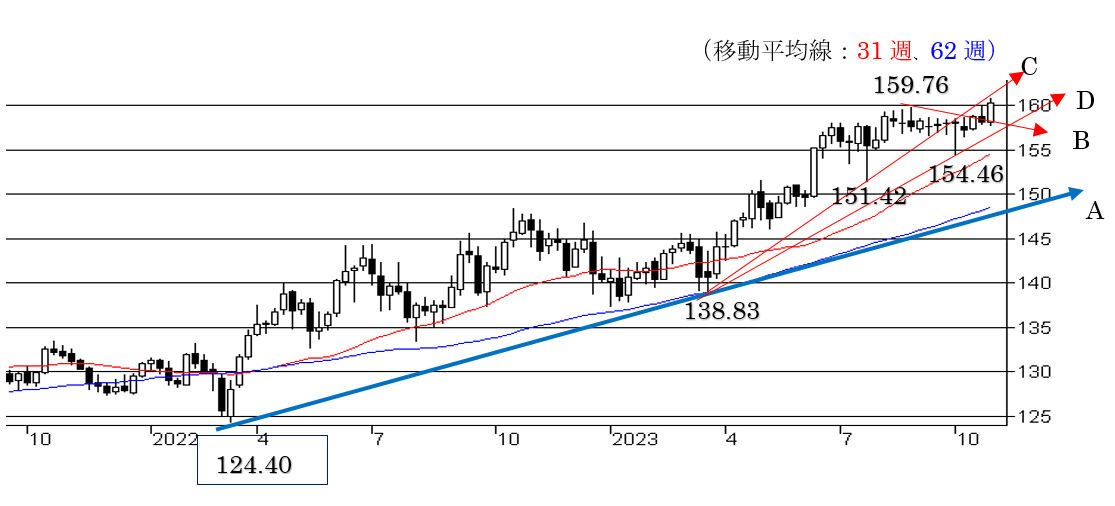

週足を見ると、2022年3月に付けた124.40円を基点とし、2023年3月に付けた138.83円を結ぶサポートラインAは148.00~10円に位置しており、中期的な下値抵抗として働いています。

また、8月30日に付けた159.76円を基点として上値を切り下げて来た短期的なレジスタンスラインBからも上抜けた位置で推移しており、短・中期トレンドは“ユーロ強気”の流れにあります。このトレンドラインBは157.90~00円に位置しています。さらに3月の138.83円と10月3日に付けた154.46円を結ぶサポートラインDが157.00~10円に位置しており、これも強い下値抵抗として働いています。

一方で、3月に付けた138.83円と2023年7月に付けた151.42円を結ぶトレンドラインCが161.90~00円に位置しており、目先の上値抵抗として働く可能性があります。足元では160円台に乗せて越週したことにより、週足の形状が一段と強い状態に変化しており、上値をトライする動きが強まると見られます。

ただし、サポートラインBの157.90~00円の抵抗を下抜けて越週した場合は下値リスクがやや高くなります。さらにDの157.00~10円を下抜けて越週した場合は短期トレンドが変化します。156円台を割り込んで越週した場合は、短・中期トレンドが変化して150円方向への新たな下落リスクが生じます。

週足ベースで見た上値抵抗は160.80~90円、161.90~00円、162.30~40円に、下値抵抗は159.30~40円、158.70~80円、157.90~00円、157.00~10円にあります。31週移動平均線、62週移動平均線は154.53円と148.55円に位置しており、中・長期トレンドをサポートしています。

3.豪ドル/円相場:短期は“強気”。中期も“強気”95円割れの越週で短期トレンドが変化

10月30日に発表された豪9月の小売売上高は前月比+0.9%と市場予想を大きく上回り、再利上げ観測が浮上していることや、日銀の金融政策がYCCの修正に留まったこと、週末の米雇用統計が予想比弱かったことから、豪ドルは対米ドル、対円で上値トライの動きが強まっています。

中国経済の回復が遅れていることは豪ドル相場の足を引っ張る要因となりますが、一方で、米国が利上げ休止体制に入ったことが豪ドル相場の下支え要因として働く可能性があります。

また、先週末の米雇用統計の結果を受けて、対米ドルで“弱気”であった短期トレンドが、先週末時点で変化しており、豪ドル/円で足を引っ張っていた要因が解消されたことから、豪ドル/円は引き続き堅調に推移するものと見られます。

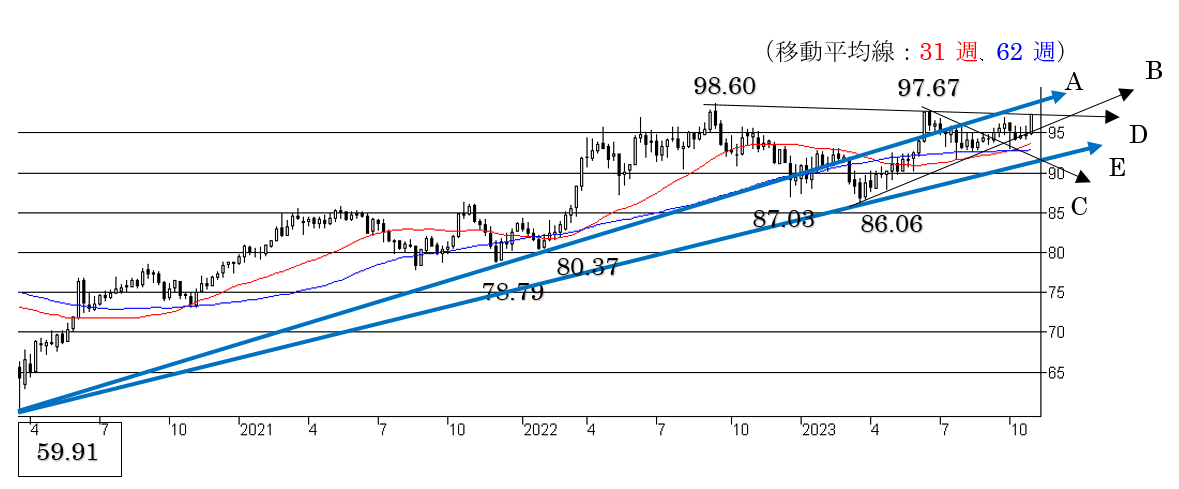

週足を見ると、2020年3月に付けた59.91円を基点とするトレンドラインAの下で推移しており、長期的トレンドは下値リスクを残した状態ですが、短・中期的には、2023年3月に付けた86.06円を基点として下値を着実に切り上げる流れを維持しており、短期トレンドは強い状態を維持しています。このサポートラインBは95.00~10円に位置しており、強い下値抵抗として働いています。

また、2023年6月に付けた97.67円を基点として上値を切り下げて来た流れ(C)からもしっかり上抜けており、新たな上昇トレンド入りした形となっています。現状は2022年9月に付けた98.60円と2023年6月に付けた97.67円を結ぶトレンドラインDが97.40~50円に位置しており、これを上抜けきれていませんが、97.50円超えで越週した場合は、一段の上昇に繋がり易くなり、Aが位置する長期的な上値抵抗ポイントである99~100円をトライする動きが期待できます。

逆に95円を割り込んで越週した場合は、短期トレンドが“豪ドル弱気”に変化して、92円方向への新たな下落リスクが生じます。

週足ベースで見た上値抵抗は97.40~50円、98.10~20円、99.90~00円に、下値抵抗は96.00~10円、95.00~10円、92.80~60円にあります。31週移動平均線、62週移動平均線は93.66円と92.82円に位置しており、短・中期トレンドをサポート中です。

4.英ポンド/円相場:短期は“英ポンド強気”。中期も“強気”

イングランド銀行(BOE)は9月の金融政策決定会合で15会合ぶりに政策金利を5.25%に据え置きましたが、11月も2会合連続で据え置き、FRB・ECBの金融政策と同調する形となりました。

声明では、中東情勢の緊張によるエネルギー価格の上昇でインフレ上振れリスクがあるとし、9人のメンバーのうち3人が0.25%の引き上げを支持したとされており、インフレへの警戒感も引き続き根強いものがあります。BOEによる強い金融引き締め策で国内経済は依然として底這い状態にあり、前回の利上げ休止決定後はポンド売りに反応しました。

しかし、今回の利上げ見送り決定後のマーケットの反応は、前回とは逆に英ポンド買いがやや優勢となりました。経済立て直しへの期待感も根底にあると見られ、また、1.20~1.21ドル台の大きな節目にあったこと、先週末の米雇用統計が弱かったことが反転へのきっかけとなったと見られます。

経済活動は依然弱く先行きは不透明ですが、為替相場は英ポンドが対米ドルで底打ち、反転の流れに入っています。対円では円安/英ポンド高の流れにあり、対米ドルでの英ポンド上昇と米ドル/円での米ドルの調整下げの狭間で、英ポンド/円は上下しながらも底堅く推移することが予想されます。

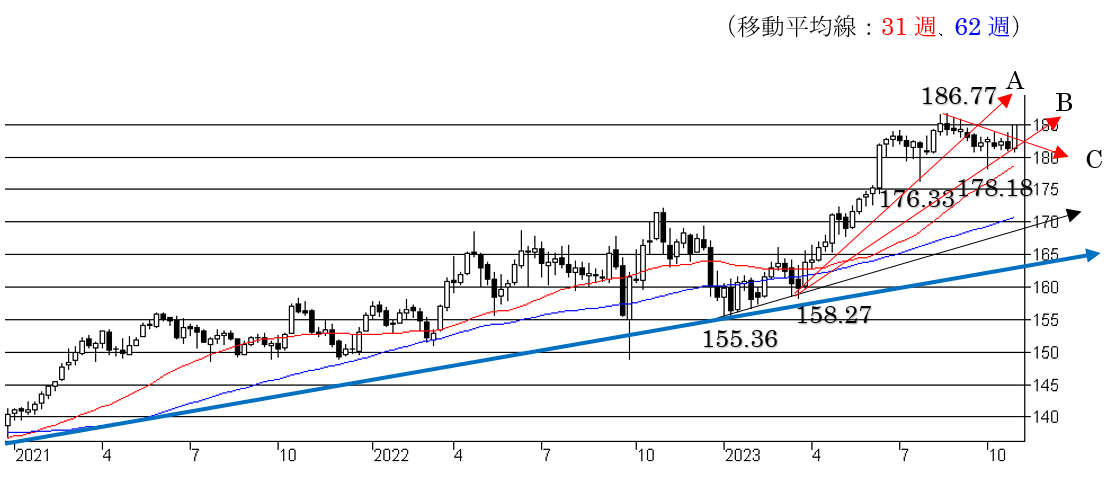

週足を見ると、2023年3月に付けた158.27円を基点として下値を切り上げて来たトレンドラインAを下抜けて調整下げ局面入りしましたが、10月に付けた178.18円で調整下げが終了、反転しており、短期トレンドは“英ポンド強気”の流れに入っています。このサポートラインBは181.40~50円にあり、短期トレンドをサポートしています。

8月に付けた186.77円を直近高値として上値を切り下げて来たトレンドラインCを直近の週足がしっかり上抜けて越週しており、新たな上昇トレンド入りした可能性が生じています。このトレンドラインCは182.70~80円に位置しています。短期トレンドはこれを割り込んで越週しない限り、変化しません。

また、Bの181.40~50円を下抜けて越週しない限り、下値余地も拡がり難い状態です。ただし、CとBを割り込み、180円台を維持出来ずに越週した場合は、短・中期トレンドが変化して170円方向への一段の下落リスクが生じます。

週足ベースで見た上値抵抗は185.10~20円、186.70~80円、188.80~90円に、下値抵抗は182.70~80円、181.40~50円、179.90~00円にあります。31週移動平均線、62週移動平均線は178.71円と170.73円に位置しており、短・中期トレンドは“英ポンド強気”の流れに変わりありません。