従来のつみたてNISAや一般NISAでは、口座内で保有する投資信託や上場株式などを売却すると、非課税投資枠の再利用はできませんでした。

しかし、2024年からスタートする新しいNISAでは、非課税投資枠の再利用ができます。そのため、仮に生涯投資枠(非課税保有限度額)の上限に達しても、一部あるいは全部を売ると非課税投資枠は復活し、再びNISA口座で投資することができます。

例えば、子どもの教育費や住宅購入などでお金が必要になった時に、一部を解約してその資金に充て、余裕ができたら、投資を再開することも可能になります。制度の恒久化に加えて、非課税投資枠の再利用ができるようになることで、新しいNISAは一生付き合える制度になったと言えます。ただし、注意点もあります。今回は、そのポイントについて解説します。

新しいNISA、知っておきたい非課税投資枠のポイント

1.再利用は翌年から可能

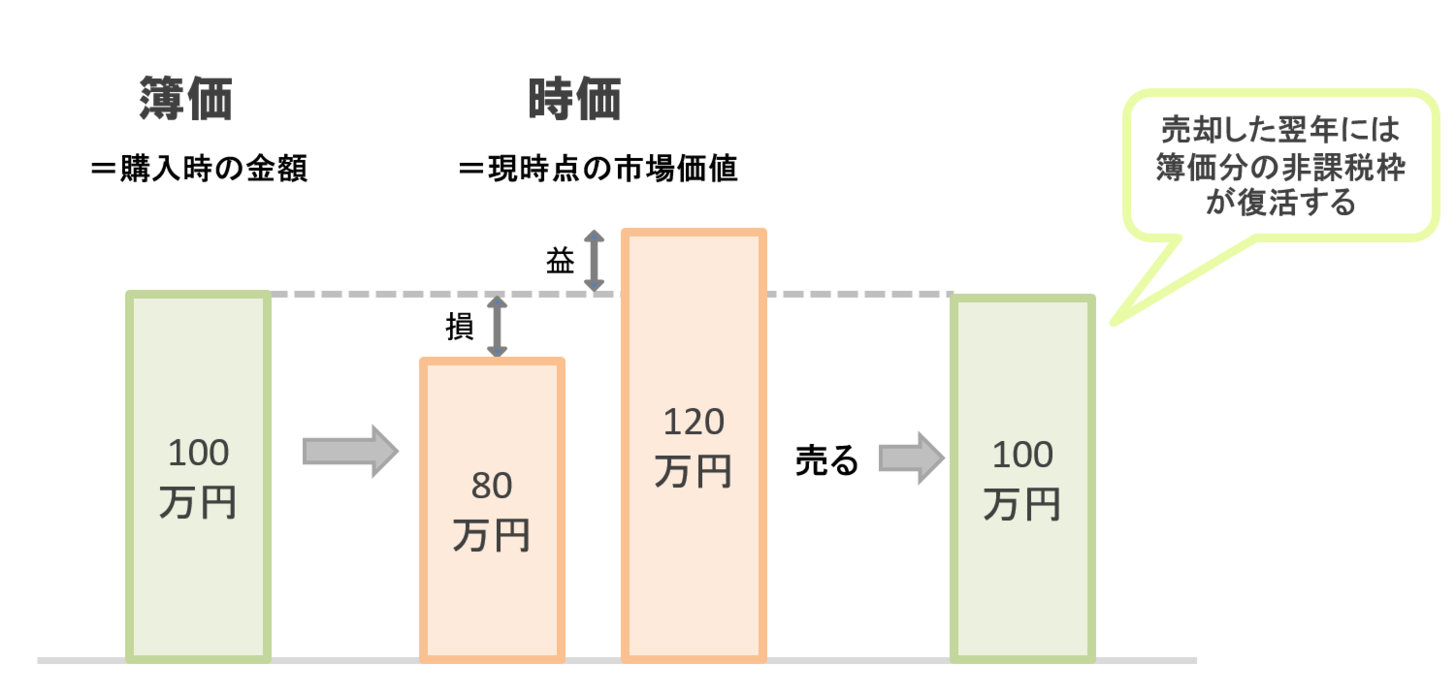

保有する投資信託や上場株式などを売ると非課税投資枠は復活しますが、すぐに復活するわけではありません。空いた非課税投資枠が復活するのは翌年になります。

2.復活するのは時価ではなく、簿価

上場株式を売ったり、投資信託を解約したりした場合、復活するのは売った金額(時価)ではなく、買った時の金額(簿価)になります。例えば、100万円で購入した投資信託は80万円に下がることもあれば、120万円になることもあります。80万円の時に解約しても、120万円の時に解約しても、復活する枠は簿価である100万円になります。

では、投資信託の分配金についてはどうでしょうか。受け取った分配金が「普通分配金」だと非課税投資枠は復活せず、元本払戻金(特別分配金)の場合には翌年に非課税投資枠が復活します。

少し補足すると、投資信託の分配金には課税対象となる「普通分配金」と、元本の払い戻しになるため非課税扱いとなる「元本払戻金(特別分配金)」があります(NISA口座では普通分配金は非課税になります。元本払戻金は元本の払い戻しなのでもともと課税されません)。受け取った分配金がどちらにあたるかは(商品ではなく)人によって異なります。これは投資信託の利益や分配金が個別元本を元に計算されるためです。

個別元本というのは、投資信託を購入した時の値段(基準価額)のことです(同じ投信を複数回に分けて購入した場合は、受益権口数で加重平均されます)。投資信託の保有口数が同じなら、受け取る分配金額(課税前)は同じですが、その人が購入した時の基準価額によって、普通分配金になるか、元本払戻金(特別分配金)になるかが決まります。

3.翌年投資できるのは年間投資枠の範囲内

例えば、累計で600万円分投資した投資信託が1000万円に値上がりしたとします。この投資信託を住宅取得資金として全額解約して引き出した場合、翌年600万円の枠が復活しますが、翌年投資できるのは年間投資枠360万円(つみたて投資枠120万円、成長投資枠240万円)の範囲内になります。翌年に非課税投資枠が空いたからといって、600万円を投資できるわけではありません。

なお、利用者それぞれの生涯投資枠については、金融機関から一定のクラウドを利用して提供された情報を国税庁が管理することになっています。金融機関を変更した場合には他社保有の前年末残高を知ることができるのは2月上旬となる予定です。

NISAは資産形成を応援する制度です。非課税投資枠が再利用できるようになったからと言って、あまり頻繁に引き出して使ってしまっては、長期的に資産を大きく育てることはできません。あくまでも資金が必要になった時に解約するのが基本です。制度やマーケットに合わせるのではなく、自分や家族の暮らしに合わせて利用することが大切です。