この秋は年末高へ向かう前の最後の仕込み場

森山直太朗の『夏の終わり』をよく聴く季節になった。前回のレポート「三尊天井なんか気にするな」で述べた通り、株式相場は早くも上向きつつあるが、そのひとつの理由は夏が終わろうとしているからだ。センチメンタルなメロディーと、夏が過ぎゆく情景がオーバーラップする。そのなかで、ゆらゆらと株式相場が立ち直ろうとしている。ぞくぞくする。

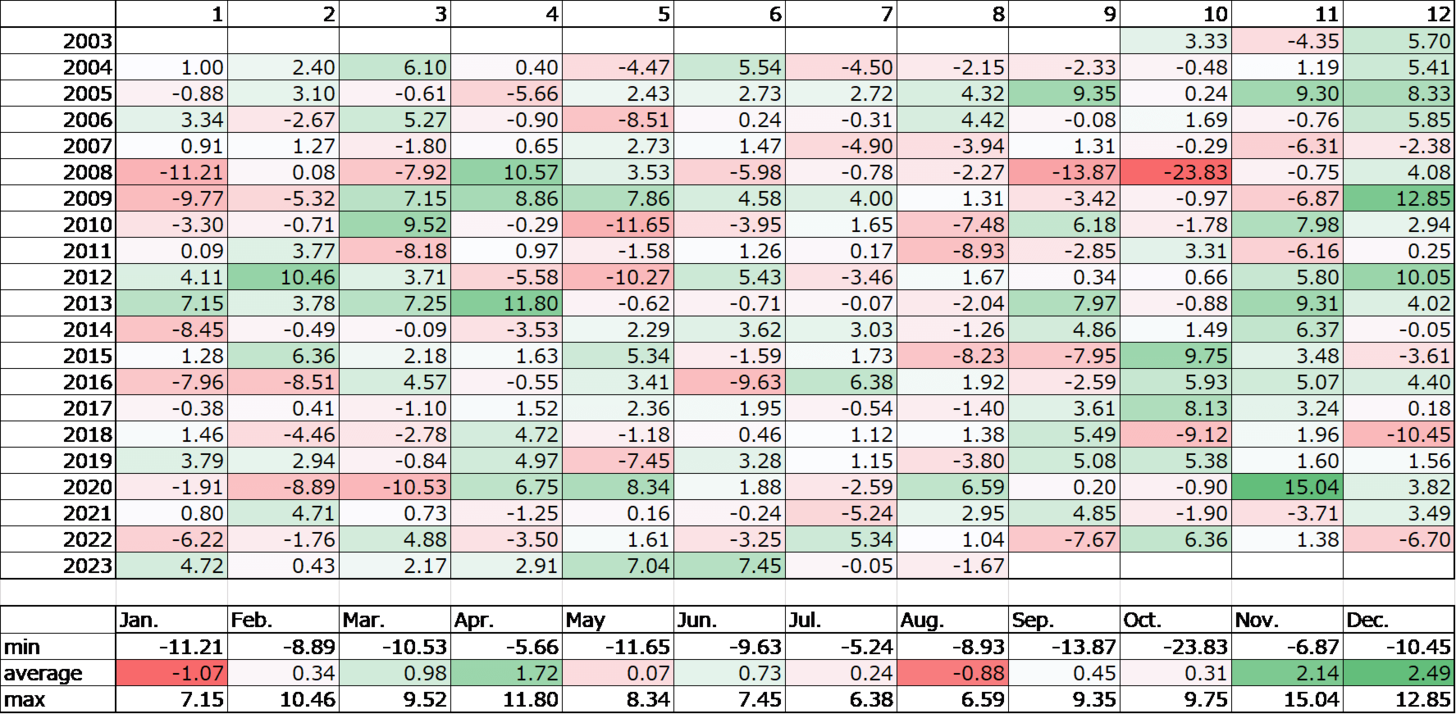

想定通りの夏場の調整であった。2023年年初のTV番組で描かされた今年の日経平均の軌跡予想図でも、7月8月の調整を描き入れていた。例年、夏は「夏枯れ」で相場の活気がない。今年の8月も日経平均は月間で552円88銭安となった。率にすると1.67%の下落である。表1は過去20年の日経平均の月別のパフォーマンスを示したものだ。

これによると8月はワースト2位でパフォーマンスが悪い月である。長期のデータをとると9月が最もパフォーマンスが悪い月という統計になるが、過去20年では8月のほうが悪い。昔は金融機関などが9月の中間決算対策で益出しの売りなどを出して相場が崩れることが多かった。だが、最近ではそんなこともなくなった。秋からは相場は復調に向かう傾向がある。特に11月、12月のパフォーマンスは特筆ものである。そう考えれば、この秋は年末高へ向かう前の最後の仕込み場とも言える。

TOPIXは右肩上がりの堅調な上昇基調を維持

実際問題、9月の声を聞いたとたん、TOPIXは高値をとってきた。実はTOPIXが月の第一営業日に高値をつけるのは、7月、8月に続いて3ヶ月連続である。三尊天井どころではない。3ヶ月連続の高値更新で、チャートはどっから見たって右肩上がりの堅調な上昇基調を維持している。

ほぼ1ヶ月、一目均衡表の雲の中にあった日経平均も、ようやく雲の上に浮上した(9月1日午前10時現在)。これで調整完了と見ていいだろう。

夏場の調整を誘った米国金利の上昇に一服感が見られることが大きな変化

大きな外部環境の変化は、夏場の調整を誘った米国金利の上昇に一服感が見られることだ。

背景には米国労働市場の過熱感が和らいできたことがある。今週発表されたJOLTもADP雇用レポートも市場の予想を下回る弱い数字だった。PCEコアデフレータも市場予想と一致した。前年同月比は前回より上昇したが、それは比較対象である昨年7月の数値が低いためである。この点はCPIも同様なので、その時に過剰反応した反省が活かされているのだろう、昨日のPCE指数に対して市場は冷静に反応し、10年物国債利回りは前日比0.01%低い4.10%で終えた。

今晩発表の雇用統計もNFPは17万人増と雇用の伸びが鈍化する見込みである。平均時給の伸びも前月比、前年比ともに減速する。それらを受けて一段と長期金利が下げれば、ハイテク・成長株主導で米国株の一段高が期待できる。無論、日経平均にも追い風になるだろう。この秋相場は米国経済のソフトランディング期待からFRBの利上げ打ち止め観測を背景に再度、上昇基調が鮮明になるだろう。

夏の終わりとともに株高の季節の再来である。森山直太朗の『夏の終わり』にインスパイアされて、僕も「夏になると会いたくなるひとがいる」と書いた(【新潮流】第63回「天才とひらめき」)。もう9年も前のことだ。しかし、時は流れても、夏の終わりがひとを感傷的にさせることに変わりはない。この季節の香りが好きだ。それは、僕が夏の終わりのこの季節に生れたせいか。いや、株高の季節が始まるからである。

2023年9月1日 松山にて