先週の振り返り=米金利も米ドルも一進一退続く

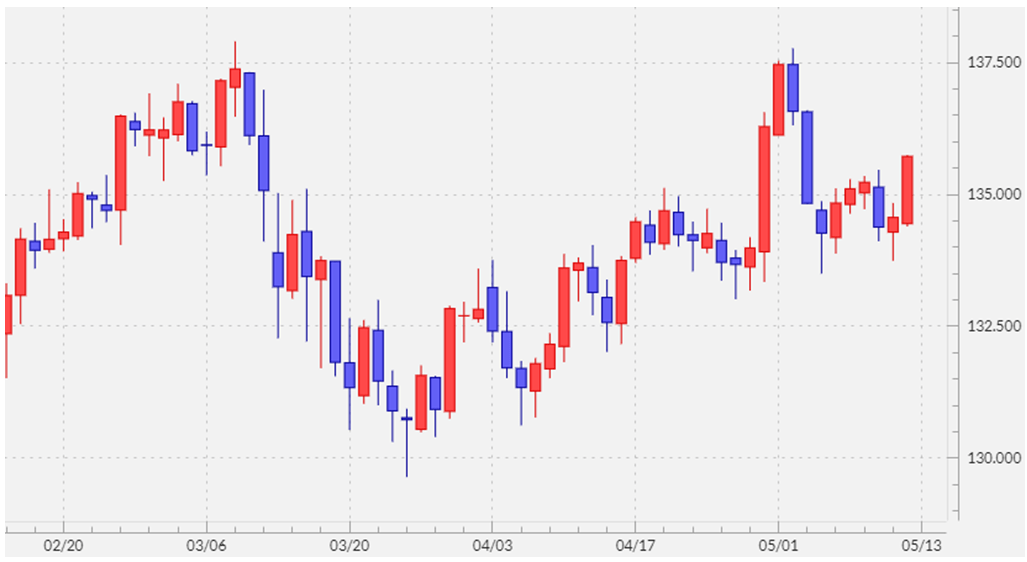

先週は、米国のインフレ指標である4月のCPI(消費者物価指数)、PPI(生産者物価指数)がともに予想より弱い数字だったことを受けて米金利が低下。それに連れる形で米ドル/円も134円割れへ下落する場面がありました。ただ、5月12日に発表されたミシガン大学の消費者期待インフレ率が予想より強い結果となると米金利が上昇し、米ドル/円も135円台後半まで反発となりました(図表1参照)。

2022年6月以来、注目を集める指標「ミシガン大学の消費者期待インフレ率」

こんなふうに、CPI、PPIで売られた米ドルが、ミシガン大学の消費者期待インフレ率を受けて買い戻されるといった展開は、基本的に4月と同じものでした。このミシガン大学の期待インフレ率という指標は、今回の利上げ局面でFRB(米連邦準備制度理事会)が最初に0.75%の大幅利上げを決めた2022年6月にパウエル議長が記者会見で言及。それ以来、注目が高まりました。

先週発表された主な米経済指標の結果は以下の通りです。4月PPIの対前年上昇率は2.3%まで低下し、数字だけならFRBのインフレ目標である2%にかなり接近してきました。ただCPIの対前年上昇率はまだ5%を小幅に下回ったに過ぎません。こういった中で、ミシガン大学の消費者期待インフレ率が発表された後は、6月のFOMC(米連邦公開市場委員会)での利上げ観測も一部で浮上したようです。

・4月CPI=予想5.0%、結果4.9%

・4月PPI=予想2.6%、結果2.3%

・5月ミシガン大学消費者期待インフレ率(一年先)=予想4.4%、結果4.5%

実は、4月もCPI、PPIが予想より弱い結果となったことで、5月FOMCでの利上げ見送り説が浮上しましたが、ミシガン大学の期待インフレ率の結果を受けて利上げ予想が再燃。結果的に利上げは行われるところとなりました。では今回はどうでしょうか?

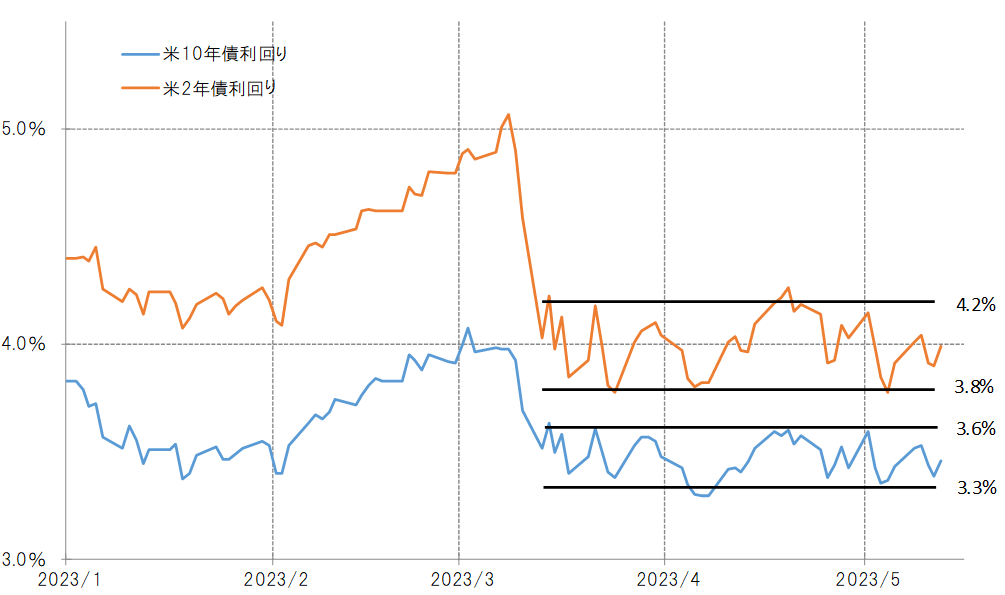

米ドル/円への影響の大きい米金利は、2年債利回り、10年債利回りともに約2ヶ月も間、狭い範囲での方向感のない展開が続きました(図表2参照)。米金融政策や景気の先行き見通しなどを受けて、この間のレンジを抜けて米金利に新たな方向性が出るかどうかは、米ドル/円の今後の行方を考える上で大きな手掛かりになりそうです。

今週の注目点=米債務上限交渉の行方に要注意

米債務上限を巡るバイデン政権と議会との交渉は、政治的駆け引きの対象に

米債務上限の拡大を行わなければ米政府がデフォルト(債務不履行)となってしまう期限が6月1日である、との見方をイエレン財務長官が示してから、この問題への注目が徐々に高まってきました。今週は、この問題を巡って、バイデン政権と議会との交渉が本格化する見通しとなっています。

ただこの問題が難航視されやすいのは、2024年の大統領選挙を控えた民主・共和両党の政治的駆け引きの対象になっているということがあるでしょう。その意味では、両党とも簡単には譲歩できないと見られます。逆に言えば、株価急落など何らかの「危機」による後押しでもなければ、交渉を前に進めることすら難しいのではないでしょうか。

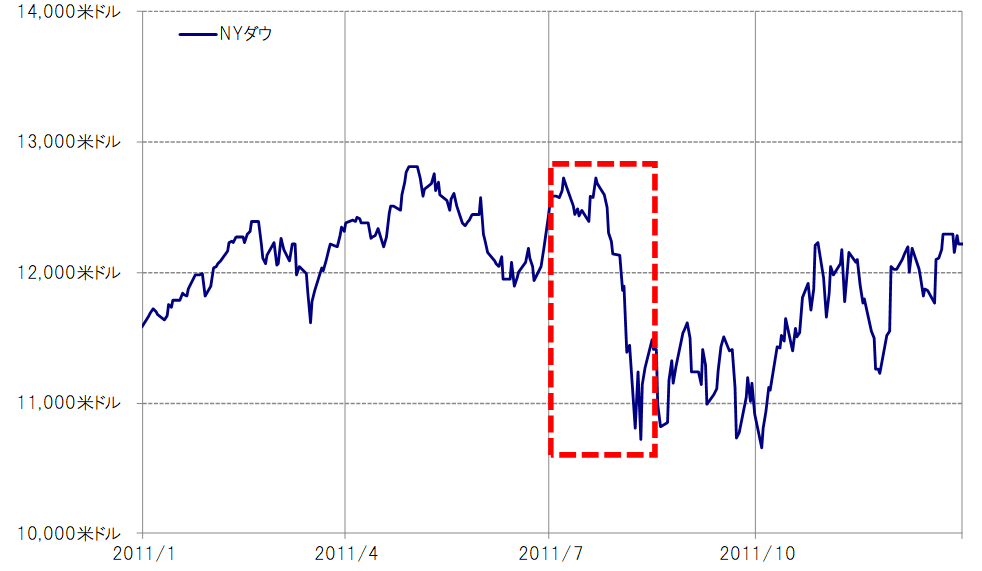

似たような構図で展開した2011年8月は、期限切れの10日前頃から株安が徐々に拡大に向かいました。それに背中を押されたかのように、期限切れ寸前で債務上限の拡大は合意に達したのですが、直後に米国債の格下げが行われ、株・金利・米ドルの「トリプル暴落」が起こりました(図表3参照)。

交渉決裂の場合は株安・金利低下拡大の可能性も

2011年のケースを参考にすると、イエレン財務長官が期限とした6月1日まで残すところ半月程度に迫ってきたことから、徐々にこの問題のリスク回避の動きが本格化してくる可能性には注意が必要でしょう。それは交渉担当者達の背中を押す形となり、そこで初めて期限内での交渉決裂回避が模索されることになるのではないでしょうか。

仮に、債務上限を拡大できなければ、米政府は事実上デフォルト(債務不履行)に陥ることとなります。そうなると、米国債は暴落、利回りは暴騰となりそうですが、上述の2011年のケースでは株価が急落する中で米国債利回りはむしろ低下に向かいました。

これを参考にすると、今回の場合も交渉決裂でデフォルト・リスクに現実味が出てくるようなら、株安・金利低下拡大の可能性が高いのではないでしょうか。これは、インフレ対策中で年内の利下げを否定しているFRBが、緊急利下げを余儀なくされる、今のところではほぼ唯一のシナリオではないでしょうか。

米ドル/円は米金利の動向をにらみながらの展開

この債務上限問題の影響以外で、FRBの年内利下げ否定の姿勢に変わりないとすれば、政策金利を大きく下回っている米2年債利回りなどは「下がり過ぎ」の可能性が高いでしょう(図表4参照)。ただし、この債務上限問題を受けて株安が拡大するようなら、米金利はさらなる低下の可能性もあるのではないでしょうか。

以上を踏まえると、債務上限問題への注目が一段と高まりそうな今週は、米金利の上値は重く、きっかけ次第では低下リスクが再燃する可能性にも要注意ではないでしょうか。米ドル/円はそんな米金利の動向をにらみながら、132~137円中心での展開を想定したいと思います。