ユーロ高・米ドル安のトレンド展開中

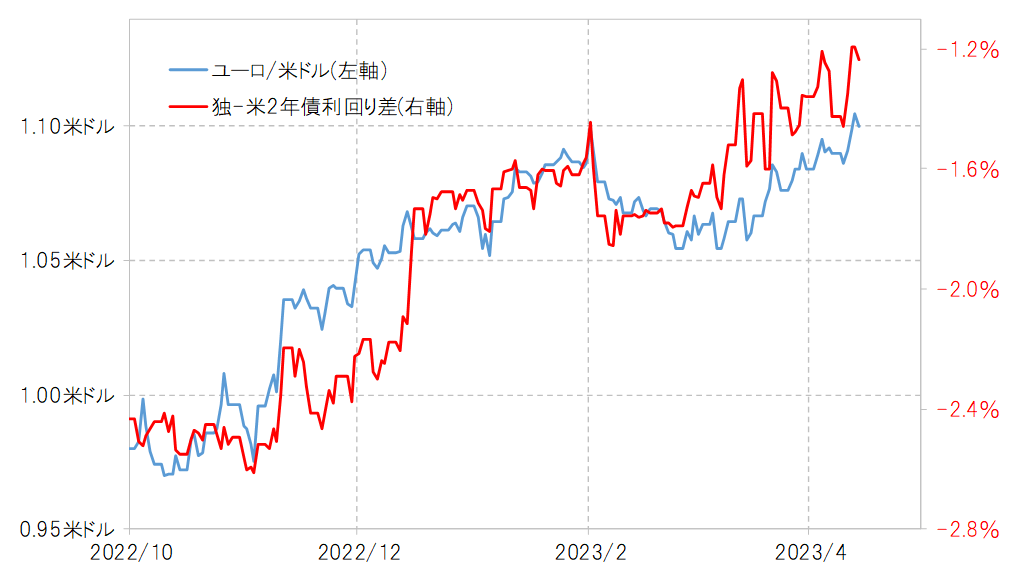

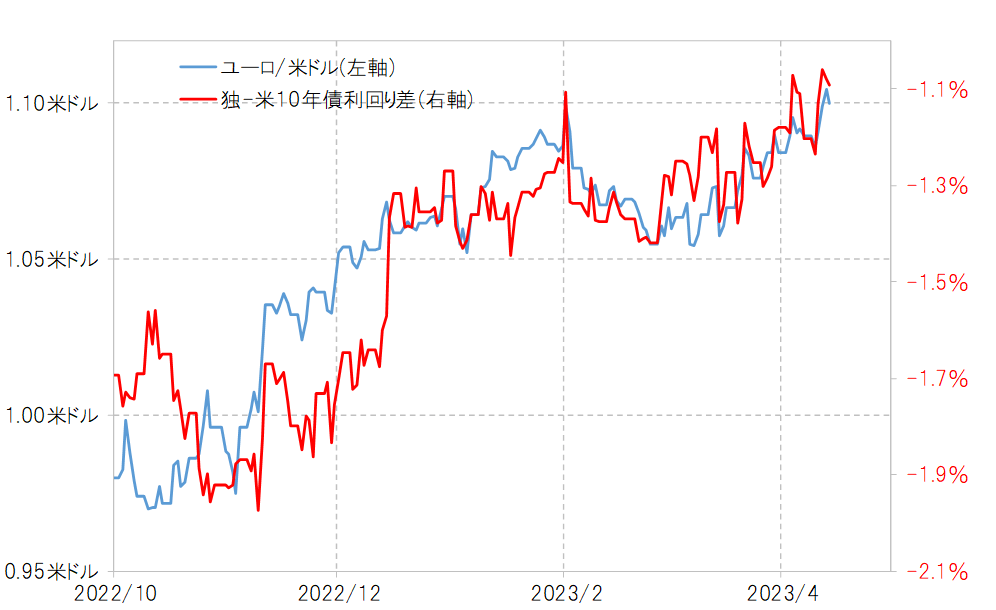

図表1はこの数ヶ月のユーロ/米ドルに独米2年債利回り差を、そして図表2は独米10年債利回り差をそれぞれ重ねたもの。金利差は、2年債利回り差、10年債利回り差ともにユーロ劣位の縮小が広がっていることが分かるだろう。このような金利差のユーロ高を示唆する変化に沿う形で、ユーロ/米ドルはこの数ヶ月続いてきた1.05~1.1米ドル中心のボックス相場をユーロ高方向に抜け出しそうな動きとなってきた。

このような金利差ユーロ劣位(米ドル優位)縮小の背景には、3月以降の金融システム不安急拡大が一息ついたことで、インフレ対策の利上げ見通しが再燃したことがあるだろう。政策金利の引き上げ見通しでは、FRB(米連邦準備制度理事会)をECB(欧州中央銀行)が上回るとの見方が今のところは基本となっている。

具体的に、今後の利上げ見通しをFRBとECBで比較してみよう。FRBは5、6月のFOMC(米連邦公開市場委員会)で0.25%の利上げがせいぜい1~2回との見方が基本。これに対して、ECBは5月に0.5%の利上げ予想もあることに加え、利上げも7月にかけて続くといった見方もある。このように利上げ見通しの差を主な背景として、金利差ユーロ劣位縮小が続くようなら、ユーロ高・米ドル安を模索する動きが続く可能性はあるだろう。

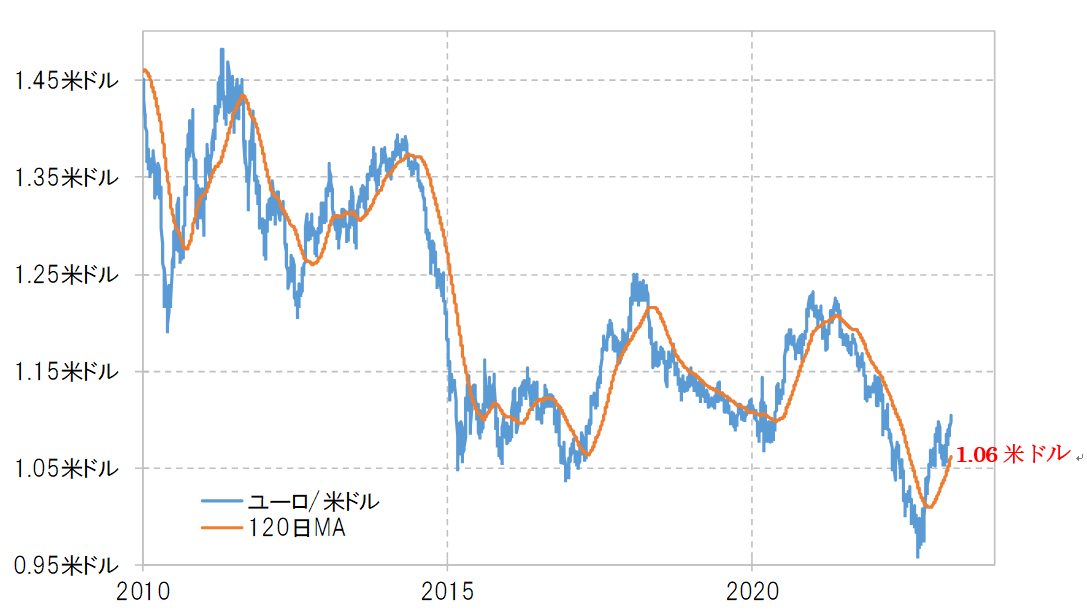

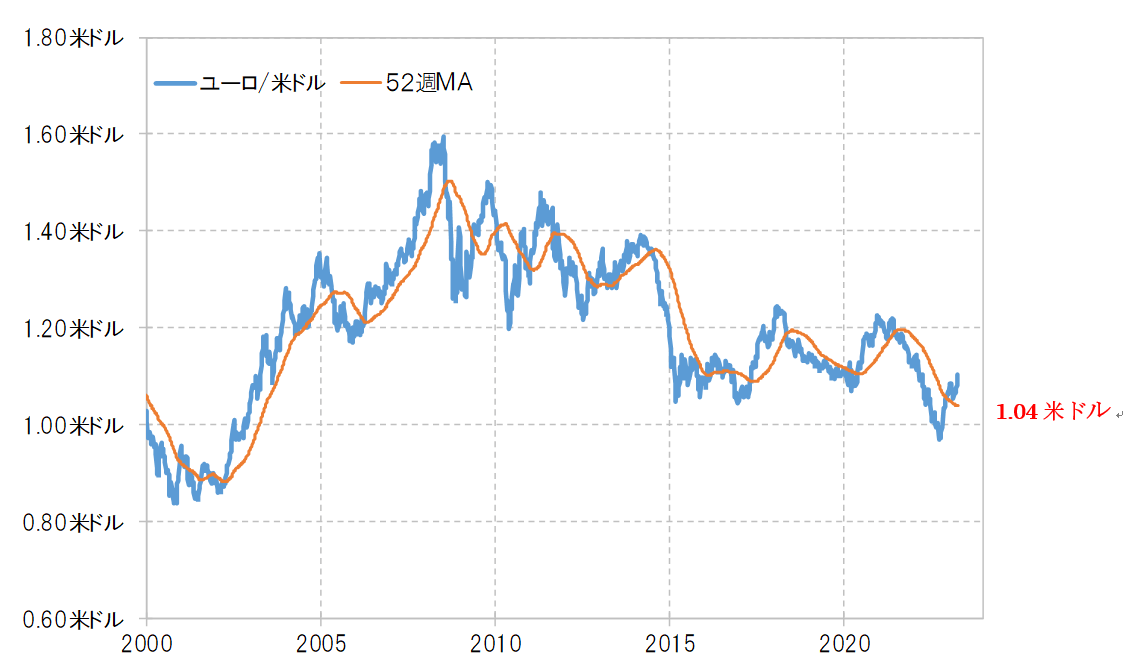

ユーロ/米ドルは2022年10月以降急反発に転じると、トレンド判断で参考になる120日MA(移動平均線)、52週MAなどをことごとく大きく上回ってきた(図表3、4参照)。これは、経験的にはそれまでのユーロ安・米ドル高からユーロ高・米ドル安へトレンドが転換した可能性が高いことを示すものだ。

ユーロ/米ドルの上昇(ユーロ高・米ドル安)トレンドが展開しているなら、それに逆行する一時的な下落(ユーロ安・米ドル高)は120日MAや52週MAの前後までがせいぜいというのが経験則の示すところ。実際にユーロ/米ドルは、この数ヶ月の反落局面も1.05米ドル前後でとどまり、120日MAや52週MAの水準にサポートされた形となった。その上で、金利差を手掛かりに、さらなるユーロ高・米ドル安を模索する展開に移っていく可能性が高いのではないか。