米ドル/円は1月の127円台で底打ち、140円台が大きな壁に

米国の金融政策を巡る思惑に一喜一憂する中で、2月14日に発表された1月の米消費者物価指数(CPI)が高止まり傾向を示したこと、生産者物価指数も高水準であったことをきっかけに、米連邦準備制度理事会(FRB)による利上げ長期化観測が強まり、米ドルは全面高の展開となっています。

その一方、日本が植田日銀新総裁誕生後も現在の金融緩和策を継続することが明らかとなり、再び日米金融政策格差がクローズアップされて、円は対米ドルだけでなく他国通貨に対しても全面安の流れとなっています。

当面は金融政策格差を円売り材料とする円の独歩安が継続すると見られますが、その一方、経済面では国内の行動制限の解除が進んで経済活動が活発化し始めていること、外国人旅行者の入国規制の解除も進んでいることから、旅行収支や行動制限解除による消費面からの景気下支え効果も大きく、2022年のように1本調子に円安が進む可能性も低いと見られます。

また、中国経済が立ち上がりの兆候を示しており、同国との貿易関係が深いドイツやオセアニア通貨が買い戻される可能性があること、日本の債券市場の歪みも解消されていないことから、イールドカーブ・コントロール(YCC)撤廃を含めた政策変更の可能性も念頭に置く必要があります。

米ドル/円は2023年1月の127円台で底打ち、反転の流れにありますが、続伸した場合でも140円台は大きな壁となりそうです。

チャートから見た主要通貨の行方

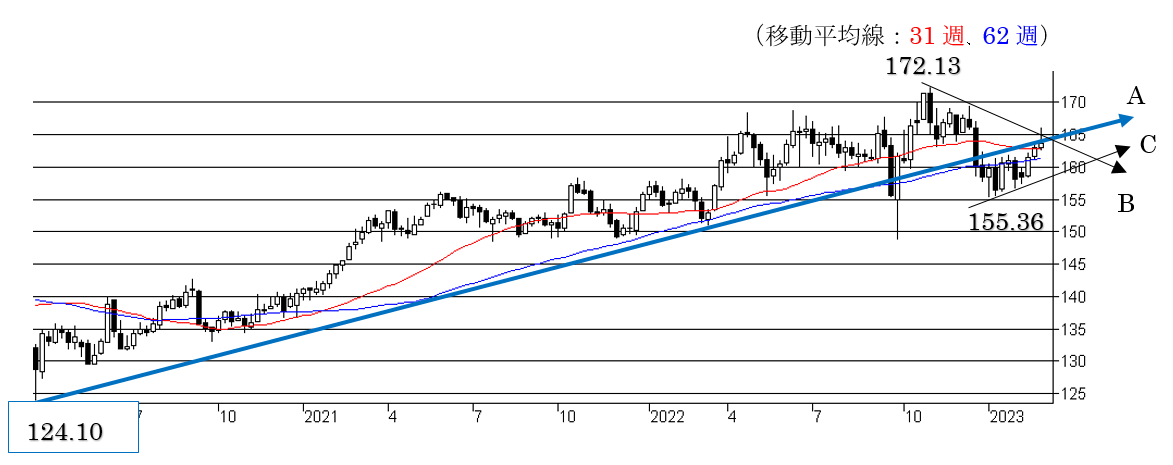

1.米ドル/円相場:短期は米ドル高/円安、中期は米ドル安/円高

週足を見ると、直近の週足は小陰線で終え上昇一服となりましたが、下値を切り上げる流れを維持しています。また、4手前の小陰線が2022年10月に付けた151.95円を高値として上値を切り下げて来たレジスタンスラインAから上抜けた位置で終え、さらにその翌週の陽線が短期トレンドの変化を確定させています。

では、1月に付けた127.23円で底を打ち、反転の流れに入った米ドル/円相場の上値目途はどの程度なのでしょうか?米ドル/円の一相場は8週間±1週間の傾向にありますが、127.23円を基点とする1月第3週からは7週間が経過、トレンドが変化した2月第2週からは4週間が経過しています。

日柄から判断するなら、残り2~3週間が上値追いの限度となる可能性が高く、また、値ごろから見ても月足の上値抵抗が139.50~140.00円に控えており、これ以上の上昇は難しいと見られます。

週足の上値抵抗は137.00~10円138.10~20円、138.50~60円、139.20~139.40円に、下値抵抗は135.00~10円、134.00~10円、132.90~00円にありますが、全て下抜けて越週した場合は130円前後までの下落リスクが点灯します。31週移動平均線は137.76円にあり、上値を抑え込んでいますが、62週移動平均線は131.29円に位置しており、下値を支えた状態にあります。

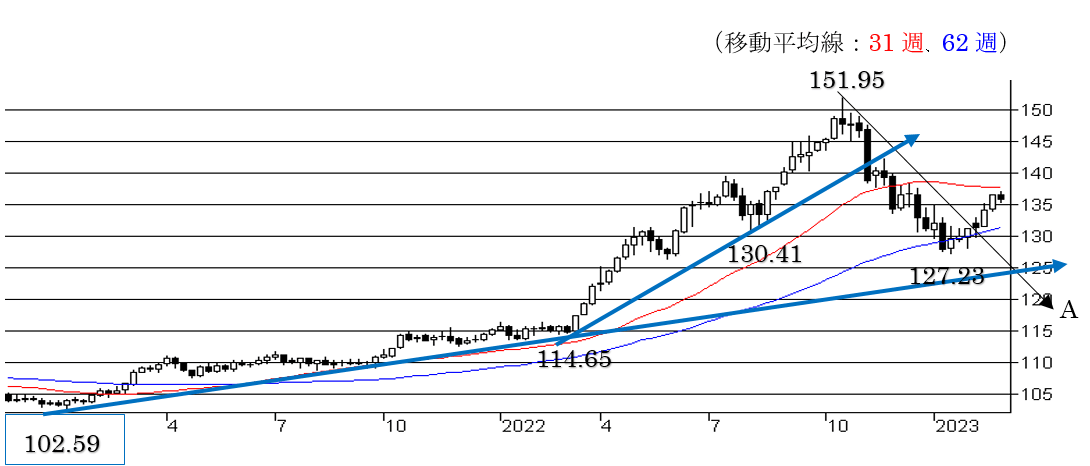

2.ユーロ/円相場:短期はユーロ高/円安、中期は下値リスクを残した状態。143.50円割れで短期トレンドが変化

ユーロは対米ドルで“ユーロ安/ドル高”の流れにありますが、ユーロ/円については、円の独歩安の影響を受けており、短期トレンドは“ユーロ高/円安”の流れにあります。

ユーロ圏のインフレが鎮静化せず、利上げ継続姿勢を維持すると見られ、円との金利差や、ユーロ圏の景況感が当初の予想より悪化していないことが、ユーロ買いの支援材料となっています。

週足を見ると、直近の3月第1週の陽線が2022年10月に付けた148.40円を基点として上値を切り下げて来たレジスタンスラインAを若干上抜けた位置で終えており、上値余地がもう一段拡がる可能性が点灯中です。

2022年3月に付けた124.40円を基点とするサポートラインCを下抜けた位置にあり、この週足の上値抵抗が146.70~80円に控えていることから、続伸してもこれにぶつかる可能性にも注意が必要です。

その一方、2022年3月の124.40円と2023年1月に付けた直近安値137.39円を結ぶサポートラインBが140.00~10円に位置していることから、上値トライに失敗して反落した場合でも、140円を割り込んで越週しない限り、下値余地も拡がり難い状態です。

週足ベースで見た上値抵抗は146.70~80円、148.40~50円、150.00~10円に、下値抵抗は144.00~10円、142.10~20円、140.00~10円にあります。可能性がまだ低いと見ますが、140円を割り込んで越週した場合は中期トレンドが変化して138円台の抵抗を切り崩しつつ、135円方向への下落幅拡大に繋がり易くなります。

31週移動平均線は141.93円に、62週移動平均線は138.38円に位置しており、短・中期トレンドをサポートしています。

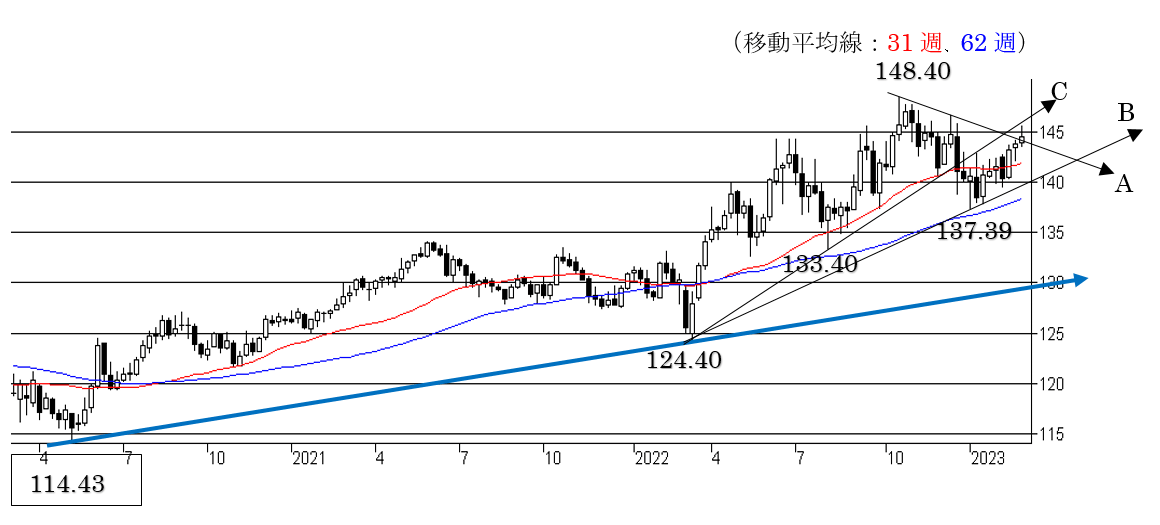

3.豪ドル/円相場:短期は小じっかり、中期は下値リスクを残した状態

米ドル全面高の流れの中で、豪ドルは対米ドルで上値の重い展開となっていますが、対円では円独歩安の影響を受けて堅調に推移しています。ただし、92円台に散在する強い上値抵抗をなかなか上抜けられない状態が続いており、上値の重さが感じられます。

その一方、2月の中国製造業PMIが52.6と、2.5ポイントもの大幅改善を示したことや、景況判断の分かれ目となる50を2ヶ月連続して上回っており、景気が底打ちして拡大基調に入った可能性が生じており、貿易関係と縁の深い豪ドルの支援材料となっています。

週足を見ると、2020年3月に付けた59.91円を基点とする中・長期的なサポートラインAが92.20~30円に位置しており、これを挟んで神経質な展開となっています。

先週もこの抵抗にぶつかって小反落していますが、一方で、2022年9月に付けた98.60円を基点として上値を切り下げて来たレジスタンスラインBからは上抜けた位置で推移していることや、2023年1月に付けた87.03円を直近安値として上下動を繰り返しながらも下値を切り上げる流れにあり、急落にも繋がり難い状態です。

このトレンドラインCは90.00~10円に位置しています。92.20~30円の抵抗をしっかり上抜けて越週した場合は、Aを上抜けて下値リスクがやや後退、93円台に乗せて越週すれば、週足の形状が安定して95円前後にある一段と強い抵抗をトライする動きが強まり易くなります。

逆に91円を割り込んで越週した場合は下値リスクが点灯、90円を割り込んで越週した場合は88~89円台まで下値余地が拡がり易くなります。さらに可能性はまだ低いと見ますが、88円を割り込んで越週した場合は中期トレンドが変化して85円方向への一段の下落リスクが生じます。

31週移動平均線は92.79に位置しており、強い上値抵抗として働いていますが、62週移動平均線は90.92円に位置しており、短期トレンドをサポートしています。

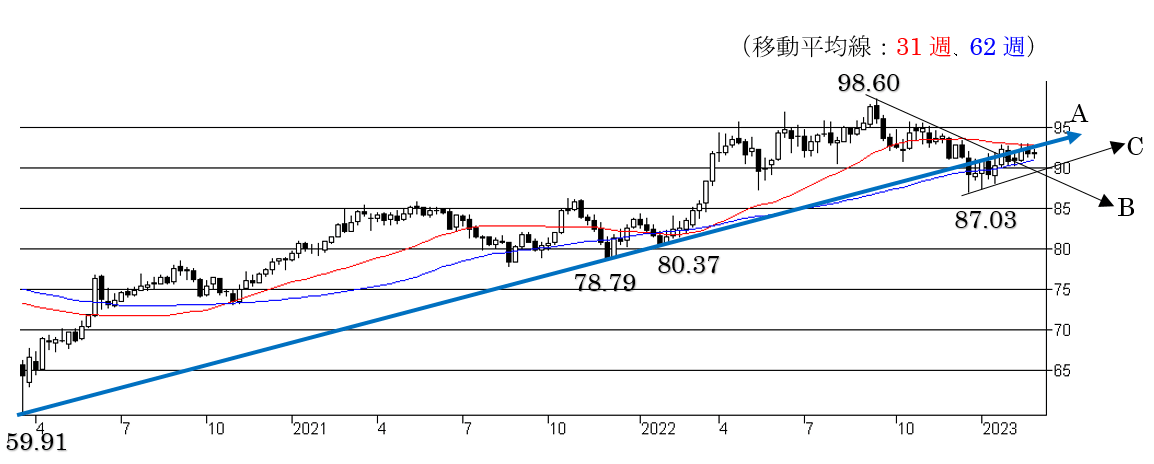

4.英ポンド/円相場:短、中期共に下値リスクを内包中、166円超えの越週で強気に変化

金融引き締め策を継続している英国ですが、エネルギー価格の高騰や液化天然ガスへの依存度が高く、インフレ鎮静化が見えない状態です。また、金利上昇による住宅ローンへの影響も深刻で経済は低迷状態にあります。

米ドル高の流れの中で、英ポンドは対米ドルで下落基調にありますが、対円でも166円台の抵抗にぶつかって反落した流れにあり、下値リスクがやや高い状態にあります。ブレグジット後の北アイルランドを巡る物流交渉でEUとの離脱協定見直しで合意したことは明るい材料となりましたが、高インフレ下での経済見通しはまだ先が見えない状態です。

週足を見ると、2020年3月に付けた124.10円を基点として下値を切り上げて来たサポートラインAを値動きの中で一旦上抜けたものの、再びこの下に入り込んでおり、中期トレンドは“英ポンド安/円高”の流れから抜け出していません。

また、2022年11月に付けた172.13円を基点として上値を切り下げて来たレジスタンスラインBを、値動きの中で若干上抜けたものの、3月3日現在、再びこれを下抜けた位置で推移しており、下値リスクがより高い状態です。

短期的には2023年1月に付けた155.36円を直近安値として上下動を繰り返しながらも下値を切り上げていますが、158円を割り込んで越週した場合は、トレンドラインCを完全に下抜けて新たな下落リスクが生じ、155円方向への一段の下落に繋がり易くなります。

逆に165円台に戻して越週すれば下値リスクがやや後退、166円超えで越週した場合はレジスタンスラインAとBを抜き返して、短・中期トレンドが“英ポンド強気”に変化します。週足の上値抵抗は164.90~00円、166.00~10円、167.00~10円に、下値抵抗は162.80~90円、161.00~10円、160.00~10円、158.00~10円にあります。31週移動平均線、62週移動平均線は162.81円と161.35円に位置しており、下値を支えた状態にありますが、160円割れで越週した場合は新たな下落リスクが生じます。