米ドル/円 年間予想レンジ:124.00~146.00

メインストラテジー:レンジ取引

・2028年まで緩やかな円高基調か

・日米金利差でも米ドルの下値は制限

・日銀緩和路線はなお維持の公算

アナリシス:

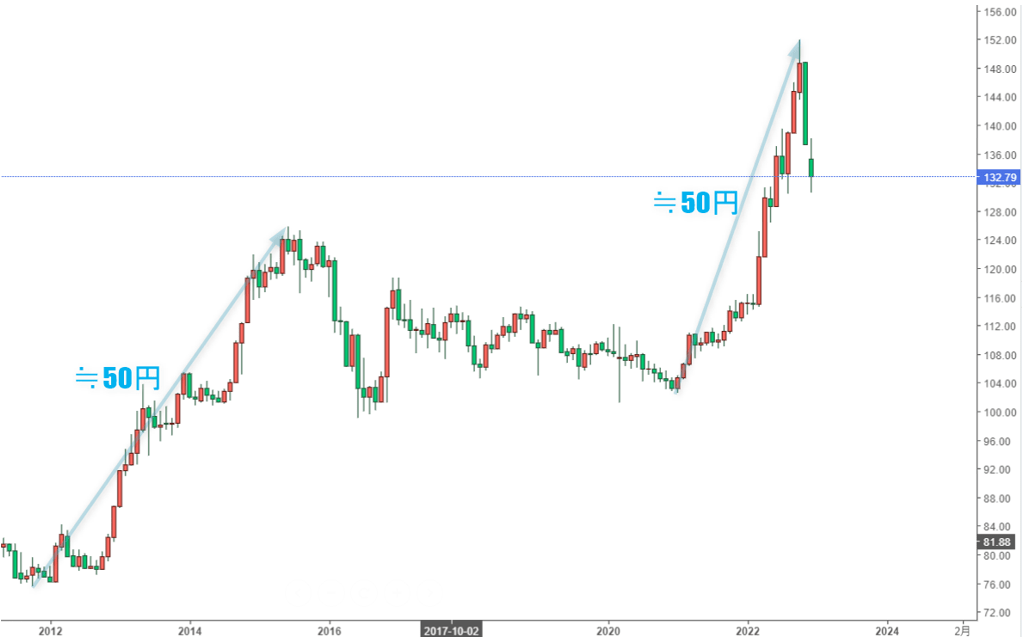

米ドル/円相場は2022年に約40円の上昇幅を達成し、市場関係者らの意表を突いた。言ってみれば、2021年年末の時点で、米ドル高・円安の進行が想定されていたものの、大半の市場関係者は152円関門寸前まで突進した米ドル高の進行を予想できなかった。そのため、つい最近では(2ヶ月前)、2023年170円といった上値目標が提示され、それを正当化させるような理由付けが多かったことも記憶に新しい。

しかし、その後11月にいわゆる逆の米消費者物価指数(CPI)ショックを経て、また先週日銀による緩和修正ショックで米ドルが急落し、一気に130円台へ反落してきたため、相場のセンチメントが大きく変更された模様である。今回は一転して120円割れや110円打診といった過激な円高目標が提示されたことにより、市場関係者の途転ぶりも凄まじかった。

2023年の市況を図る上で、まず米ドル高のトップアウトを認定しなければならない。為替相場のDNAと言われる16年/17年サイクルで測れば、2011年安値を起点とした米ドル高の一服があってもおかしくないが、サイクルの視点では、トップからトップへと数える米ドル/円の8年サイクルに鑑み、本来2023年6月前後のトップアウトを早期に果たした理由が必要になってくる。

その理由があれば、2022年急速に展開された米ドル高・円安の「行き過ぎ」も納得できるだろう。なにしろ40円の値幅なので、2021年安値からの上昇幅を測ると、≒50円にもなるため、これは2011年安値~2015年高値までの値幅とほぼ等しい。要するに、早期トップアウトの最大根拠は値幅達成感にある。そのため、2023年米ドルの高値更新といったシナリオは非現実である。

さらに、米ドル/円におけるボトムからボトムへと数える16年半のサイクルの示唆によると、2022年のトップアウトは、2011年安値を起点とした10年程度の米ドル高の終焉を意味し、2028年まで米ドル安・円高のトレンドが想定される。2023年は同サイクルにおける円高の始動とも言えるため、米ドルの頭が重くなることが想定できる。

その一方、急激な円高の進行も想定しにくい。日米金利差はこれからも拡大され、また米長期金利がすでに2023年の利下げを織り込もうとしている途中と言われているため、米ドルの急落自体は、目先としてはむしろ「行き過ぎ」の疑いが強い。従って、2023年早々、米ドル安に対する修正が見られる公算が大きく、2番天井を形成してから再度反落、といったシナリオが現実味を増す。

もっとも、日銀の緩和修正ショック自体、解釈によって性質も違ってくる(この前長期金利の許容範囲修正は2回あったが、共に緩和継続と解釈された)ため、なおマイナスの政策金利を維持する上で、緩和政策を延長させる方策とも言われる。構造上の問題として2023年日銀の大幅政策修正は考えにくく、米ドル/円の下値余地を制限させるだろう。

本来は126円~127円程度とレンジの下値を想定していたが、日銀の緩和修正ショックを加味し、124円~125円と若干円高の余地を残して上方修正できる。これに関しては、円高より米ドルの調整といった言い方がより適切であり、緩やかな基調を保てる公算が大きい。

豪ドル/円 年間予想レンジ:86.00~105.00

メインストラテジー:押し目買い

・サイクル論なら豪ドルがなお優位

・サイクルの強化はむしろ2023年から

・クロス円における円売りがなお主流

アナリシス:

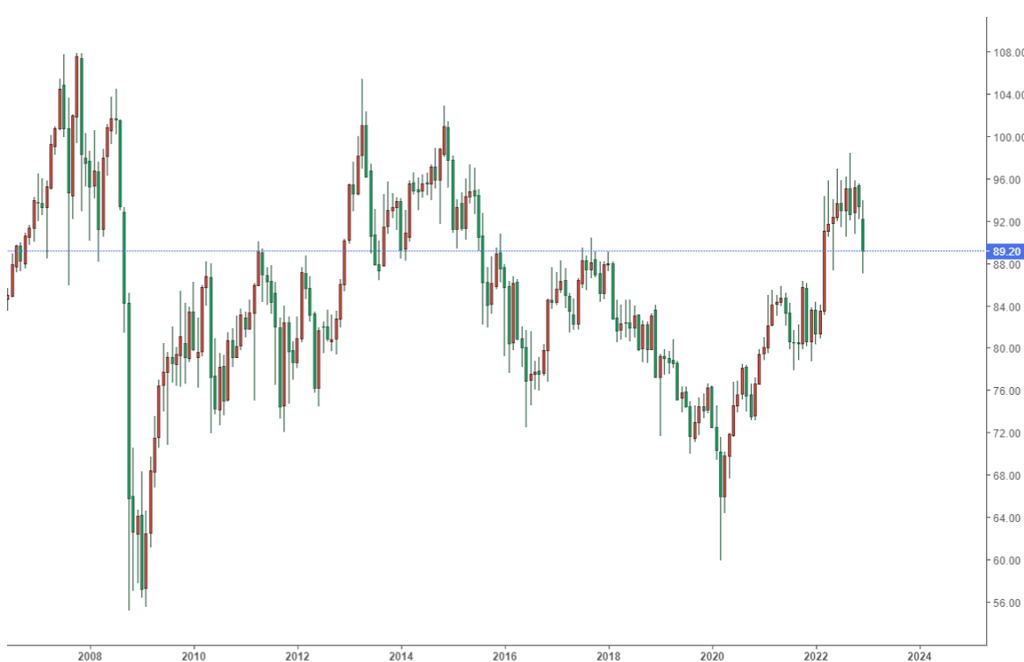

豪ドル/円相場は2022年に一旦12円の上昇幅を達成したが、2022年後半から失速し、上昇幅を帳消し、という値動きを見せた。ただし、サイクル論の視点では、2020年安値の59.87円を起点とした上昇波はなお途中段階の公算が大きく、豪ドルの優位性に鑑み、むしろ2023年から「本領発揮」できる時期に入っていくため、2023年は緩やかな上昇を想定している。

もっとも、2007年高値や2008年安値から形成された豪ドル/円の変動パターンは、大型トライアングルの形成とも読み取れる。同変動パターンはユーロ/円をはじめ、主要クロス円でも観察されるため、ユーロ/円の上放れに続き、豪ドル/円の上値トライを有力視している。この意味合いにおいて、紆余曲折でも今後2007年高値の107.89円の打診やブレイクを果たすだろう。

さらに、内部構造の話として、もっとも興味深い視点がある。それは他ならぬ、今回の上昇波の起点とした2020年安値の「ダマシ」的な存在である。2013年高値(2014年高値とダブル・トップに近い形状を示す)を「ヘッド」とみなし、2011年高値や2017年高値を「ショルダー」と見なした場合、本来「ヘッド&ショルダーズ」のフォーメーションが形成され、またその下放れをもって2008年安値を割り込んでいく見通しだった。

しかし、それを回避した上、2022年高値の98.46円まで一旦戻ったところで、2020年安値の59.87円までの下落自体が「ダマシ」であったことを証明している。そのため、同安値を起点とした上昇波は本物であり、またこれからも上値トライを継続する公算が大きい。

2022年9月の高値トライが一旦失速して反落してきたのも、2007年高値から引かれるメイン抵抗ラインに一旦阻止されたからに他あるまい。言ってみれば、目先までの反落は途中段階の速度調整であり、これから再度メイン抵抗ラインをトライし、さらにブレイクがあれば、豪ドルの一段上昇が想定される。

米ドル/円相場の2023年の基調は、緩やかな米ドルの反落(円高基調)になると想定しているが、クロス円全般についてはむしろ強気なスタンスを維持したい。なにしろ、米ドル全体の反落は、主に円以外の主要通貨の上昇をもって表れるため、豪ドルの優位性も2023年だからこそ一層鮮明になって浮上してくるだろう。

その事実として、2022年後半において、豪ドルのパフォーマンスはユーロや英ポンドより「出遅れた」感がある。しかし、コロナショック後の安値より大幅に割り込んでいたユーロや英ポンドに比べ、豪ドル対米ドルの安値が同ショック直後の安値より大分上に位置しているため、豪ドルの優位性自体変わらない。

言ってみれば、9月以降の市況のみ取り上げる場合は豪ドルの「出遅れ」が目立つかもしれないが、対米ドルでも対円でも優位性を持っているため、構造上の強さの発揮はむしろこれからだと思う。2023年だからこそ、豪ドル/円の上値志向が確認できる年になるだろう。押し目買いのスタンスは不変である。