先週の動き:ニューヨーク金先物価格は200日移動平均線を越え1,800ドル超、新規資金流入の様相

先週のニューヨーク金先物価格(NY金)は、週後半に大きく水準を切り上げ1,800ドル台乗せとみた上で、切り上げた水準を維持して終了となった。12月2日のNY金の通常取引終値(清算値)は1,809.60ドルで終了。週間ベースでは55.60ドル、3.17%の上昇となった。

来週12月13~14日に予定されている米連邦公開市場委員会(FOMC)を前に、今週から米連邦準備制度理事会(FRB)高官の発言自粛期間(いわゆるブラックアウト期間)に入るため、注目度が非常に高かったのが11月30日のパウエルFRB議長の講演内容だった。

パウエルFRB議長は、インフレとの戦いはまだ終わっていないとしつつも「早ければ12月にも」利上げペースを減速させる可能性があると発言。インフレの高い状態が続いた場合は、今後も利上げの回数を増やして対応する考えを改めて強調した。ただし、11月3日のFOMC後の記者会見や11月23日に発表された同会合の議事要旨、さらにこのところ続いた、多くのFRB高官の発言内容におおむね合致するものだった。

前週まで続いていた株高などもあり、市場の動きを牽制するタカ派的な発言を強く警戒していた市場には従来と変化のない内容にもかかわらず、ハト派的との受け止め方が広がることになった。

また、11月に入って以降、為替市場で勢いを増していた米ドル買いポジションの巻き戻しによる主要通貨に対する米ドル安の流れが米長期金利の低下とともに進み、金市場の買い手掛かりとされることになった。

11月30日、パウエルFRB議長の講演が開始されたのが13時30分。すでにNY金は時間外取引に入っており、この時点で当日の通常取引は1,759.90ドルで終了していた。11月の取引を終え、月間ベースで119.20ドル、7.3%高となり、4月以来続いていた月足ベースでの下落がやっと止まることになった。

その後、パウエルFRB議長の講演内容が時間外取引の時間帯に伝えられると前述のように米長期金利が低下、米ドル安の中でNY金は水準を切り上げ1,782.90ドルで、この日の時間外取引を終えることになった。

為替市場の動きで金市場が注目するのはドル指数(DXY)だが、12月1日のDXYは、一時104.662と8月11日以来の安値を付け、200日移動平均線を下回り、下落トレンド入りを示唆する展開となっていた。

NY金はこの中で買い先行の流れが続き、心理的な節目の価格1,800ドルを一気に突破。さらに1,804ドル近辺に位置していた200日移動平均線を上回ったことで、テクニカル要因の好転から目先筋の買いを集め上昇が加速した。

そのまま1,818.40ドルと8月12日以来の高値まで駆け上がり、この日の通常取引は前日比55.30ドル高の1815.20ドルで終了した。つまり先週の週足の上昇分は、ほぼ12月1日の上げによりもたらされたと言える。

週末12月2日は注目の11月米雇用統計の発表があり、後述するように予想以上の強さを示したことから、FRBによる長期の金融引き締めが再び意識され、市場では前日まで見られた流れが逆転した。

NY金は1,800ドル割れに押し戻されたものの、下値では買い意欲も強く、終盤に下げ幅を縮小し、通常取引は1,809.60ドルで終了。週の前半に見られた売り建て(ショート)の買戻しによる上昇(ショートカバー・ラリー)から、新規買い(フレッシュ・ロング)による上昇に相場の質的変化を感じさせることになった。

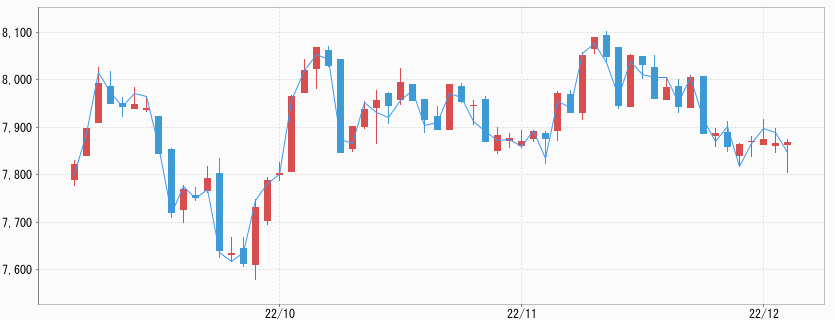

その一方、国内金価格は、12月2日の米ドル/円相場が欧州の時間帯に一時133.64円と8月16日以来の安値(円高)となるなど、週を通じ円高が進んだ影響でNY金の上昇が相殺され、ほぼ横ばいで推移することになった。連日7,800円を挟んだ狭いレンジの動きが続き、横ばいで推移した。

先週のコラムではNY金の想定レンジを1,730~1790ドルとしたが、パウエルFRB議長発言による上振れで、実際には1,738.20~1,818.70ドルとなった。国内金価格は7,650~7,900円と想定していたが、7,754~7,872円と円高で上値を抑えられることになった。

パウエルFRB議長発言とサンフランシスコ地区連銀デイリー総裁発言の相似から、過度の引き締めリスクに警戒

11月30日、ワシントンのブルッキングス研究所でのパウエルFRB議長の講演内容で私が注目した部分は、利上げペースを緩やかにすることは「過度の引き締めリスクを低減させるよい方法」だと発言したことだ。

その上で、ここまで「かなり積極的な」利上げを行っているとして「インフレの早期鎮静化のためだけに一段の大幅利上げで経済を破綻させることはしない」と言明した部分に注目したい。

その背景には歴史的ペースでの引き締めで、国債市場の値動きが大きくなるなど不安定化が見られ、(ブレイナードFRB副議長など)FRB内部からも警戒する声が上がっていた経緯がある。

今までインフレ抑制のみを前面に掲げてきたが、スタンスの変化が読み取れる部分と捉えている。そのため、市場の反応も大きくなり、強気の雇用統計を受けても、流れに大きな変化が起きていないと捉えている。

この点については、先週のコラムでも「11月21日サンフランシスコ地区連銀デイリー総裁発言」と項目を立て、最終到達点の金利水準(ターミナルレート)など、FRBの政策方針を示す参考になるとして注目していた。

デイリー総裁が引き締めについて「留意する必要がある」点として、「調整が足りなければインフレは高過ぎる状態が続くが、調整が行き過ぎれば、不必要な痛みを伴う景気低迷を招きかねない」とオーバーキル(やり過ぎ)に警告を発したことを先週指摘したが、今回のパウエルFRBの発言はデイリー総裁の発言と内容的には同じだった。

12行ある米地区連銀の中で筆頭銀行はNY地区連銀であるのは言うまでもないが、サンフランシスコ地区連銀は管轄地域の経済規模の大きさもあり、同行の総裁の発言は今後も要注目だと思う。

11月の米雇用統計で経済の強さを示した米労働市場、そして11月米CPIへの注目度がさらに高まる

米労働省が12月2日に発表した11月の雇用統計は賃金の伸びが加速した他、雇用者数の伸びも市場予想を上回り、市場が織り込んだFRBによる今後の利上げペース減速が十分に正当化されるほど、経済は弱くないことを示唆する内容だった。

非農業部門の雇用者数は2万3,000人増で予想(20万人増、ロイター)を上回った。10月分の雇用者数は26万1,000人増から28万4,000人増に上方修正された。失業率は3.7%で横ばいになった。

インフレ動向との関連で注目度が上がっている時間当たりの平均賃金だが、11月は前月比0.6%上昇と市場予想の0.3%を大きく上回った。前年比では5.1%上昇となり、上方修正された10月の4.9%上昇を上回るとともに、再び5%台に乗せた。

インフレ動向を見る上で、すでに総合指数よりも変動の大きい食品とエネルギー価格を抜いた、コア指数が注目されている。

家賃や人件費といった上昇すると下げにくい物価の上昇が「しつこいインフレ」、「粘着型のインフレ」として注目されている中で、今回の雇用統計で表れた平均時給の上昇再加速は、やはり来週にFOMCが迫る中で、気になるポイントになったのは確かだろう。

0.5%利上げ見通しは変わらないものの、一部に0.75%復活を読む見方が復活したのは無理からぬことだ。さらには2023年の初回(1月31日~2月1日)の利上げ幅、0.25%見通しが0.5%に引き上がる手掛かりとなりそうだ。

これも単月の結果に過ぎないと言われればそれまでだが、こうなると12月13日の11月米消費者物価指数(CPI)の注目度がさらに高まることになりそうだ。つまり、FOMC結果発表の前々日12月13日の市場の動きにも要注意ということになる。

今週の展望:ISM非製造業景況指数や米PPIにも注目、NY金は1,790~1,840ドル、国内金価格は7,700~7,850円を想定

イベント盛りだくさんの週を終え、今週はすでに触れたようにブラックアウト期間でFRB高官の発言もなく、比較的静かな展開となりそうだ。

経済指標ではISM非製造業景況指数で、米消費動向が明らかになる。ISM非製造業景況指数も同製造業景況指数と同じく、新型コロナウイルスによる経済封鎖直後の2020年5月来の低水準に落ち込めば、景気後退懸念を一層強める可能性がある。

また、インフレ指標では12月9日発表の米生産者物価指数(PPI)が注目される。市場予想では、5ヶ月連続で伸びの鈍化が予想されており、インフレがピークに達したとの見方を強める可能性がありそうだ。

こうした中で米ドル安傾向が続くと思われ、NY金の堅調展開は持続すると読んでいる。今週のNY金は1,790~1,840ドル、国内金価格は7,700~7,850円を想定している。