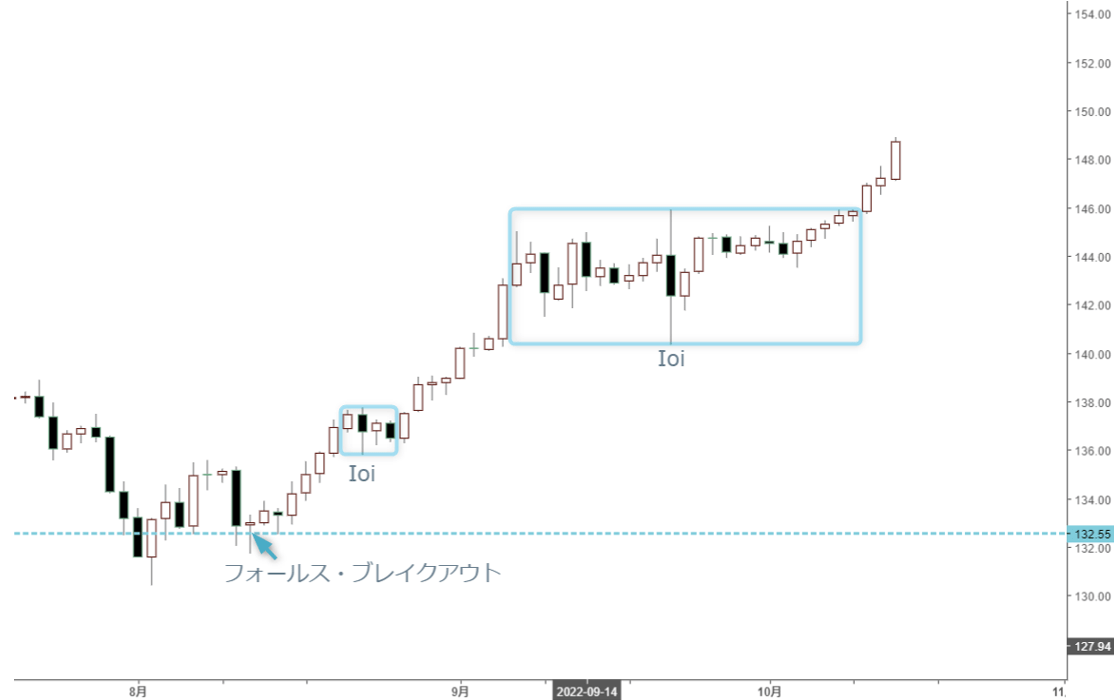

米ドル/円 日足

週間予想レンジ:146.50~150.50

メインストラテジー:押し目買い

・日銀の介入失敗

・介入プレーは逆走へ

・3度目の正直か

アナリシス:

米ドル/円相場は先週大きく続伸し、32年ぶりの高値を付けた。9月22日に日銀が相場に介入し、当日5.5円程度の反落幅を形成させたものの、翌日からほぼ一貫して切り返し、先週においては高値を再度更新、さらにほぼ最高値(148.88円)に近い148.74円にて大引けした。10月13日には「覆面介入」があったといううわさもあったが、真相はともかく、当日ザラ場における変動幅がせいぜい1円程度だったことに鑑みると、仮に2度目の介入があったとしても、見事な失敗であったと言うほかあるまい。

というのも、9月22日の3兆円に近い金額を使った米ドル売り介入は、効果が1日のみだった上、翌9月23日から米ドル買いの流れに対抗できなかった。また10月13日の介入が仮にあった場合、その効果がさらに限定されてたちまち消される羽目になったわけで、米ドル高/円安の流れを逆に加速させた疑いがある。

なにしろ、日銀緩和政策とロジック的な矛盾を抱える円安阻止介入は難しい上、米当局との協調なしの介入は成功しにくい。それを見込んだ「投機筋」が日銀の逆張りを仕掛けるため、介入の効果を帳消しする存在と推測される。また、介入の回数を重ねていく度に、介入効果の逓減も想定されるため、失敗する蓋然性が高いとみている。

より厄介なのが「介入プレー」の存在である。日銀の介入あり、と見込む一部投機筋は日銀より先に回って米ドル売りを仕掛けるが、実際日銀の介入があった場合、逆に一斉に利益確定、即ち米ドルの買い戻しに繋がる。虎視眈々にして米ドルの安値を狙う筋と合わせ、「介入プレー」をしていた投機筋の存在で、10月13日の変動幅(仮に介入があった場合)を制限したのではないかと思う。

そのため、149円関門手前まで米ドルの上昇があっても10月14日では介入の痕跡が見られなかった上、米ドルの上昇幅の拡大も見られたわけである。言ってみれば、日銀の失敗が明らかになるにつれ、投機筋の多くは一層米ドル買いを仕掛けてくるため、150円大台乗せがむしろごく短期スパンにおけるターゲットとなっている。日銀の「3度目の正直」があっても、150円大台乗せが規定路線のように見え、介入があったほうが、米ドル買いの意欲はより刺激される。

プライスアクションの視点では1つのみ強調すれば十分かと思う。それは他ならぬ、9月22日の大陰線を中心に形成した「Ioi」のサインである。9月22日高値の更新が確認された以上、9月22日値幅の「倍返し」で計算すれば、このまま151円台半ばの打診があってもおかしくないだろう。次回日銀の介入があれば、最大3円程度の下落幅があると想定され、レンジ変動の下限として146円台半ば前後に据え置ける。押し目買いのスタンスを維持したい。

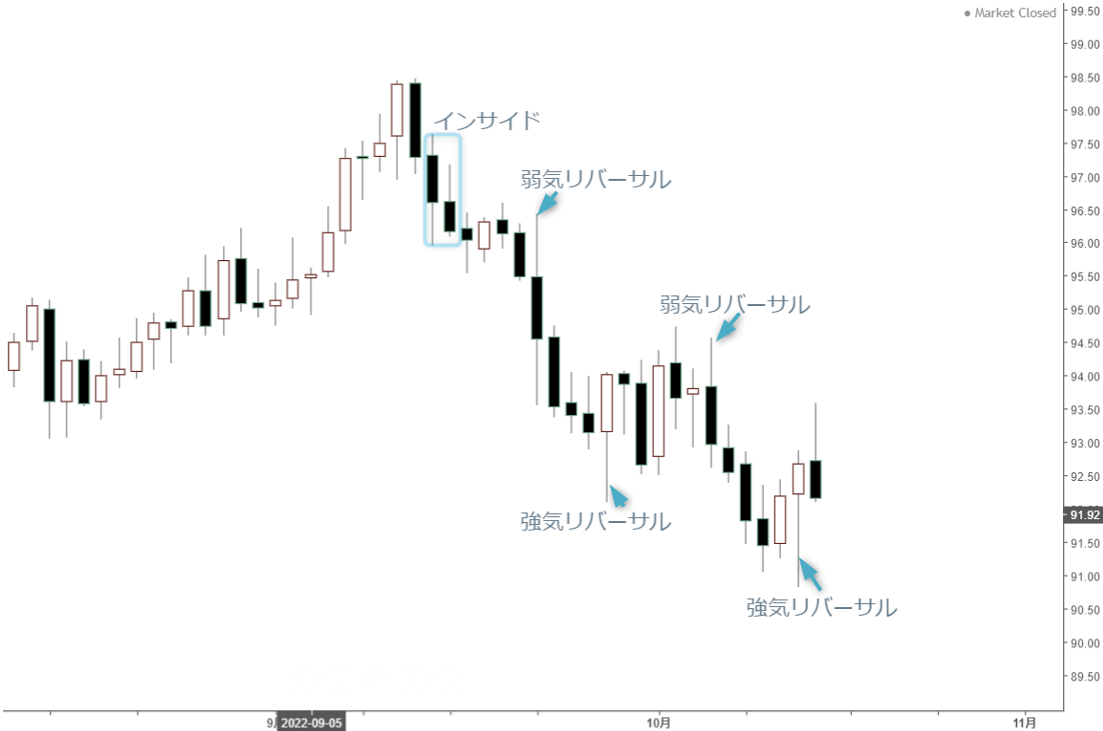

豪ドル/円 日足

週間予想レンジ:91.50~96.50

メインストラテジー:押し目買い

・底打ちの兆し

・豪ドルは出遅れ

・日銀を逆張り

アナリシス:

豪ドル/円相場は先週続落した。ただし、一旦90.82円をトライしたものの、日足では底打ちのサインを点灯したため、ここから安値保ち合いさえ維持できれば、調整波の終焉につながる公算が大きい。もちろん、日銀の大規模介入があれば、一時90円関門を割り込むことも十分想定されるが、米ドル/円と同様、日銀を逆張りする投機筋の存在でむしろ豪ドルは買いの好機とみている。

この意味合いにおいて、先週32年ぶりの高値を更新した米ドル/円に比べ、豪ドル/円は大きく出遅れた。その大きな背景として、米ドル全面高の中、豪ドルの優位性が試されてきた経緯があった。実際、対米ドルでは、先週も大きく続落し、2020年3月以来の安値を更新した。これを米ドル全面高の一環として捉えるが、英ポンドやユーロの下落幅に比べ、コロナショックの安値をまだ割り込んでいない豪ドルの優位性は、目先としては薄まったものの、なお維持されることも明らかなので、悲観過ぎる見方も不要だと思う。

ただし、豪ドル/米ドルの急落につられ、豪ドル/円の反落波がさらに延長されたことも事実である。このままでは、8月の安値を一旦割り込むことも想定しておきたいが、この場合でも強気の内部構造を否定する値動きではなく、あくまで一時の「ダマシ」と捉える。

そもそも米ドル/円の上値余地がなおあり、また利上げ余地の大きい豪ドルの優位性はなお無視できないだろう。米ドル全面高の流れでしばらく豪ドル対米ドルの軟調な推移が余儀なくされるが、対円の調整を大分果たしたとみている。

10月13日の日足、「スパイクハイ」の形をもって「強気リバーサル&アウトサイド」のサインを形成し、下落波の一旦一服を示唆している。安値圏での保ち合いの先行も想定されるが、安値更新さえ回避できれば、10月6日高値の94.57円の回復に繋がっていくだろう。

もっとも、10月6日の大陰線自体も「強気リバーサル」のサインを点灯し、同日高値の回復自体が容易ではないとみている。ただし、一旦回復があれば、ブル基調への復帰を示唆するサインとして点灯し、9月22日大陰線の「否定」、即ち同日高値の96.43円への逆戻りを果たすだろう。

9月22日は日銀介入日であっただけに、日足における「弱気リバーサル」のサインとしてより支配力がある。紆余曲折でも同日下落幅の帳消しがあれば、その他の主要クロス円と同様、年初来高値の再更新につながる。調整波の値幅や期間が共に想定より大きかったが、押し目買いのスタンスは不変である。