バフェット流バリュー投資の代表例:オクシデンタル・ペトロリアム(OXY)

著名投資家ウォーレン・バフェット氏率いるバークシャー・ハサウェイ(BRK.B)が米石油大手オクシデンタル・ペトロリアム(OXY)の株式保有をさらに積み増している。バークシャーが9月9日にSEC(米証券取引委員会)に提出した書類によると、持株比率は26.8%に高まっている。

8月19日には、FERC(米連邦エネルギー規制委員会)がバークシャーに対し、オクシデンタルの株式を最大50%まで購入する許可を出している。

バフェット氏が最初にオクシデンタルに投資したのは2019年、同業のアナダルコ買収を巡り、シェブロン(CVX)と入札合戦を繰り広げていた時だ。オクシデンタルのビッキー・ホルブCEOはバフェットが住むネブラスカ州オマハに直接乗り込み、バフェット氏から100億ドルの出資を引き出すことに成功した。

当時、買収によってオクシデンタルのバランスシートには300億ドル以上の債務が積み上がり、アナダルコへの投資は大失敗だったと考えられていた。さらに原油価格の暴落が追い討ちをかけ、オクシデンタルの時価総額は90億ドル以下にまで落ち込んだ時期があった。(直近9月16日現在の時価総額は約599億ドル)

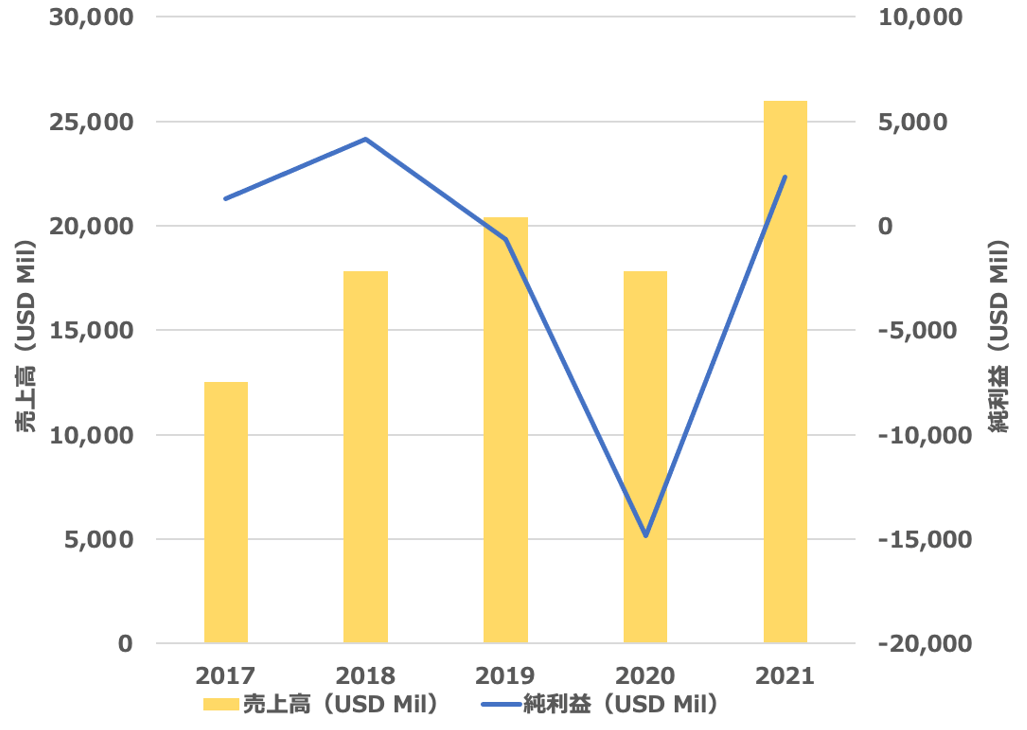

しかし、オクシデンタルの業績は2021年以降大きく改善している。直近の原油価格の上昇に伴い、今期はさらに拡大することが期待されている。当時、バフェット氏はメディアのインタビューで「オクシデンタルへの投資は長期的な原油価格の上昇に対する自信の表れだ」と述べていた。それから3年、結果的にこの投資はバフェットにとって最高のバリュー投資の1つであることが証明された。

バフェットがオクシデンタル株を買い増す3つの理由

バフェットはなぜ、オクシデンタル株への投資を進めているのか。筆者は3つの理由があると考える。

まず1つ目は化石燃料に対する需給が引き続きタイトであることだ。パンデミックを経て、各国政府はクリーンエネルギーへの転換を進めているものの、安定的な電源になるところまでは到達しておらず、化石燃料の需要は堅調に推移している。

ロシアによるウクライナ侵攻に加え、過去数年間にわたる新規油田への投資不足が供給を圧迫し、生産量の停滞とサプライチェーンの混乱を招いた。こうした課題は徐々に改善に向かっているものの、エネルギーだけではなく、食料、住居費等、ほぼ世界中で物の値段が急激に上がっている。インフレは2020年代のメガトレンドかもしれない。

2つ目は利益優先の経営を行なっていることである。バフェットはかねてよりオクシデンタルのホルブCEOの経営手腕を公の場で称賛している。オクシデンタルはアナダルコの買収によって、米国最大の油田地帯であるパーミアン盆地においてトップ5に入る生産者の地位を獲得しており、原油価格が1バレル当たり40ドルを下回っても利益を維持できる体質になっている。

資源価格の高騰を追い風にオクシデンタルの業績は改善、債務を大幅に圧縮し手元に現金を厚く積み上げている。第2四半期のフリーキャッシュフローは過去最高の43億5000万ドルを記録した。オクシデンタルへの投資を通じてバフェット氏はキャッシュを生み出す優れた資産を手に入れた。

3つ目は空気中のCO2(二酸化炭素)を回収する技術「直接空気回収(DAC)」への取り組みだ。オクシデンタルと子会社で低炭素関連事業を手がけるワン・ポイント・ファイブは8月25日、テキサス州に世界最大規模のDACプラントの建設を始めると発表した。

8月23日付のウォール・ストリート・ジャーナルの記事「バフェット氏、米オクシデンタルに目を付けた訳」によると、このプラントは2024年後半の稼働予定で、当初は年50万トンの処理能力を備えているという。オクシデンタルとワン・ポイント・ファイブは、低炭素事業に対して2022年1~3億ドルを投じる方針を明らかにしている。

各プラントは最大100万トンまで拡張可能で、需要によっては最大135基を建設するとしている。オクシデンタルは部材や機器を標準化し、プラントを安価に、そして大量に設置する戦略をとっている。CO2の回収コストは当初は1トンあたり300ドル以上だが、量産が進めば150ドル以下になるという。また、オクシデンタルの炭素回収部門が収益全体に占める割合は現在の5%未満から、向こう数年には10%以上に達する可能性があると指摘している。

8月中旬、米国において「インフレ抑制法案」が成立した。予算規模は米史上最大級となる約4300億ドルで、気候変動対策に加え、薬価の引き下げや一部の法人税引き上げなどが盛り込まれている。この「インフレ抑制法案」によってCO2回収に関連したプロジェクトの加速が見込まれる。

新法には、大気中のCO2の直接回収・貯蔵に対する税優遇措置を従来のトン当たり50ドルから180ドルに引き上げることが含まれている。こうした優遇税制は炭素回収事業にとって有益だとしており、オクシデンタルのホルブCEOもこの法案について、自社にとってプラスであるとの見方を投資家に示している。

バフェットがこだわる「安定期投資」とは

「バリュー投資の父」と呼ばれる経済学者のベンジャミン・グレアム氏からコロンビア大学で教えを受けたバフェット氏は師に倣い、一般的には割安株を長期的に保有する「バリュー投資家」であると考えられている。投資において重要なのはどれだけ多くのことを知っているかではなく、むしろ何を知らないかを知っておくことなのだ。大きな間違いを避ける限り、投資家がやるべきことはとても少ない。

もう1つ同様に重要なのは、購入する際に「安全域」にこだわること。もし、普通株の価値がその価格よりわずかに高い程度なら買わない。この原理こそがベンジャミン・グレアムが投資成功の礎石として強調していたことだ。

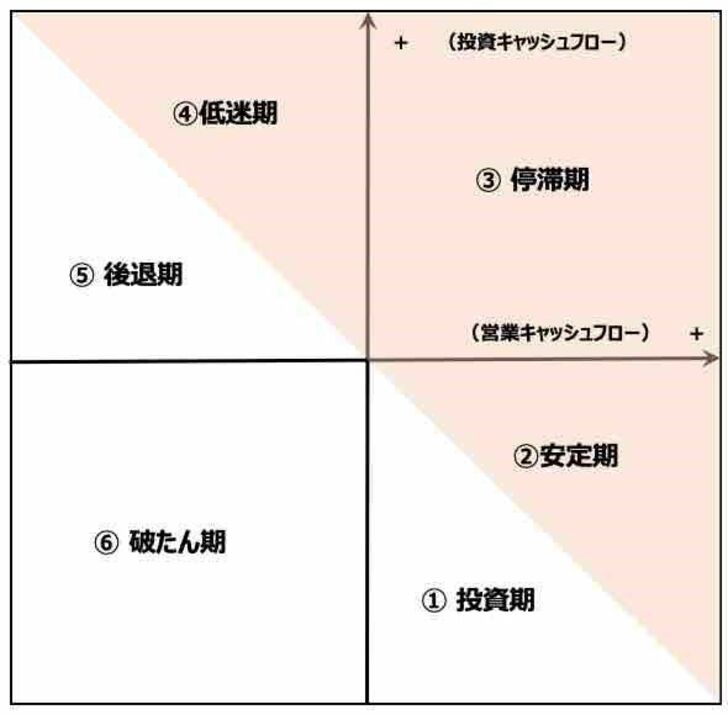

「オマハの賢人」と言われるバフェットの投資先を選ぶ基準は極めてシンプルだ。それは「キャッシュフローに始まりキャッシュフローに終わる」と言っても過言ではない。キャッシュフロー・マトリックスは縦軸に「投資キャッシュフロー」、横軸に「営業キャッシュフロー」をとったものである。

「投資キャッシュフロー」は将来のキャッシュを生み出すために使われる先行投資である。企業が成長している時期にはキャッシュが設備投資等に使われるためキャッシュが出ていき、基本的にはマイナスとなる。投資が進み、キャッシュが稼げるようになると、リターンが生み出され「営業キャッシュフロー」がプラスとなる。

多くの企業は営業キャッシュフローがプラスで投資キャッシュフローがマイナスであることから、図表3の右下の領域に入る。その中でも稼ぎよりも投資の方が多い場合には「①投資期」に入り、稼ぎのほうが投資よりも大きければ「②安定期」 となる。

企業に投資先がなく、それまでに投資してきたものを売却するようになると投資キャッシュフローはプラスに転じ「③停滞期」となる。投資をしなければ自ずと稼ぎも減ってくるため、営業キャッシュフローが減少する「④低迷期」に入り、さらに稼ぎが減少すると「⑤後退期」となる。そして営業キャッシュフローがマイナスとなると「⑥破たん期」となる。

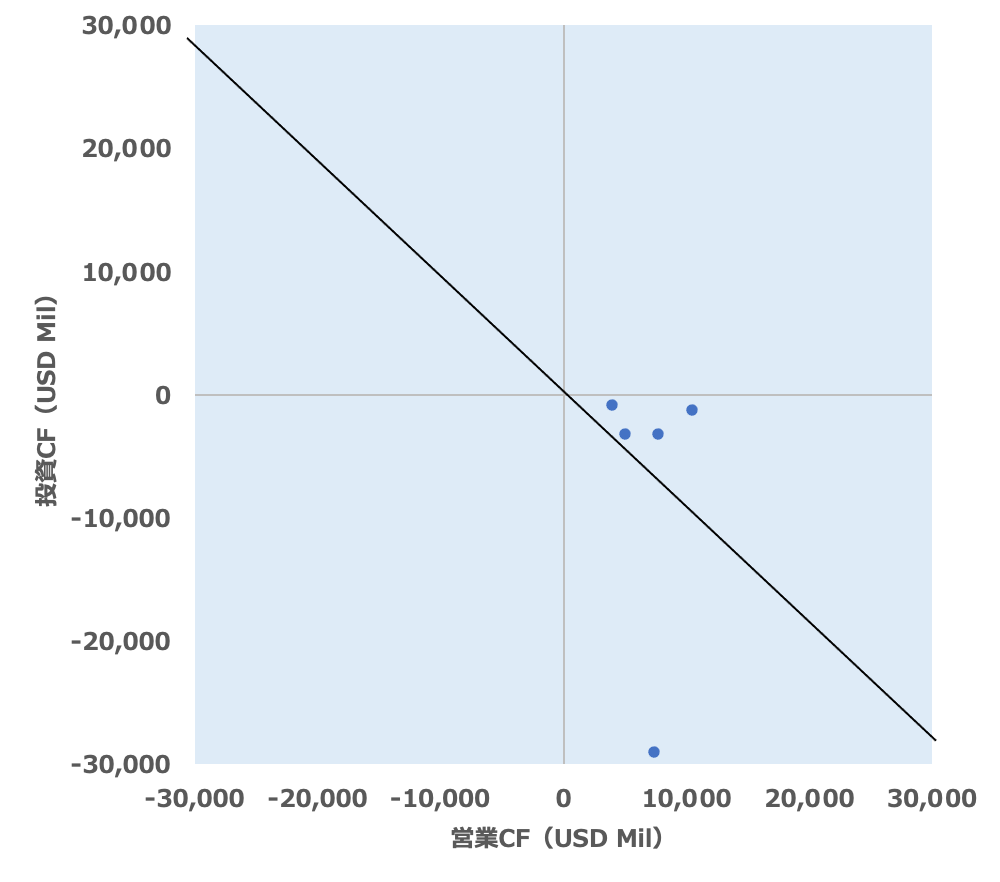

オクシデンタルのキャッシュフロー・マトリックスを確認しておこう(図表4参照)。2019年にアナダルコ買収に伴う投資キャッシュフローがかさんだが、それを除いた年度はいずれも安定期にプロットされている。四半期時点の推移を見ていると2022年度はさらに安定すると思われる。

米国屈指の石油、シェールオイル生産地であるパーミアン盆地において優良な資産を保有していること、バランスシートの強化に加え株主還元も積極的に行なっていること、さらにはバークシャーの傘下企業でも一部取り組んでいるCO2排出削減へ向けた新技術への取り組み等、バフェット氏が投資先に求める要素の多くをオクシデンタルは満たしている企業なのである。

石原順の注目5銘柄