TS倍率でみる日本株の優位性

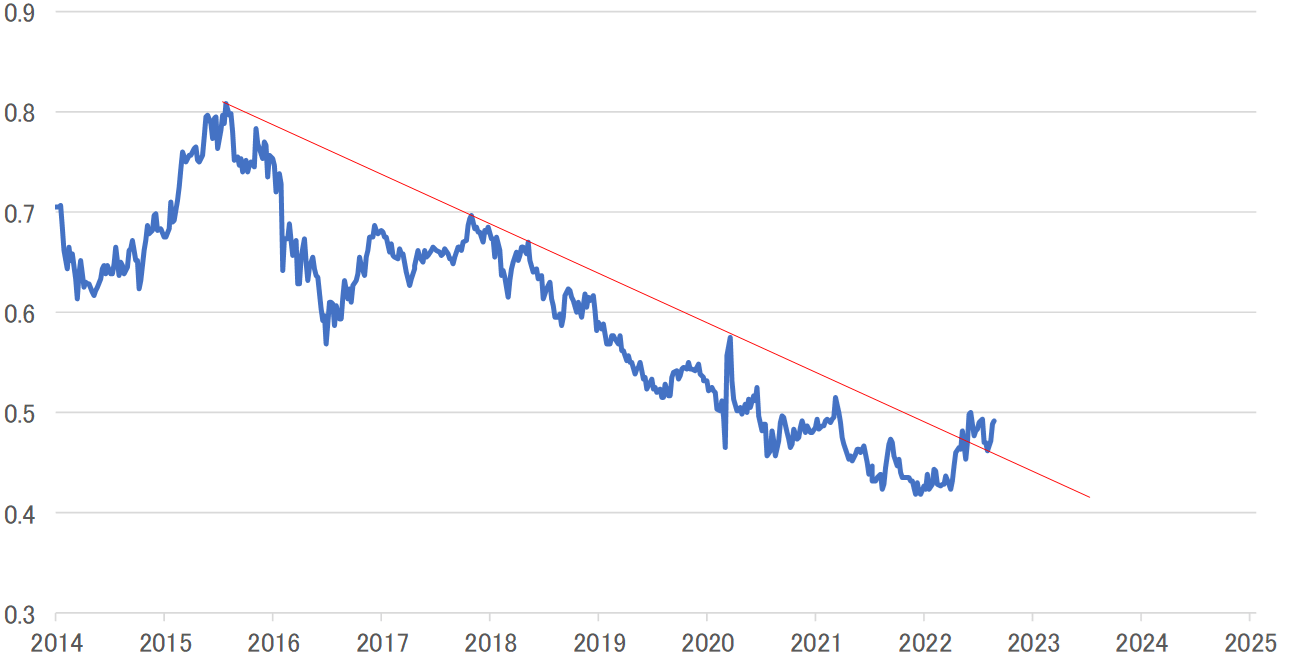

「日本株は米国株よりも底堅い」、市場関係者が口を揃えて言うようになりました。確かに、TOPIX(東証株価指数)をS&P500で割ったTS倍率(図表1)をみると、これまでとは違ったカタリストが出てきそうです。

TS倍率は上昇するとTOPIXが優位、低下するとS&P500が優位と判断します。2015年9月以降、TS倍率は右肩下がりでS&Pが優位のトレンドが続きました。要するに、「米国株が上がっても日本株はなかなかついていけない」、「米国株が下げるときは、日本株はその1.5倍ぐらい下げる」など、そういった環境だったわけです。

その一方、2022年4月以降、その相対的関係は逆転しました。しかも、2015年以降で形成される下降トレンドラインを上抜ける展開にまでなってきています。これはトレンドライン分析でいう初期の買いサインです。つまり、TOPIX優位のトレンドに変わる可能性が高くなってきたということです。

今後の有望株を見分けるポイント

そこで、日本株が優位になるとすれば、グロース株が良いのか、バリュー株が良いのか?業種は何が有望か?と考えると思います。

例えば、日経平均をTOPIXで割ったNT倍率は、現在14.3倍程度で推移しています。水準感としては、概ね直近1年間の平均値程度です。9月以降、年末に向けてどちらが優位に展開していくのでしょうか。平均値から上ならば日経平均優位でグロース株優位、平均値から下ならTOPIX優位でバリュー株優位といった仮説を立てることもできます。

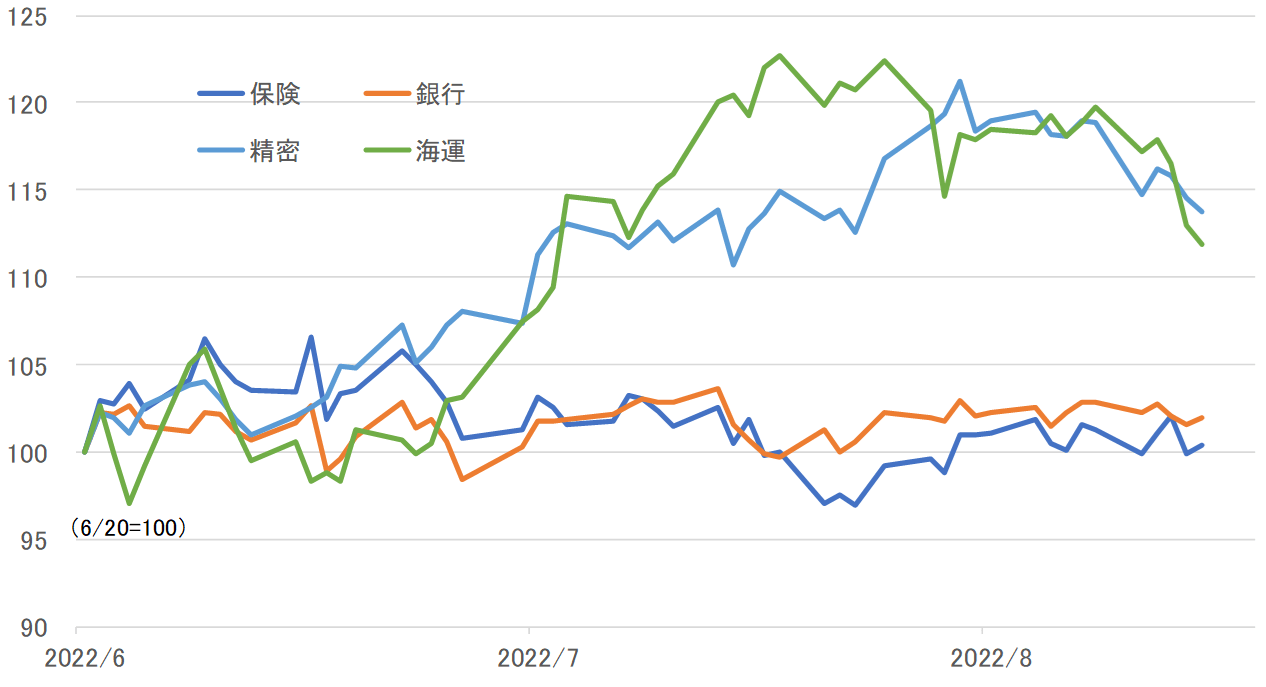

では、業種別株価の推移(図表2)を振り返ると何かみえるでしょうか? TOPIXが年初来安値をつけた6月20日を100として、東証33 業種の株価指数をみると、最も上がった上位2業種が、「海運」と「精密機器」です。

その一方、下位2業種が、「保険」と「銀行」です。ここがヒントになるかもしれません。年末に向けて日本株のパフォーマンスを向上させたいと思う場合、上位2業種と下位2業種のどちらに値上がり期待を抱くでしょうか。私は怖がりですから、下位の「保険」と「銀行」を選びます。