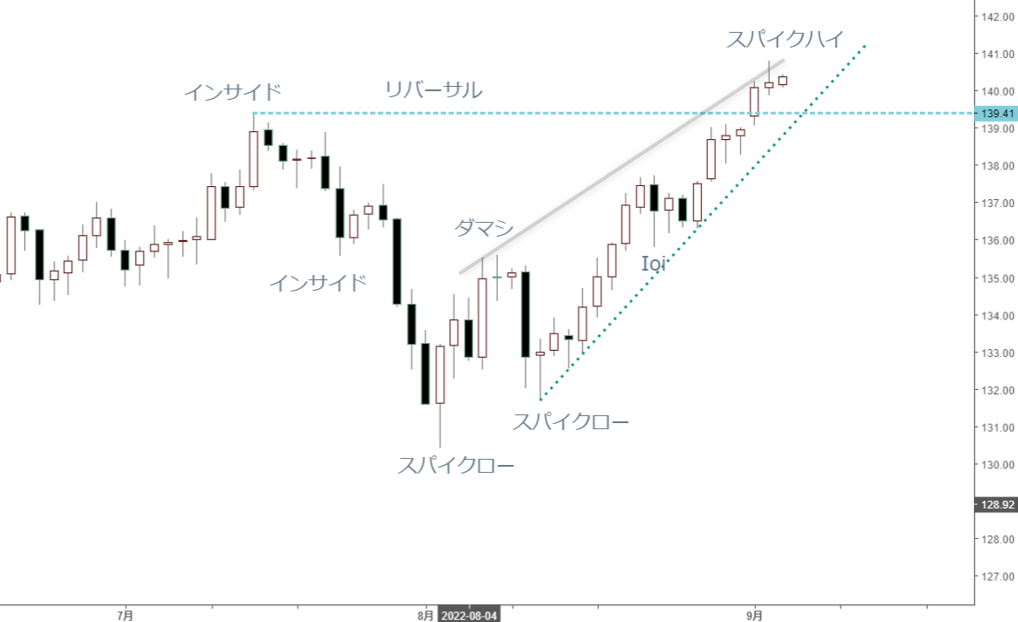

米ドル/円 日足

週間予想レンジ:138.00~140.50

メインストラテジー:戻り売り

・米雇用統計は予想通り

・大幅利上げ予想は鎮火

・米ドル高の継続性を問う

アナリシス:

米ドル/円相場は先週続伸した。年初来高値の更新をもって140円後半をトライしたが、米雇用統計のリリースを受け、その後モメンタムがやや低下したように見えた。同雇用統計が予想通りの内容となったため、米9月0.75%利上げといった大勢の予測がやや後退し、米ドルのロング筋は利益確定に走っていたと推測される。

もっとも、米ドル高基調自体は維持されるだろう。先々週の週末における米連邦準備制度理事会(FRB)のパウエル議長の講演で、FRBのタカ派の立場が強調とされたとみなされ、米国株の大幅反落とともに米ドルは買われ、先週の値動きはその延長線にあったとみている。

米9月利上げ幅に関する憶測が市場のセンチメントを支配し、これからも変わりやすいが、年初来高値更新(24年ぶりの高値更新でもあった)を受け、米ドル高基調に関する修正があっても米ドル高自体を否定できないだろう。従来のような大幅調整の先行も再考すべきだと思う。

とはいえ、パウエル議長の講演自体に新鮮味があるとは思わなかった。事前にハト派寄りの発言をするのでは、といった憶測がウォール街で広がっていたため、「仕掛けられた」米ドル高の側面もあったとみている。先週その延長線における米ドル高の継続があっても、同側面を否定できず、1本調子な米ドル高の進行になお警戒が必要である。

さらに、先週も米国株は続落した。米ドル安と共に米ドルが買われるといった「セット」された値動き自体、わかりやすいと言える。8月中旬からの大幅上昇は、年初来高値を果たしただけに、ショート筋を総踏み上げしたに違いがない。米大幅利上げ観測のやや後退があったとはいえ、140円大台の打診自体は無視できない。歴史的な「行き過ぎ」があれば、このまま1998年高値の147円大台トライがあってもおかしくないだろう。

従って、米ドル高一辺倒に違和感を抱く一方、行き過ぎがあったからこそ、さらなる行き過ぎをもたらす、といった可能性がある。140円大台の維持があれば、その可能性は一層高まるだろう。もっとも、8月以来の米ドル高は、その過程において「ダマシ」の出現で証明されていたため、蓋然性が高いとされる。我々は先週の時点ですでに140円関門のトライを覚悟していたため、先週の値動きを許容範囲内の出来事と位置付けている。

その一方、8月11日安値の131.73円を起点とした上昇波自体はまた「上昇ウェッジ」のフォーメーションを形成しており、これから大きく続伸しない限り、また反落してくることが暗示される。この場合は、139円関門~半ばにおける支持ゾーンが試され、下放れの有無が肝心なポイントとなってくるだろう。下放れできる場合は、先週の高値更新自体が一種の「ダマシ」のサインと化し、米ドル高基調自体が維持されるものの、途中の調整変動として再度大型化していく可能性がある。

ただし、目先の米ドル高基調の強さに鑑み、仮に反落波の先行があっても一気に136円台後半の割り込みというのは、何らかの材料なしでは容易ではないだろう。言ってみれば、今週米ドル高の一服があっても、まずはスピード調整の一環とみなし、構造上の判断は一旦保留にしたい。

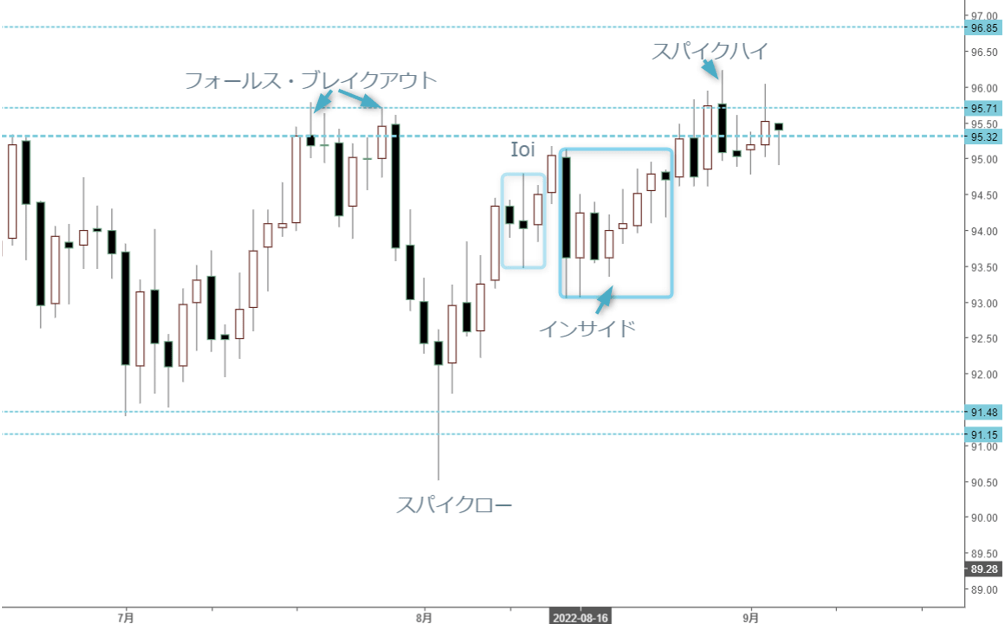

豪ドル/円 日足

週間予想レンジ:94.50~97.00

メインストラテジー:レンジ取引

・高値圏の変動が続く

・頭が重いも底固い

・豪ドルの優位性

アナリシス:

豪ドル/円相場は先週続伸した。米ドル/円の高値更新にリンクした形の値動きであったが、値幅は限定的であった。我々の基本的な見方も維持され、当面高値圏において変動が続くことを有力視している。

先週の値動きは先々週の値動きを踏襲した形として分かりやすかったと言える。ただし、一旦96円台前半をトライしたものの、終値ではなお95円台に留まり、保ち合いの構造を再確認した。この意味合いにおいては、従来の見方を維持し、予想変動幅も大した修正にはならない。9月に入り、変動率の低下も想定されるため、レンジ変動の可能性が一層強まるとみている。

もっとも、8月に入ってから波乱として、最初の1週間は一旦90.51円まで下落し、その後93.25円にて大引け、週足では「スパイクロー」のサインをもって一旦下げ止まりを示したため、8月第2週の大幅続伸は、それを踏襲する形となり、続伸自体サプライズではなかった。また、延長線という意味合いにおいて、先週の高値再更新もその範疇にあるとみている。

我々はすでに先週において短期スパンにおける見通しを修正していた。一番大きな想定として見込まれた日足における「三尊型」の可能性は、一旦撤退したものの既述の通りであった。従って、先週の96円台前半の打診自体が証拠材料でもあった。

7月20日、27日高値で形成された「ダブル・トップ」の構造は、8月1日の安値トライをもって一段と確認され、また7月安値の一旦割り込みで日足における「三尊天井」のフォーメーションを形成した疑いがあった。しかし、8月第2週の続伸で同可能性を完全に否定できないものの、一旦見直ししたほうが現実的であった。高値圏での保ち合いの一環として先週の96円台のトライを当然の成り行きとみなし、これから年初来高値の再打診があっても大きなサプライズではないだろう。

日足では、8月9~11日で形成された「Ioi」のサインが結局上放れを果たし、しばらく地合いの堅調を示唆したため、7月20日高値の95.78円のブレイク自体、強気基調の一環として受け止められる。そのため、高値圏における保ち合いの一環として年初来高値の打診があっても想定できないものではない。

その反面、年初来高値の再更新さえ回避できれば、日足におけるフォーメーションの再構築とみなせる。この場合は、7月高値に対するブレイク自体が「ダマシ」のサインと化し、また同サインの確認で頭の重い構造を再確認できるだろう。今週早期に続伸できなければ、その可能性のほうが大きくなるとみている。

とはいえ、仮に再度頭打ちがあってもしばらくは底固く推移するだろう。93円台後半から94円台半ばに位置する支持ゾーンに鑑み、何らかの材料なしでは容易な割り込みはないだろう。しばらく高値圏の推移に留まるが、より鮮明なサインを待ちたい。