月曜の「広木隆のMonday Night Live」で取り上げることができなかった質問を「マーケットの羅針盤」で回答しているが、今週のストラテジーレポートは「羅針盤」との合併スタイルだ。

Q:パウエルさんの何が何でもインフレを抑え込むという発言で潮目が変化したと思います。この夏は大きく下がると思うのですがS&P500の下限はどこまでだと思われますか?(武藤様)

Q:S&P500投資信託の今後の見通しは?(れおん2様)

Q:米国のリセッションが懸念されますが、日本への影響はどうでしょうか。東京製鐵などはピークでしょうか?(Shiro様)

Q:リセッションになれば、株は暴落するのではないでしょうか。いや、逆にリセッションになれば株は買いかな? (スヌーピー様)

これらの質問に対しては、以下で述べる今後の展望がそのまま回答になると考える。

まず今年の前半、米国株式市場の大幅下落を引き起こした背景について整理しよう。ベア・マーケット入りを主導した市場の懸念は、1)インフレの高進、2)それを受けたFRBの引き締めペースの加速、3)それを受けた景気後退懸念の台頭、というように推移してきた。これらはすべて、因果関係のようにつながっている。インフレ⇒だから、FRBが利上げを加速⇒だから、景気が後退する、という具合だ。では景気後退はどこに結びつくか?インフレ抑制である。

起点はインフレだった。そのインフレが急速に高まった理由は、コロナ・パンデミックがもたらした供給制約に、ロシア・ウクライナ戦争による供給制約が重なったことが大きな要因である。だとすれば、いくらFRBが金融を引き締めてもインフレ抑制には効かないのではないかとの声もあるが、そうではない。

ミクロ経済学の教科書にある需要曲線・供給曲線を持ち出すまでもなく、価格は需要と供給で決まる。利上げによって景気が冷やされれば需要が減衰する。そして、市場は(特にコモディティ市場は)需要の先行きに敏感である。実際、すでに調整が始まった兆しを昨日の日経新聞は報じている。

商品相場、景気懸念で変調

NY原油100ドル割れ・鋼材15%安<世界にインフレをもたらしてきた商品相場が変調している。米国の原油先物は5日、約2カ月ぶりに節目となる1バレル100ドルを下回った。鋼材価格もウクライナ侵攻前比で15%下げた。各国がインフレを抑えるために金融引き締めを急いでいる点で商品安は狙い通りともいえるが、市場には景気後退への懸念も広がる。(中略)ニューヨーク市場のWTI(ウエスト・テキサス・インターミディエート)原油先物は5日、1バレル99.50ドルと前営業日比8%下落し、4月下旬以来の安値を付けた。下落率は今年2番目の大きさだ。世界的な景気後退への懸念から、原油の需要が大幅に減るとの見方が強まっている。>

インフレにピークアウトの兆しが出始めればFRBの引き締めペースの減速は正当化されるだろう。僕は3月に出演したモーサテで、FEDの利上げが7月で一旦、打ち止めになる可能性を指摘した。7月の利上げまでは既定路線だが、その先は分からないと述べた。強(あなが)ち見当外れではないだろう。

無論、利上げは打ち止めにはならず秋以降も続けられるだろう。しかし、6月17日付レポート「年後半、相場上昇の確信度高まる」で述べた通り、FRBの利上げ幅が0.75%のような大幅なものになるのはこの7月が最後で、年後半は利上げ幅の縮小、すなわち利上げペースの鈍化となるだろう。すでにこれだけ景気後退が取り沙汰されているし、そこにインフレのピークアウト感が加われば、利上げペース減速はほぼ間違いない。「FEDの利上げ7月でピーク」と読み替えてもらえば、半分くらい「当たり」の合格ラインだ。

そこで問題は景気後退だ。スヌーピーさんからの質問で、景気後退になれば株は暴落するのでは?とあったが、過去の景気後退局面ではどうであっただろうか。

ジェレミー・シーゲル『株式投資』によれば、「ほぼ例外なく、株価は景気後退期の前に下落し、景気回復の前に上昇する。実際に、1802年以降46回の景気後退期のうち42回(すなわち10回に9回以上)で、景気後退が始まる前(もしくは同時)に株式のトータルリターンは8%以上も下げている」とのことだ。またシーゲル教授は「経済が景気後退の終了に達するまでに、株価が平均して22.44%上昇しているという事実も特筆すべきである。それゆえ、景気循環の底を示す明確な証拠を待っていては、投資家はすでに株価の大きな上昇を逃しているのである」と述べている。

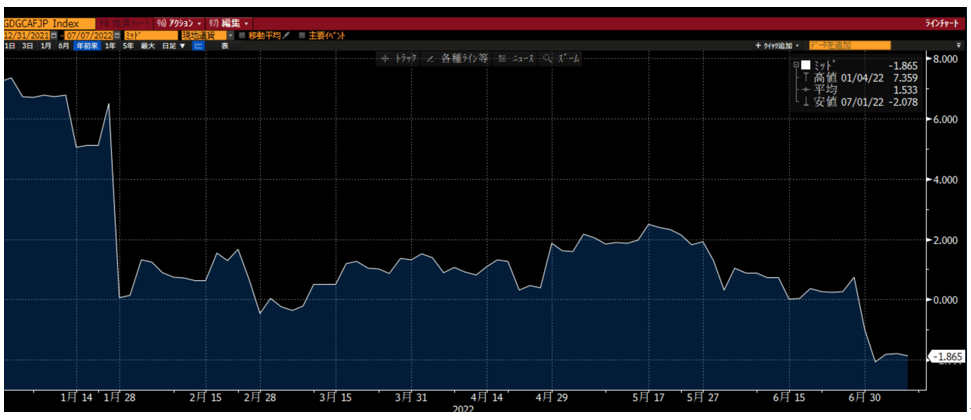

シーゲル教授の分析に照らせば、今年前半の米国株の大きな下落は、なんのことはない、すでに景気後退と同時進行で起きてきた株価の下落であった可能性が高い。アトランタ連銀のGDP Nowは4-6月のGDPをマイナス成長と予想している。このままいけば1-3月期のマイナス成長に続く2四半期連続のマイナス成長となる可能性が高く、つまり年初からすでにリセッションだったということだ。

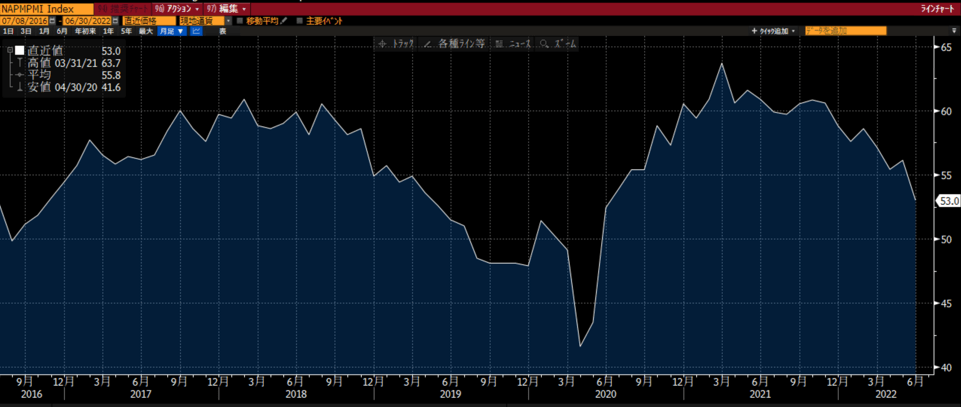

ISM製造業景況感指数を見ても、指数の値そのものはまだ好・不況の境目である50を越えているが、昨年3月にピークをつけてから1年以上も低下傾向が続いている。

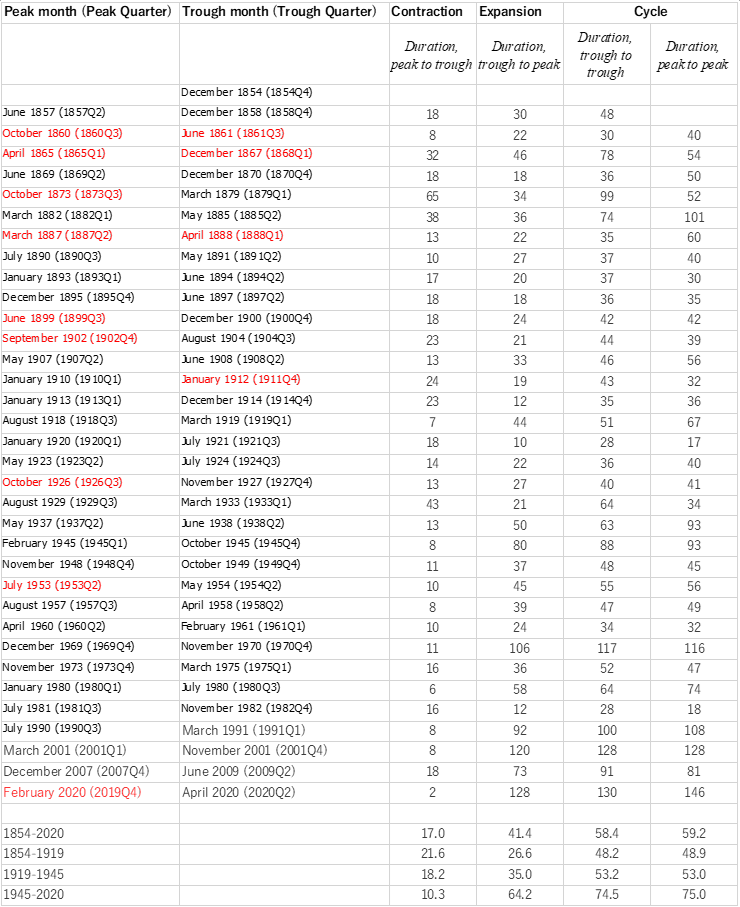

実際に景気の山谷を認定するのは全米経済研究所(NBER)だが、実はNBERは「2四半期連続のマイナス成長」をもはやリセッションの定義とはしていない。いい例がコロナ・パンデミックが発生した2020年春は、わずか2カ月の期間をリセッションと認定している。正式なリセッション期間がいつからかは、今後の判定を待つとしても、米国景気はすでに山から谷に向かっており、それをもって事実上のリセッションにあると言ってもよいだろう。問題は、いまどのあたりに ‐ 何合目あたりにいるのか?ということだ。

NBERによれば第二次世界大戦後(1945-2020)の「山から谷」(つまり景気後退期)の平均は10.3カ月である。今回のリセッションが仮に年初から始まっているとして、かつそれが過去の平均並みの期間になるとすれば、すでに6合目は過ぎている。

ここで、因果関係に立ち返ろう。インフレ⇒だから、FRBが利上げを加速し⇒だから、景気が後退してきたのだとすれば、その原因であるインフレも利上げ加速もピークを越えたとなれば、景気後退もこれからは終盤に向かうと考えられる。

今回の景気後退は過去30年で経験してきたS&L破綻(1990年)、ITバブル崩壊(2001年)、グローバル金融危機(リーマンショック)(2007年)のようなバブル崩壊や金融機関の破綻が契機となっているものではない。インフレ抑制のためのFEDの引き締めによる景気後退で、ある意味、極めて自然なプロセスである。そうであるなら、最大にして直接的な原因であるFEDの利上げが減速~停止に向かえば、景気後退のもっとも厳しい局面も過ぎるだろう。

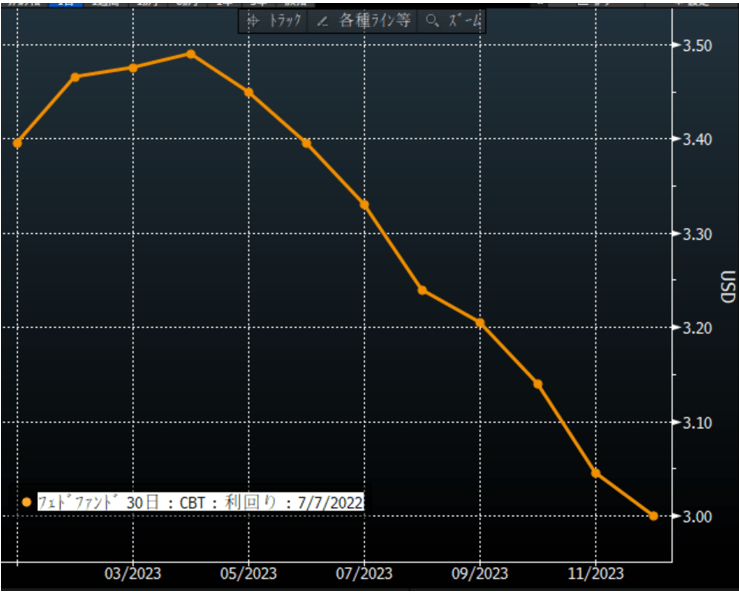

グラフ3はFF金利先物のフォワードカーブを示したものだ。これによるとFF金利は、6月のFOMCが示した通り年末に3.4%に達した後は、もうそれほど上がらず来年の春ごろまでで利上げは打ち止めとなるというのが市場の織り込みだ。そして市場は来年5月以降の利下げを早くも織り込んでいる。

今でさえこういう状況である。今後、商品市況の調整が進展し、景気後退の声が高まって来れば、なおさらFEDの利上げ打ち止め時期の見通しは早くなるだろう。そしてそれこそが景気後退の底打ちを期待させる材料となるのである。

最後にもう一度、シーゲル教授の言葉を引用する。「株価は景気後退のボトムの前に上昇する。従って景気後退のボトムを示す証拠を待っていては買い場を逃す」のである。