今回のFOMCではっきりしたことがいくつかある。まず、FEDの利上げは株価上昇の阻害要因にはならないということだ。75bpsの利上げがあっても、米国株は上昇で反応した。この事実を素直に受け入れるべきである。

では、昨日の大幅反落は何か?第一にはスイスの利上げに対して欧州のマーケットが総崩れになり、その悪い地合いを引き継いだこと。そして本質的な理由は、米国の長期金利が再び急上昇したことである。

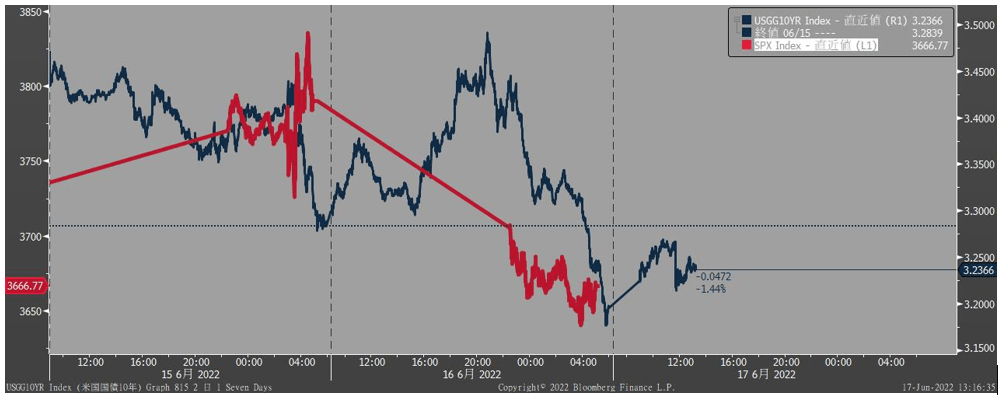

今の米国株の株価は、長期金利だけでほぼ説明できる。FOMCを受けて低下した長期金利は、その後スイス利上げの混乱もあって米国株の市場が開く直前には再び3.5%目前にまで上昇していたのである(グラフ1)。

この金利上昇を目の当たりにして米国株は大幅反落で始まった。しかし、その後、長期金利も急低下した。本来であればそれを受けて戻していいはずだが、なぜか反応できなかった。無論、相場なので完全に理屈通りにリンクして動くわけではない。しかし、多少のラグはあっても結局は落ち着くところに落ち着く。金利が今のレベルならS&P500は下げ過ぎである。

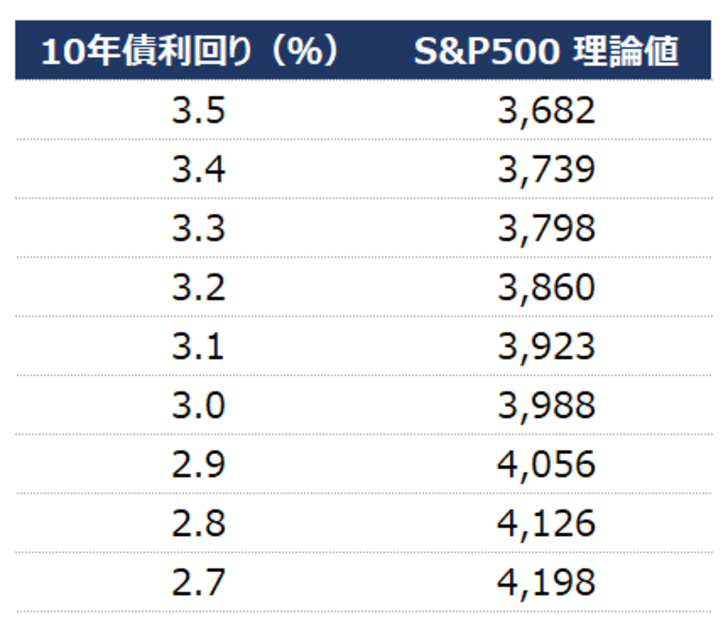

米国の10年債利回りに対する、今のS&P500の理論値を表にしておくので参考にされたい。

実際に5月末に10年債利回りが2.7%台に低下した時、S&P500は4,100ポイント台後半まで戻した。その後、再び長期金利が3%台になると4,000ポイントを割り込んだ。昨日の終値は取引開始直前に3.5%に迫った金利に反応したものである。

さて、目先のことはこのくらいにして、問題はこの先どうなるか?である。FOMCを経てはっきりしたことの最たるものは、年後半は「今年前半に起きた市場の急落」の巻き戻しで、グレート・スィングバックが起きるだろうということだ。

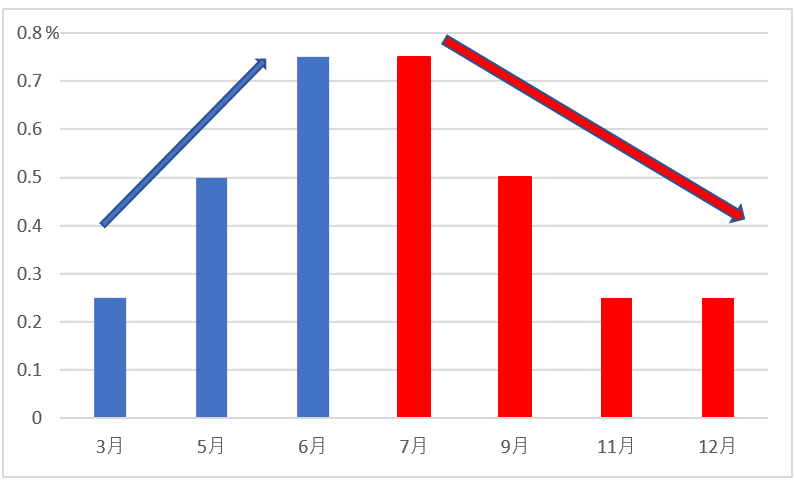

今年の前半、ここまで市場が低迷した一番の理由は何か。一言で言えば、FEDの引き締めペースの先鋭化である。通常、一回の利上げが25bpsのところ、一気に50bpsにすると言っては急落し、それがついに一気に75bpsというところまできた。では、この先はどうなるかと言えば、この過度な利上げペースが緩やかになるだろう。

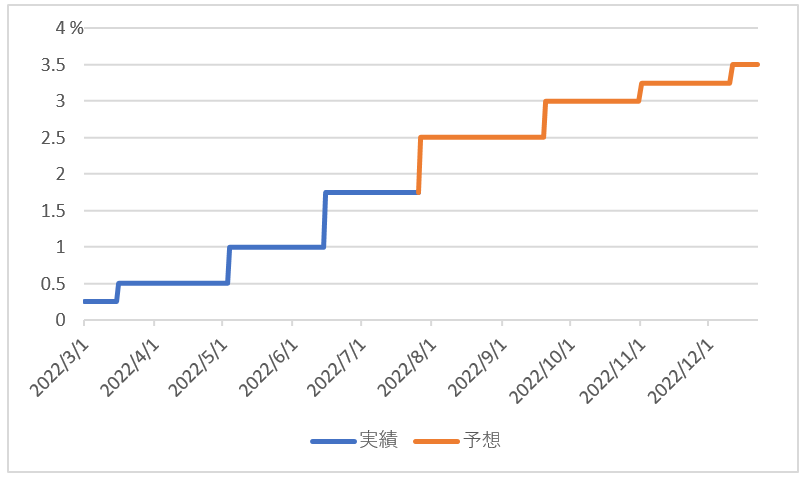

パウエル議長は会見で次回の7月の利上げ幅も「0.5%か0.75%になる可能性が高い」と語ったが、7月のFOMCでの利上げ幅については市場では75bpsがほぼ確実視されているので、ここでは75bpsだとしよう。そうすると、その時点でFF金利は2.5%に達する。FOMC参加者による2022年末の政策金利見通しは中央値が3.4%だ。とすると、そこへのパスは9月に50bps上げた後は、11月、12月と25bpsずつとなるだろう。

利上げそのものは続くので、引き締めは引き締めなのだが、市場が問題にしてきたのはそのペースである。利上げペースが「加速」するのと「減速」するのとでは、文字通り真逆である。そうであるなら、市場の反応も真逆になるだろう。すなわち、振れるだけ振れた振り子の針が大きく反対に揺り戻される ‐ グレート・スィングバックになるだろう。